¿Es posible ofrecer seguros agropecuarios para

Anuncio

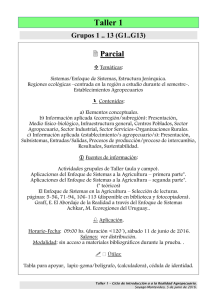

Marzo 2012 Número 174 www.worldbank.org/enbreve Una serie regular de notas destacando las lecciones recientes del programa operacional y analítico de la región de Latinoamérica y el Caribe del Banco Mundial (LAC). ¿Es posible ofrecer seguros agropecuarios para pequeños productores centroamericanos en forma sostenible? – Un enfoque de políticas públicas por Carlos Arce y Diego Arias Introducción La respuesta a esta pregunta tan provocadora es que las innovaciones en estos instrumentos financieros tomarán cierto tiempo para poder vencer los retos de llegar a pequeños productores y diseñar los programas de seguros agropecuarios dentro de un marco más amplio de Manejo de Riesgos Sectoriales, que incluya los elementos de Prevención del riesgo – Transferencia del riesgo – Respuesta al riesgo. En este sentido, el Banco Mundial apoyó a la Federación Interamericana de Compañías de Seguros (FIDES) en un proyecto de transferencia de capacidad en el diseño de seguros agropecuarios innovadores, que dejó cierta capacidad instalada y experiencias para lograr coberturas de riesgo climático de bajo costo en la agricultura de los países de Centroamérica. Este artículo resalta la importancia de este tema para la región, formula algunas recomendaciones al sector público para apoyar el desarrollo del mercado de seguros agropecuarios para pequeños productores en Centroamérica, y comparte lecciones aprendidas en otras regiones en desarrollo. ¿Por qué el seguro agropecuario? El seguro agropecuario ayuda a los productores a mitigar los efectos financieros de eventos naturales adversos y mejorar la eficiencia en la asignación de sus recursos. El interés del sector público en el desarrollo de instrumentos de seguro para el sector agropecuario está creciendo en Centroamérica. Se prevé que la demanda de estos productos de transferencia de riesgo se incrementará en la medida en que la volatilidad en la producción restrinja las nuevas inversiones requeridas en el sector para poder aumentar la oferta agrícola en forma más sostenible. El seguro agropecuario provee nuevas oportunidades para mejorar la competitividad del sector, especialmente debido a las recientes innovaciones1 en el desarrollo de seguros climáticos los cuales ofrecen la posibilidad de que Centroamérica supere muchas de las limitaciones del mercado actual de seguros agropecuarios. Las experiencias recientes en el desarrollo de seguros en Centroamérica FIDES y las asociaciones nacionales de compañías de seguros de Guatemala (AGIS), Nicaragua (ANAPRI) y Honduras (CAHDA) participaron de una iniciativa, con financiamiento del BM-BID-BCIE, para desarrollar la capacidad para identificar, diseñar y desarrollar contratos de seguro agropecuarios que se puedan estandarizar para pequeños y medianos productores. Seis Una de las innovaciones ha sido en seguros por índice, los cuales se originaron recientemente en el año 1997 cuando nace formalmente en los Estados Unidos el mercado de productos financieros de riesgo climático, a través de la primera transacción de mercado abierto en derivados indexados a variables climáticas. 1 1 compañías de seguros en esos tres países desarrollaron proyectos pilotos de seguros para los cultivos de maíz, sorgo, maní, soya y arroz, para ofrecerlos a pequeños y medianos productores. Si bien estos pilotos y esfuerzos no resultaron en un gran aumento en la superficie asegurada, sí hubo un aumento en la capacidad de las empresas en el diseño y uso de estos instrumentos en la región. Lo más importante es el hecho que las compañías de seguros de la región están aprendiendo a: (i) identificar el impacto de los riesgos climáticos en la agricultura; (ii) cuantificar los riesgos a través del uso de modelos meteorológicos, agronómicos y financieros basados en el comportamiento de variables climáticas y el impacto en los cultivos; (iii) diseñar contratos que reflejan el perfil de riesgo de los clientes; (iv) obtener la aprobación de las autoridades regulatorias; y (v) negociar contratos de reaseguro para transferir parte de estos riesgos al mercado internacional de capitales. Sin embargo, para que una iniciativa del sector privado sea sostenible en este ramo, se necesitarán políticas públicas adecuadas que contribuyan al desarrollo de este mercado incipiente. Políticas públicas Para mejorar la eficiencia del gasto público en el apoyo a la mejora de la competitividad del sector agropecuario de Centroamérica ante la variedad de riesgos de producción del sector, el seguro agropecuario se está considerando como un instrumento de transferencia de riesgo que podría jugar un rol potencialmente importante en la región, a la par de otros instrumentos y medidas de riesgo complementarias. Es importante que las políticas públicas prioritarias para el desarrollo del seguro agropecuario en Centroamérica estén dirigidas hacia: (i) el establecimiento de un sistema de reglamentación claro para las intervenciones públicas por desastres naturales en áreas rurales; (ii) la mejora del sistema de información pública para que sea confiable y amplio (que incluya la infraestructura necesaria para reunir y procesar eficientemente la información climática y agropecuaria); (iii) la mejora del marco regulatorio y legal que fomente la expansión y la innovación de los seguros; y (iv) una integración regional (armonización) a nivel de Centroamérica de tales bienes y servicios públicos. El sector público ve al seguro agropecuario con mucho interés, aunque con mucha precaución, ya que ciertas políticas públicas de subsidio directo a la prima podrían causar distorsiones sobre las decisiones de producción agropecuaria en zonas de mucho riesgo climático efectuándose una selección adversa (productores de más riesgo se amparan bajo el subsidio público) que puede tener un efecto contra productivo al objetivo de incrementar la competitividad del sector. Estratos de riesgo agropecuario Es importante que el sector público clasifique los diferentes riesgos climáticos al sector agropecuario cuidadosamente y pueda diferenciar la respuesta de política de acuerdo al nivel de riesgo que se quiere considerar. Los diferentes niveles de riesgos delineados contra la distribución de probabilidades de la producción agropecuaria muestran que el sector público tiene un rol importante en el estrato de “riesgo catastrófico” o la cola del riesgo. Hay ciertos pasos recomendaIlustración de Categorización del Riesgo de la Producción Agropecuaria dos para mejorar las intervenciones públicas ante desastres Retención Participación Retención naturales para el sector agroCatastrófica de Mercados Asegurado del Gobierno Financieros pecuario y las áreas rurales: 1. Dividir el peligro de desastre que enfrentan los productores agrícolas en varios estratos de riesgo de acuerdo con la frecuencia y exposición. 0 500 700 1000 1500 Distribución hipotética de la lluvia (mm) Fuente: Autores 2 2000 2500 2. Identificar los mecanismos actuales y alternativos para transferir el riesgo financiero agregado por estrato, según se identificó en el Paso 1. 3. Para cualquier desastre natural, y especialmente para las áreas rurales, elaborar por adelantado y tan explícitamente como sea posible, reglas acerca de cuándo, dónde, para quién y qué tipo de ayuda ofrecerá el gobierno y los donantes internacionales que apoyan estos programas. 4. Actualizar el marco regulatorio de la industria de seguros para que puedan normarse los nuevos instrumentos de una forma que proteja a los productores agropecuarios que toman los seguros y que al mismo tiempo asegure la sostenibilidad de la industria. Sistema de información pública Centroamérica ya ha dado pasos importantes en ordenar y sistematizar los sistemas de información meteorológica y agronómica, particularmente a raíz del huracán Mitch que reveló la importancia de fortalecer las instancias que administran los riesgos de desastres naturales. Desde entonces se cuenta con modernos sistemas de información geográfica de diferentes tipos de variables climáticas y relacionadas con infraestructura y producción agropecuaria, mismas que son claves para el diseño de contratos de seguro agropecuario. Sin embargo, aún existen vacíos de información meteorológica en muchos países. El objetivo es contar con información que se encuentre en forma consolidada y que cumpla con los requisitos (en términos de calidad, disponibilidad oportuna y desagregación de los datos) que los analistas de riesgo necesitan para estructurar dichos contratos de seguro. Marco regulatorio La tercer área donde se requiere de apoyo al sector público en Centroamérica es en la mejora del marco regulatorio y legal en el que operan los instrumentos de seguros. Las leyes y normativas que regulan el seguro agropecuario en los países de la región no están totalmente adaptadas para estos tipos de instrumentos de seguros, existiendo un vacío regulatorio importante. Por ejemplo, uno de los problemas y limitaciones que enfrentan las compañías de seguro agropecuario es el hecho que los instrumentos de seguro agropecuario, especialmente los climáticos, se consideran como riesgos catastróficos sin considerar su exposición real a los riesgos que cubren. Esto requiere que las compañías tengan un nivel superior de reservas por póliza emitida. También, la superintendencia puede estar limitada o tener dificultades para aprobar nuevos tipos de instrumentos de seguro agropecuario debido a vacíos en las definiciones legales de los términos de las nuevas pólizas. Se ha dialogado ya con varias de las entidades de regulación de la región y el BID ha puesto a disposición de las mismas expertos internacionales en regulación que han apoyado a los reguladores en la normatividad de los nuevos instrumentos. Perspectiva regional Finalmente, el sector público, debe mantener una perspectiva regional para el desarrollo de bienes y servicios públicos para el mercado de seguros agropecuarios. Para que dicho mercado se desarrolle, las compañías reaseguradoras interesadas deben tener la voluntad de arriesgar capital en la región. Las amplias diferencias entre países de los programas de ayuda frente a desastres naturales, de los sistemas de información, y de los marcos legales y normativos, desalientan a las compañías reaseguradoras a ofrecer sus servicios en la región debido a los altos costos de transacción que se requieren para entrar a un mercado nuevo. Las compañías reaseguradoras necesitan un volumen mínimo de primas para cubrir estos costos. Dado el tamaño relativamente pequeño de los países de la región, las compañías reaseguradoras están más reticentes a entrar exclusivamente a un sólo país. El deseo es poder captar el mercado de toda la región. Es por esto que poder contar con un sistema de información regional armonizado entre los países, marcos legales y normativos similares, enfoques parecidos para el manejo del nivel de riesgo de falla de mercado, será muy importante para poder proveer los incentivos que las compañías reaseguradoras necesitan para profundizar la penetración del seguro en la región. Lecciones aprendidas a nivel internacional A pesar que desde los comienzos de los años 1990s han habido muchas discusiones conceptuales e inversiones importantes en proyectos pilotos sobre los potenciales beneficios y masificación de los seguros por índice a nivel mundial, los casos de éxito sostenible para atender directamente a pequeños productores han sido muy pocos sin un fuerte apoyo financiero de gobiernos y donantes, o de ambos. Aunque la experiencia con el desarrollo de seguros agrícolas por índice ha sido mixta para el caso de pequeños productores, parece que hay potencial para que algunas aplicaciones puedan beneficiar a productores agropecuarios y comunidades rurales en economías emergentes. El enfoque original era para beneficiar a pequeños productores, y aunque este enfoque ha tenido éxitos limitados, hay enfoques que puedan conducir a resultados más positivos, ya sea a través de mejoramiento de la tecnología de diseño, mejoramiento de los modelos y otros. A continuación se comparten algunas de las aplicaciones del seguro por índice que pueden tener mayor potencial que enfocado solamente a atender pequeños productores: 3 Productores comerciales de mayor escala. Para productores comerciales grandes que ya tienen bien identificados sus riesgos asegurables y tienen consideraciones del rol del seguro en su sistema de flujo de caja que los faculta a pagar las primas, el seguro por índice puede ser una opción muy interesante, especialmente donde y cuando el seguro tradicional no está disponible. Los costos de transacción en seguros disminuyen de manera considerable; especialmente importante es el acceso al reaseguro internacional al subscribir una póliza que tiene un disparador objetivo y verificable. Manejo del riesgo de portafolio de intermediarios. Proveedores de insumos y bancos otorgan crédito a grupos grandes de productores y por lo tanto están expuestos a los mismos riesgos de producción. El uso de seguros por índice para proteger a estos intermediarios puede ser efectivo en reducir esa exposición a los riesgos climáticos. Sin embargo, hay que considerar la precaución de que muchos riesgos que motivan el no pago de los créditos no pueden ser cubiertos por el seguro climático – por ejemplo: riesgos de caída del precio, calidad del producto, desvío de prenda, etc. Adicionalmente, siempre existe la posibilidad de que cuando un productor sabe que su contraparte (banco, proveedor de insumos) tiene seguro, existan mas probabilidades que dicho productor entre en mora, aún en los casos en que la causa de la mora no está cubierta por el seguro por índice. Transferencia del riesgo a nivel soberano. Si un país está corriendo un riesgo contingente que está relacionado con una variable climática, el uso del seguro por índice puede ser extremadamente útil. Aunque a este nivel el producto es ligeramente diferente en su naturaleza – un derivado de clima en vez de un seguro climático – el principio general es el mismo. Los pagos derivados de este derivado climático pueden ser utilizados para cubrir el riesgo fiscal de choques presupuestarios, comprar alimentos para poblaciones vulnerables, o financiar redes de protección social. Aunque esta es una forma atractiva de manejo del riesgo, generalmente los gobiernos presentan una falta de liquidez para financiar las primas de estas coberturas, o simplemente les es difícil encarar los retos políticos en el uso de fondos públicos por primas no tangibles y potencialmente riesgosas. Financiamiento contingente, en vez de transferencia de riesgo. Muy parecido a la aplicación anterior, el uso de coberturas por índices relacionados con financiamiento contingente es otro uso interesante de este modelo. Sin embargo, en el caso de financiamiento contingente, un país se enfrenta con pagos de primas ligeramente de menor ‘riesgo’, ya que son reemplazadas por comisiones de menor costo para acceder al uso de una línea de crédito contingente. La principal ventaja política es que el país no tiene que pagar sumas relativamente grandes y potencialmente no recibir nada en retorno. En el caso del financiamiento contingente, el país tiene que pagar, pero sólo en el caso que el riesgo se haya realizado y el país haya utilizados los pagos para enfrentar los riesgos. Aunque este documento comparte la experiencia en Centroamérica y las lecciones aprendidas de usos potenciales del seguro climático por índice en otras aplicaciones, hay que notar que hay aún muchas investigaciones en desarrollo con nuevos enfoques que están siendo monitoreados y estudiados por varias instituciones. El seguro por índice climático enfrenta muchos retos para su masificación, pero si se logran manejar los obstáculos, tiene un potencial y rol que jugar en el manejo del riesgo agropecuario. Para más información y referencias bibliográficas, favor de contactar a Carlos Arce ([email protected]) y Diego Arias ([email protected]). Sobre los autores Carlos Arce es Economista Sénior en Agricultura y Desarrollo Rural (ARD), y Diego Arias es Economista Sénior en Agricultura y Desarrollo Rural (LCSAR). Limitación de responsabilidad: Las opiniones, interpretaciones y conclusiones expresadas en este documento son las de su(s) autor(es) y no necesariamente reflejan la opinión de los Directores Ejecutivos del Banco Internacional de Reconstrucción y Fomento / Banco Mundial o los gobiernos que representan. El Banco Mundial no garantiza la exactitud de los datos incluidos en este trabajo. Las fronteras, colores, denominaciones y demás datos que aparezcan en cualquier mapa que forme parte de este trabajo no implican ningún juicio por parte del Banco Mundial sobre la condición jurídica de cualquier territorio ni la aprobación o aceptación de tales fronteras. Acerca de “en breve”... 4 “en breve” es producido por el equipo de Knowledge and Learning del Departamento de Servicios Operativos de la región de Latinoamérica y el Caribe del Banco Mundial - http://www.worldbank.org/lac Consulte la colección completa de “en breve” visitando: www.worldbank.org/enbreve