Carácter cíclico - Hoja de Coyuntura del Transporte Aéreo

Anuncio

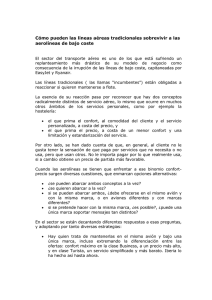

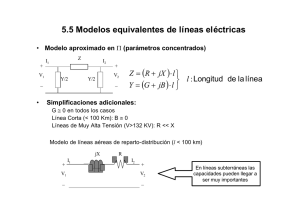

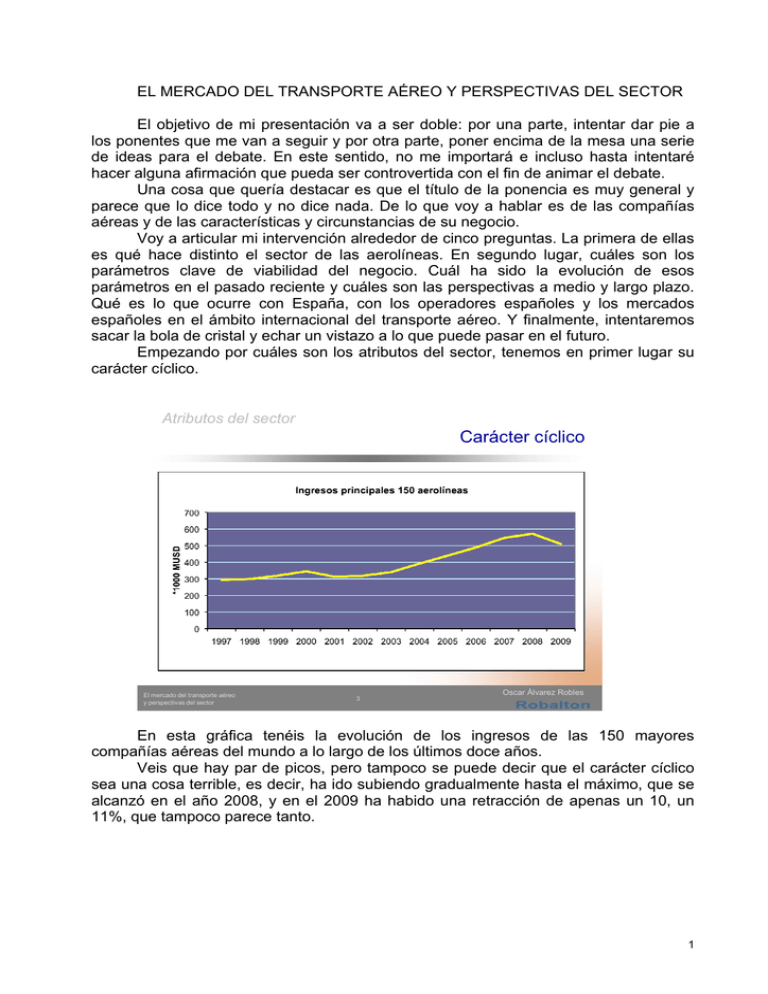

EL MERCADO DEL TRANSPORTE AÉREO Y PERSPECTIVAS DEL SECTOR El objetivo de mi presentación va a ser doble: por una parte, intentar dar pie a los ponentes que me van a seguir y por otra parte, poner encima de la mesa una serie de ideas para el debate. En este sentido, no me importará e incluso hasta intentaré hacer alguna afirmación que pueda ser controvertida con el fin de animar el debate. Una cosa que quería destacar es que el título de la ponencia es muy general y parece que lo dice todo y no dice nada. De lo que voy a hablar es de las compañías aéreas y de las características y circunstancias de su negocio. Voy a articular mi intervención alrededor de cinco preguntas. La primera de ellas es qué hace distinto el sector de las aerolíneas. En segundo lugar, cuáles son los parámetros clave de viabilidad del negocio. Cuál ha sido la evolución de esos parámetros en el pasado reciente y cuáles son las perspectivas a medio y largo plazo. Qué es lo que ocurre con España, con los operadores españoles y los mercados españoles en el ámbito internacional del transporte aéreo. Y finalmente, intentaremos sacar la bola de cristal y echar un vistazo a lo que puede pasar en el futuro. Empezando por cuáles son los atributos del sector, tenemos en primer lugar su carácter cíclico. Atributos del sector Carácter cíclico El mercado del transporte aéreo y perspectivas del sector 3 Oscar Álvarez Robles En esta gráfica tenéis la evolución de los ingresos de las 150 mayores compañías aéreas del mundo a lo largo de los últimos doce años. Veis que hay par de picos, pero tampoco se puede decir que el carácter cíclico sea una cosa terrible, es decir, ha ido subiendo gradualmente hasta el máximo, que se alcanzó en el año 2008, y en el 2009 ha habido una retracción de apenas un 10, un 11%, que tampoco parece tanto. 1 Atributos del sector Márgenes reducidos El mercado del transporte aéreo y perspectivas del sector 4 Oscar Álvarez Robles Si miramos los márgenes, aquí en la curva aparecen unos dientes de sierra mucho más acusados, y donde veíamos picos y valles, tenemos ahora unas subidas y bajadas de entradas y salidas de beneficios bastante marcadas. La curva amarilla es el margen operativo de las compañías aéreas, de estas mismas 150 compañías aéreas, y el rojo es el margen neto, después del pago de impuestos, costes financieros y operaciones de carácter corporativo. Aquí en esta gráfica ya salen bastante más cosas. Por ejemplo, podemos ver que en lo que respecta a margen neto en el último ciclo que podríamos considerar de mínimo a mínimo, es decir, de aproximadamente 2002 a 2009, la industria sólo ha ganado dinero en dos años, y en estos años apenas ha alcanzado un margen del 4%, es decir, es una cifra relativamente exigua, un margen bastante pobre. Pero no sólo eso. Si miramos la integral de la curva a lo largo del ciclo, la integral de la curva roja, incluso si lamináramos este pico, que es una circunstancia extraordinaria, derivada de los costes de la restructuración de la compañía United, la integral es prácticamente negativa. Es decir, las 150 mayores compañías aéreas del mundo a lo largo del ciclo no dan dinero, lo pierden. Entonces se plantea otra de las preguntas: por qué los inversores siguen poniendo dinero en un sector que manifiestamente no proporciona rentabilidad. Otra de las circunstancias a tener en cuenta es que el sector es muy sensible a factores externos, y posiblemente el más importante de todos ellos es el precio del combustible. El siguiente gráfico, sacado de un estudio sobre costes del transporte de viajeros en España que está desarrollando INECO para el Ministerio de Fomento, ilustra de forma bastante aproximada dicha circunstancia. 2 Atributos del sector Sensibilidad factores externos Madrid-Londres A320 Aerolínea red El mercado del transporte aéreo y perspectivas del sector Madrid-Barcelona A320 Bajo coste 5 Madrid-Buenos Aires A340-600 Oscar Álvarez Robles Así, nos podemos encontrar con que, para rutas continentales o domésticas, el combustible supone entre el 20 y el 25% de los costes operativos totales de la compañía aérea, mientras que, si analizamos una ruta intercontinental, nos encontramos con que el combustible supone casi la tercera parte. Es decir, la sensibilidad del negocio al precio del combustible y su variación es realmente muy importante. Otra de las circunstancias externas que marca la evolución del sector es, por supuesto, la economía. Atributos del sector Economía y shocks externos El mercado del transporte aéreo y perspectivas del sector 6 Oscar Álvarez Robles Si miramos la parte derecha de la gráfica y analizamos la correlación de la actividad económica española, el PIB español, con el tráfico y los ingresos de Iberia, 3 vemos cómo a partir del año 2007, conforme la situación económica se deteriora, el tráfico y los ingresos del principal operador aéreo español se hunden, y en el año 2009 incluso por debajo del tráfico. Lo que quiere decir esto es que la compañía ha intentado estimular el mercado vía precios. En la parte de la derecha vemos la sensibilidad a las circunstancias económicas. Pero en la izquierda, pese a que la situación económica del país era estable y boyante, con crecimientos por encima del 5% anual, los tráficos y los ingresos de Iberia seguían una progresión relativamente negativa. La explicación es sencilla: la coyuntura creada a raíz de los ataques terroristas de septiembre de 2001 y la segunda guerra del Golfo crearon una situación, un entorno geopolítico, que deprimió considerablemente las perspectivas y la actividad del sector en su conjunto. El transporte aéreo es a día de hoy un sector sometido a una elevada competencia. Para valorar los efectos de dicha competencia me he permitido utilizar una gráfica que, aun a riesgo de resultar controvertida, he considerado altamente reveladora, y es la comparación con otro sector en el que hay muy poca o prácticamente nula competencia, como es el ferrocarril. Atributos del sector Competencia A320 A320Aerolínea Aerolíneared red El mercado del transporte aéreo y perspectivas del sector A320 A320Bajo Bajocoste coste 7 AVE AVES103 S103 Oscar Álvarez Robles En este gráfico tenéis el coste unitario para un viajero entre Madrid y Barcelona en una compañía aérea de red o en una compañía aérea de bajo coste. Si comparamos con lo que costaría transportar a ese mismo viajero en AVE, nos encontramos con que el bajo coste es incluso más eficiente que el tren de alta velocidad. Pero no sólo eso. Si a estas cantidades les sumamos los costes de la infraestructura que no son cubiertos por las tasas correspondientes, nos encontramos con lo que sería el coste total para la sociedad, y vemos que el transporte en AVE es prácticamente igual de caro que el correspondiente a un operador aéreo de red. Desde mi punto de vista, la explicación de esto es perfectamente clara: las compañías aéreas, sometidas a una presión competitiva intensísima durante los últimos diez, quince años, han tenido que hacer una cura de reducción de costes que les ha llevado hasta el grado de eficiencia que veis en el gráfico. Estoy convencido de que si el ferrocarril abrazara de forma igualmente decidida la desregulación y apertura a la competencia, sin duda podría alcanzar mejoras de eficiencia notables. 4 Por otra parte, el sector aéreo está sometido a una intensa y abundante regulación. En primer lugar, tenemos la regulación de carácter económico o de acceso al mercado, que deriva de los principios establecidos en el Convenio de Chicago de 1944, que sirvió para articular las autorizaciones para las rutas internacionales sobre el principio de acuerdos bilaterales entre los Estados correspondientes. Hay también una regulación técnica en materia de seguridad, tanto en materia de safety, relativa a la protección frente a problemas o peligros sobrevenidos, que también dimana de OACI, así como otra capa de regulación, que sería la relativa a la seguridad frente a amenazas externas derivadas de actos violentos, lo que en inglés sería la security. En su conjunto, la regulación a la que está sometido representa un coste importante para el sector. En relación con los parámetros de viabilidad del negocio aéreo, creo que se podrían sintetizar en tres variables clave: en primer lugar, la demanda, en segundo lugar la capacidad existente en los mercados, y finalmente el yield, que se podría traducir como los ingresos unitarios por cada unidad de tráfico. Evidentemente, la demanda depende de factores exógenos, como es el entorno macro-socioeconómico, de acuerdo con una concepción de la demanda como invariante, propia del ámbito de la planificación del transporte. Pero en el transporte aéreo la demanda depende además de un factor interno que son las tarifas y sus estructuras, ya que las compañías aéreas modulan sus tarifas para llenar aviones y maximizar sus ingresos. Es decir, llenar aviones es muy fácil, la cuestión es a cuánto se llenan, y si ese a cuánto es compatible con la viabilidad de la actividad económica y el negocio. La forma más sencilla de conceptualizar la relación entre esas tres variables es a través de una curva de tarifa-demanda, típica de la teoría microeconómica, que normalmente sigue una pauta decreciente y con tendencias asintóticas con respecto a los ejes X e Y. Así, cuando se pone precio a un bien económico, es posible calcular la demanda que va a comprar ese bien a ese precio y los ingresos serían los correspondientes al área del rectángulo a que diera lugar, según puede verse en el gráfico. Las compañías aéreas ponen diversos precios o tarifas por el mismo producto, de manera que se intenten adaptar lo más posible a la integral de la curva, y de esta manera maximizan sus ingresos. Parámetros de viabilidad Demanda, capacidad, yield Tarifa Demanda El mercado del transporte aéreo y perspectivas del sector 10 Oscar Álvarez Robles 5 Lo que me dice esto es que, teóricamente, podríamos seguir poniendo capacidad y podríamos seguir llenando más aviones. Sí, pero ¿hasta dónde? Desde un punto de vista teórico y de racionalidad económica, ello tendría sentido hasta el punto en que los ingresos marginales del último escalón de capacidad fuesen superiores al coste marginal de incorporar esa capacidad adicional. Pero claro, a la hora de poner más capacidad en el mercado, las decisiones las toman las compañías aéreas y normalmente de forma individual. Entonces, ¿cuáles son las razones, cuál es la racionalidad microeconómica de que una compañía aérea incremente su capacidad en el mercado? En primer lugar, se puede plantear poner más frecuencias, porque eso le va a permitir reforzar su posición de mercado. También se puede plantear entrar en nuevas rutas y ampliar su mercado, que en el caso de las aerolíneas de red permite potenciar a su vez el tráfico global mediante las sinergias y conexiones a través de su hub. Finalmente, una compañía también se puede plantear utilizar aviones mayores, los cuales normalmente tendrán unos costes unitarios más bajos. Pero desde el punto de vista del conjunto del mercado podemos encontrar también razones o circunstancias que explican el por qué se expande y se desarrolla la capacidad de una forma tan exagerada, en lo que podríamos entender como racionalidad macro. En este sentido, hay que decir que es extremadamente fácil operar aviones, porque existe una enorme cantidad de fórmulas posibles: propiedad, alquiler, leasing, y que van desde la propiedad total, es decir, comprar un avión y tenerlo en el activo de la compañía, hasta alquilarlo casi por horas. Hay una panoplia muy amplia y muy desarrollada. Un nuevo operador, una nueva compañía aérea, se puede montar y echar a andar con relativamente poco dinero. Vueling, creo recordar, empezó con algo así como 6 millones de euros de capital social en el año 2004, alquilaron flota y empezaron a volar y hoy son una compañía consolidada y con un grado de desarrollo considerable. Sin embargo, esos 6 millones de euros a duras penas les hubieran permitido adquirir los motores de un avión, si hubiesen tenido que recurrir a operar sus aviones en régimen de propiedad. Desde mi punto de vista, y utilizando nuevamente el paralelismo con el ferrocarril, la inexistencia de un mercado secundario de material ferroviario suficientemente desarrollado es una de las razones clave que explican el escaso éxito de las iniciativas de liberalización del modo ferroviario, en marcado contraste con la realidad del modo aéreo. Hay que destacar también que es relativamente fácil financiar la compra de aviones, incluso en el actual entorno de dificultades en los mercados financieros, ya que los aviones son un activo estandarizado que se puede llevar a cualquier lugar del mundo y que, con una simple adaptación, nuevos colores de la compañía y poco más, es fácilmente reutilizable. Pero es que, además, hay disponibles garantías de crédito a la exportación por parte de los países en los que están radicados los constructores aeronáuticos. Existen créditos que utilizan el propio activo, el avión, como garantía. Y también hay garantías gubernamentales en los casos de aerolíneas públicas, e incluso garantías proporcionadas por los constructores aeronáuticos. Otra razón por la que se tiende a incorporar mucha capacidad en el mercado es que los constructores aeronáuticos suelen estructurar sus aviones en familias, dentro de las que un mismo avión base es ofertado en distintos tamaños. Por una serie de circunstancias técnicas y de producción, suele ser mucho más eficaz y más eficiente para una compañía aérea operar el mayor avión posible dentro de la correspondiente 6 familia, siempre y cuando sus características técnicas, alcance y capacidad de carga de pago sean las suficientes para el destino que queremos servir. Y también hay otra razón y es que en muchas ocasiones nos encontramos con la presión gubernamental para aumentar y mantener capacidad por circunstancias de prestigio e imagen. ¿Cuál es el resultado de todo esto? Que en la generalidad de los mercados aéreos existe sobrecapacidad, estando muchos de ellos notablemente saturados. Esto tiende a deprimir los yields, es decir, los ingresos unitarios de las compañías aéreas son bajos, lo cual limita sus márgenes y su rentabilidad. En consecuencia, y como decíamos al principio, las aerolíneas obtienen márgenes que son incompatibles con la remuneración del capital a largo plazo. Evidentemente, estas son magníficas noticias para los viajeros y para los consumidores, ya que se puede viajar a casi cualquier sitio a muy buen precio, pero no lo son tanto para los inversores y accionistas de las compañías aéreas. Vamos a ver ahora cómo han ido evolucionando algunas de estas variables clave del negocio que hemos ido comentando. En primer lugar, el precio del combustible. Aquí podéis ver cómo ha evolucionado el precio del combustible en los últimos dos años y medio, aproximadamente. Dónde estamos Precio del combustible El mercado del transporte aéreo y perspectivas del sector 14 Oscar Álvarez Robles Como vemos, el precio del queroseno de aviación está ahora mismo relativamente estabilizado, en torno a los 2 dólares por galón. Sin embargo, se puede comprobar que en el verano del 2008 estuvo a 4 dólares, casi el doble de las cifras actuales. Dichos precios se pueden considerar absolutamente espectaculares, ya que no creo que hubiera ninguna compañía aérea en el mundo capaz de ganar dinero con el combustible en esos precios. Hacia el otoño y finales de 2008, la coyuntura económica y la crisis hicieron que la demanda del petróleo se moderase de forma considerable y volviera a sus cauces normales. No olvidemos que el combustible de las compañías aéreas supone alrededor de la cuarta parte de los costes operativos. Así, si tenemos una fluctuación del precio del petróleo del 10%, lo cual es perfectamente posible en un plazo de pocas semanas, eso significa que la compañía aérea empeora su margen operativo entre un 2% y un 3%. Si, como hemos hemos visto, el sector gana un 4% en un buen año, nos encontramos 7 con que una variación del precio del petróleo en un par de semanas se puede comer el beneficio de una compañía aérea. Esto complica enormemente la gestión de cualquier compañía aérea. En el marco de la regulación hemos asistido a una tendencia de liberalización progresiva en numerosos mercados, pero su elemento más importante ha sido la creación de una zona común de aviación trasatlántica entre Estados Unidos y la UE. El elemento clave de esa liberalización ha sido la posibilidad de que las aerolíneas de ambos bloques puedan volar entre destinos americanos y europeos con independencia de la nacionalidad de la compañía y del sistema de convenios bilaterales al uso. La primera fase del acuerdo de cielos abiertos entró en vigor en el año 2008, y en junio de este año se aprobó su segunda fase. Sin embargo, y en mi opinión, este segundo acuerdo ha sido una verdadera decepción, ya que pospone y deja para mejor momento abordar las rigideces pendientes por el lado norteamericano, como son las limitaciones a que el capital europeo pudiera entrar en las compañías aéreas USA y la realización de rutas de cabotaje. Estoy seguro de que María Eugenia nos explicará mucho mejor y con detalle todos los entresijos de ese proceso. Otro de los elementos que desde el punto de vista regulatorio encorsetan la liberalización son las limitaciones derivadas de razones de defensa de la competencia, que en este momento constituyen una limitación importante. Con todo y con eso, en el año 2010 una compañía aérea, sector que se supone es el paradigma de la globalización, todavía no puede ser una multinacional. Por otra parte, ¿qué ha pasado en términos de capacidad? A lo largo de los últimos cinco años vemos qué es lo que han hecho las principales o la mayor parte de las principales compañías aéreas europeas, y nos encontramos con que las compañías de red han sido relativamente conservadoras a la hora de incorporar nueva capacidad. Pero si miramos este grafico indexado respecto a 2005 nos encontramos con algo completamente distinto: mientras que las compañías de red, como veíamos, han crecido muy poquito, habiendo reducido capacidad considerablemente del 2008 al 2009, las compañías de bajo coste han explotado. Así, Ryanair se ha duplicado en apenas tres años, con EasyJet a la zaga. Esta disminución de capacidad de las compañías de red en el año 2009 es la reacción de la industria a la crisis, ya que el sector sabía que la única posibilidad de 8 sobrevivir financieramente era retirar capacidad del mercado. Pero en los ámbitos continentales se ha encontrado con una competencia terrible con las compañías de bajo coste, que han estado comiéndoles tasa de mercado sin parar a lo largo de los últimos años. Desde el punto de vista global, una forma de analizar cómo se mueve la capacidad son las cifras de encargos, ventas y entregas de aviones, reactores comerciales de más de cien plazas de Airbus y Boeing, que representan más del 95% del mercado. Dónde estamos Capacidad global El mercado del transporte aéreo y perspectivas del sector 17 Oscar Álvarez Robles Las barras verdes son los encargos y las rojas son las entregas en cada año. Podemos ver que, a lo largo de los años 2001, 2002 y 2003, periodo en que el sector estaba sufriendo financieramente, los encargos estaban contenidos. Pero a partir de los años 2004 y 2005, cuando el mercado empieza a despegar, las compañías aéreas se lanzan en una carrera loca de nuevos encargos. Por ejemplo, en el año 2007 encargaron 2.700 aviones nuevos por la industria en su conjunto. Gracias a esto, Boeing y Airbus en el momento actual tienen una cartera de pedidos que les permitiría trabajar durante siete años sin tener un solo encargo adicional, lo cual parecería bastante como para darles tranquilidad en su negocio. Pero lo que nos encontramos es que todos estos encargos que las compañías aéreas estaban haciendo en la segunda mitad del quinquenio, empezaron a llegar en el 2008 y en el 2009. Es decir, precisamente en el momento en el que desaparece la demanda, llegan un montón de aviones nuevos y de capacidad. Entonces las compañías aéreas sólo pueden hacer dos cosas: llevar el avión al desierto de Nevada y aparcarlo allí un par de años hasta que escampe y mejore la coyuntura, o continuar volando y vendiendo los asientos a precio de saldo. Son las dos únicas alternativas, aunque ambas cuestan mucho dinero. Otra de las enseñanzas del grafico es que esto pasa una y otra vez en cada ciclo. Es decir, si nos moviéramos diez años a la izquierda, y otros diez más, nos encontraríamos con una pauta muy similar: cuando las cosas van bien hay mucha demanda, el mercado se desarrolla, las compañías aéreas se van de compras a Toulouse y a Seattle, compran un montón de aviones, y éstos llegan junto con la retracción, y entonces pierden dinero a manos llenas. 9 ¿Cómo han influido estos desarrollos en el yield? En las principales compañías aéreas europeas, entre las que también he incluido a Vueling, vemos que la situación ha sido relativamente estable, con una tendencia a la baja precisamente en estos dos últimos años, Como veíamos antes, prácticamente todas las compañías aéreas han intentado estimular el mercado en el año 2009 para intentar llenar capacidad. Otra de las cosas que podemos ver es que la compañía aérea cuyo yield ha bajado más a lo largo del período es precisamente Ryanair, y lo ha hecho sin poner en riesgo su rentabilidad. En efecto, Ryanair ha ganado dinero en todos los ejercicios, y se permite el lujo de hacerlo mientras baja su yield de esta manera. Esto es sólo posible a través de unas estrategias de contención de costes tremendamente agresivas, y que son la referencia de la industria. No hay ninguna compañía aérea, desde luego no en Europa, que se les acerque a la suela del zapato en términos de bajos costes. Dónde estamos Yield El mercado del transporte aéreo y perspectivas del sector 18 Oscar Álvarez Robles Otra cosa interesante de ver aquí también es que Vueling repunta a partir del 2007, parece que yendo a contracorriente. La explicación habría que buscarla en que a partir del año 2006, cuando se crea Click Air, Vueling se ve abocada a competir de forma encarnizada por un nicho de mercado muy similar y rutas muy parecidas. Desde que ambas se fusionan, esa presión competitiva desaparece y en consecuencia el yield resultante repunta de forma apreciable. Ignasi hacía referencia antes al Golfo Pérsico, pero ¿qué es lo que pasa en el Golfo? Le he llamado el paradigma, porque creo que el término ilustra sobre las actuales tendencias en términos de capacidad. Aunque en el Golfo hay más de tres aeropuertos, vamos a centrarnos en tres: los de Dubai, Abu Dhabi y Doha. Para que os hagáis una idea de las distancias que hay entre unos y otros, pensad que Kuwait tiene de norte a sur alrededor de 180 kilómetros, por lo que los tres aeropuertos están situados a escasa distancia entre sí. Las compañías aéreas basadas en estos aeropuertos, que son Emirates en Dubai, Etihad en Abu Dhabi y Qatar en Doha, tienen unos planes de expansión absolutamente espectaculares. 10 Hacia dónde vamos Paradigma del Golfo 150 / 218 80 / 143 DOH DXB AUH 50 / 106 El mercado del transporte aéreo y perspectivas del sector 19 Oscar Álvarez Robles El número de la izquierda es el número de aviones de fuselaje ancho que operan estas compañías aéreas en la actualidad, y el de la derecha el número de encargos que tienen con Airbus y con Boeing. Primero tenemos que decir que el fuselaje ancho es un salto cualitativo con respecto a los aviones de fuselaje estrecho que vuelan rutas europeas. Así, mientras que un Airbus 320 puede valer 40 ó 50 millones de dólares, un avión de fuselaje ancho puede valer 250 ó 300. ¿Cómo se pueden poner en contexto estas cifras? En este momento Iberia opera alrededor de 35 aviones de fuselaje ancho. Posiblemente de aquí a cinco o seis años la mayor parte de estos encargos se harán efectivos en nuevas entregas. Para entonces, entre las tres compañías aéreas podrían estar operando una flota conjunta de entre 500 y 600 aviones de fuselaje ancho. ¿Qué permitiría una flota de estas características? Pues podemos ponerlo también en contexto mediante una referencia aproximada: 600 aviones de fuselaje ancho permitirían al trío operar 200 frecuencias intercontinentales diarias en rutas de 5 ó 6.000 kilómetros, como por ejemplo Madrid, Johannesburgo o Bangkok, más otras 200 diarias a destinos situados a más de 10.000 kilómetros, como podrían ser Nueva York, Sao Paulo o Sidney. La espectacular ambición de estas compañías aéreas es convertirse en aerolíneas globales, que permitan ir de cualquier parte a cualquier parte con una escala en su hub, y ello sin necesidad de estar alineadas con ninguna de las tradicionales alianzas. 11 En este gráfico aparecen las quince compañías aéreas mayores del mundo en 2009 y en términos de capacidad ofertada, y aquí nos encontramos con que Emirates ya está en el número seis. Si este gráfico lo extrapolamos al año 2015 sobre la base de las previsiones de flota de estas compañías aéreas, nos encontraríamos con que Emirates subiría hasta la segunda posición, pero además es que las tres compañías del Golfo estarían entre las quince mayores compañías aéreas del mundo. Evidentemente hay enormes dudas sobre la viabilidad financiera de los negocios de estas compañías. Es decir, no parece posible que esto se pueda hacer ganando 12 dinero, y parece haber un relativo consenso entre la industria en este sentido. Hoy por hoy, Emirates declara tener beneficios, pero si se tiene en cuenta que estas tres compañías son propiedad de las respectivas familias reales, es evidente que los objetivos económicos y estratégicos responden a circunstancias completamente distintas de la mera rentabilidad económica. Emirates dice que gana dinero, pero habría que ver los ingredientes y dosis de contabilidad creativa que puede haber en sus cuentas. Yo, sinceramente, no creo que tenga beneficios. De modo que en el 2015, entre las quince compañías aéreas mayores del mundo, podrían estar tres compañías basadas en aeropuertos situados en una posición geográfica equivalente a la que guardan entre sí los de Barcelona, Reus y Zaragoza. Imaginaos que en estos tres lugares tuvieran su base tres aerolíneas globales con el alcance que hemos comentado. ¿Y qué pasa en España? ¿Cuál es el entorno competitivo? En nuestro país, a lo largo de los últimos meses se pone de manifiesto que los tráficos de Iberia están bajando ligeramente mientras que Ryanair sube como la espuma. España Entorno competitivo El mercado del transporte aéreo y perspectivas del sector 21 Oscar Álvarez Robles Estos gráficos están calculados sumando el número de pasajeros de los doce meses anteriores. Pero de hecho, en los meses del último verano Ryanair ya ha adelantado a Iberia en número de pasajeros en los aeropuertos españoles. También podemos encontrarnos un ligero crecimiento de Vueling, pero otra circunstancia importante es la bajada de Air Nostrum, que está perdiendo tráfico de forma acusada. Esto es consecuencia de que la presión competitiva de la aerolínea valenciana es muy fuerte, ya que sus tráficos de alimentación en el hub de Iberia están sometidos a la fuerte competencia de las compañías aéreas de bajo coste, por un lado, y del AVE por el otro. En términos de carga nos encontramos con que los tráficos domésticos están declinando, mientras que las cargas intercontinentales y los tráficos a destinos operados fundamentalmente por los principales integradores están subiendo. 13 España La carga aérea El mercado del transporte aéreo y perspectivas del sector Oscar Álvarez Robles 22 En las barras podemos ver cuál es la variación interanual de los tráficos de carga mes a mes, y ello indica que estamos asistiendo a una recuperación bastante fuerte y bastante sólida del mercado. Pero no hay que olvidar que los dos años anteriores habían sido absolutamente desastrosos, es decir, en los años 2009 y 2008 las caídas de demanda oscilaron alrededor del 20% o 25%, por lo que la recuperación es simplemente una vuelta a la situación existente antes de la crisis. En términos de capitalización bursátil podemos observar la comparación de cómo han evolucionado los valores de Iberia y Vueling, que son las únicas dos compañías aéreas españolas que cotizan en bolsa, en relación con el Ibex. Los valores de la gráfica están indexados a enero del 2008. España Valor aerolíneas El mercado del transporte aéreo y perspectivas del sector Oscar Álvarez Robles 23 14 Es interesante notar que las dos compañías han tenido un comportamiento mejor que el del Ibex 35. Teniendo en cuenta los momentos tan difíciles que ha atravesado y que todavía atraviesa la industria, el hecho de que estas dos compañías aéreas puedan mejorar el comportamiento del principal índice de referencia de la bolsa española es bastante llamativo. También aquí se ponen de manifiesto algunas de las cosas que ya hemos señalado, como la considerable mejora de las expectativas de Vueling a raíz del anuncio de fusión con Click Air. Y creo que pasa algo muy parecido en relación con la fusión de Iberia con British Airways. Aunque Pepe Bolorinos nos lo contará muchísimo mejor, pienso que las sinergias en el caso de Iberia van a estar más centradas en los ahorros en los procesos de gestión, producción y compras, que en la mejora de los ingresos como consecuencia de circunstancias competitivas y de mercado, como ha sido o es el caso de Vueling con Clickair. En la situación de los aeropuertos españoles en el contexto europeo vemos que Madrid se mantiene en la cuarta posición, por detrás de Frankfurt. En 2008 hubo un momento en el que los crecimientos de Madrid daban la sensación de que permitirían incluso adelantar a Frankfurt con relativa facilidad, pero con la crisis, los tráficos se han estabilizado en el status quo que veis en el siguiente gráfico. España Aeropuertos en contexto europeo El mercado del transporte aéreo y perspectivas del sector 24 Oscar Álvarez Robles No obstante, y pese a que los tráficos sean parecidos ―entre Frankfurt y Madrid la diferencia es apenas de entre dos y tres millones de pasajeros anuales―, la cualificación de la demanda es completamente distinta. Así, mientras que Madrid tiene alrededor de nueve o diez millones de pasajeros intercontinentales, Frankfurt supera los veinticinco. Por otra parte, ¿cómo se han comportado los dos principales aeropuertos españoles en los últimos diez años? Mientras que Madrid ha ido ganando tráfico gradualmente a lo largo de todo el decenio, Barcelona se ha quedado un poco estancado en niveles similares a los del 2005. 15 España Madrid y Barcelona El mercado del transporte aéreo y perspectivas del sector 25 Oscar Álvarez Robles Uno de los motivos principales de ese estancamiento es la práctica retirada de Iberia del aeropuerto de Barcelona, que a día de hoy se limita prácticamente al Puente Aéreo. En paralelo, Barcelona se ha convertido en un aeropuerto predominantemente de bajo coste. Y si bien Iberia se ha centrado en su hub de Madrid, su crecimiento en el mismo ha sido sólo marginal, mientras que la mayor parte del aumento de tráficos ha sido otra vez el bajo coste. Es muy interesante notar que Ryanair esté operando en Barajas, ya que siendo una compañía aérea de bajo coste radical, es decir, de las que vuelan de ninguna parte a ninguna parte, el de Madrid es, con mucha diferencia, el mayor aeropuerto en el que opera. Por algún motivo a Ryanair le resulta rentable operar en un aeropuerto operativamente tan complejo en términos de campo de vuelos y de tráficos como es Madrid. Ryanair acaba de entrar también en el aeropuerto de Barcelona, y creo que veremos un desarrollo similar al de Barajas, ya que va a introducir una presión competitiva terrible entre los operadores que existen en este momento en el aeropuerto del Prat. En cuanto a las perspectivas, vemos que la evolución de los mercados aéreos españoles es distinta o es divergente en las distintas áreas. Así, en los mercados domésticos vemos que la demanda en la mayor parte de las rutas está disminuyendo. 16 España Mercados y perspectivas El mercado del transporte aéreo y perspectivas del sector 26 Oscar Álvarez Robles Estos gráficos están construidos sobre la base de la variación interanual de los tráficos en el mes de agosto, por lo cual podría haber alguna limitación de representatividad estadística. En las rutas europeas vemos una situación un poco más heterogénea: las rutas del Reino Unido, y sobre todo las vacacionales y de fin de semana, parece ser que están sufriendo, pero sin embargo un buen número de rutas con base en Madrid con destinos tradicionales de negocios están creciendo. Y mientras tanto, las principales rutas intercontinentales están teniendo un desarrollo muy positivo en su práctica totalidad y con tasas de crecimiento elevadas. ¿Cuáles son las tendencias que tenemos que analizar de aquí a cara el futuro? Primero, evidentemente, la evolución económica global. No se sabe muy bien qué es lo que puede pasar en este sentido, habrá que ver cuáles son las consecuencias de las consolidaciones fiscales simultáneas en un gran número de economías en todo el mundo, aunque parece que vamos a asistir a disimetrías importantes. Mientras que en buena parte del mundo desarrollado es previsible cierta atonía en su desarrollo económico, es esperable que las economías emergentes crezcan con tasas relativamente altas. Otra de las circunstancias a tener en cuenta son los precios del petróleo, ya que ésta es una variable absolutamente fundamental y clave en la gestión de cualquier compañía aérea. Veíamos que el precio del petróleo en este momento está estabilizado, pero no sería de extrañar que, una vez que el desarrollo económico empiece a coger fuerza, se tensione el mercado y el precio pueda subir de forma apreciable. Y ojalá no sea así, pero si hubiera un conflicto con Irán como consecuencia de su programa nuclear, nos podemos imaginar que el precio del petróleo saltaría por las nubes, con unas consecuencias absolutamente desastrosas para el sector. La previsión de Boeing para el mercado de constructores aeronáuticos es que en los próximos veinte años se construirán 29.000 aviones nuevos. Eso quiere decir que, de media, se entregarían alrededor de 1.500 aviones nuevos cada año. Si tenemos en cuenta que el 2009 fue récord histórico con apenas 1.000 aviones, estas previsiones significarían que en los próximos veinte años se produciría un promedio de un 50% más de aviones cada año. Es decir, las flotas mundiales van a seguir creciendo de forma muy notable. 17 Seguramente seguiremos asistiendo a la liberalización creciente de los mercados, pero creo que las rigideces en los Estados Unidos seguirán donde están, ya que son muy sensibles a la situación política en el Congreso, que, en el ámbito del transporte, es notoriamente proteccionista y nacionalista. Pese a que habrá elecciones en una o dos semanas, no creo que vayan a cambiar mucho las cosas en este sentido. Creo que las compañías aéreas de bajo coste seguirán creciendo como lo han hecho hasta ahora, y los yield continuarán bajando también. Estamos asistiendo a un fenómeno según el cual las compañías aéreas de red, sometidas a la presión competitiva de las compañías de bajo coste, están perdiendo competitividad en las rutas domésticas y europeas. Pero esas rutas son a su vez imprescindibles para este tipo de compañías, ya que así concentran y canalizan tráficos a través de sus hubs hacia sus destinos intercontinentales. Esta es una tendencia en la que tendremos que mantener la atención. Otro proceso a tener en cuenta será, desde luego, el impacto del desmesurado incremento de capacidad previsto por las aerolíneas del Golfo. Nosotros aquí tendríamos la tentación de decir: “Pero el Golfo a nosotros no nos importa, no afecta a nuestros mercados clave”. Yo diría dos cosas: las compañías aéreas del Golfo tienen la ambición, como decíamos antes, de poder llevarte de cualquier sitio a cualquier sitio y Madrid podría ser sensible a priori en sus tráficos de conexión. En segundo lugar, dentro de un par de meses British Airways, que es una compañía muy expuesta a tráficos potencialmente sensibles a los desarrollos en el Golfo, será una compañía aérea que tendrá su sede social en Madrid y su principal accionista será Caja Madrid. Finalmente, parece que los procesos de concentración están adquiriendo velocidad de crucero, con numerosas fusiones y procesos de concentración en marcha. La cuestión es ver en qué medida o hasta dónde podrían ayudar a mejorar los márgenes de las compañías. Seguro que Pepe nos podrá también dar una idea al respecto. Y sobre los modelos de negocio, voy a tener el atrevimiento de sacar la bola de cristal. Cuando intentamos predecir el futuro, normalmente nos equivocamos, porque lo que hacemos es simplemente extrapolar la situación actual, y eso es lo que normalmente nunca pasa. Pero bueno, yo asumo mi derecho a equivocarme y a contaros mis ideas. Creo que los modelos de negocio de las aerolíneas de red siguen siendo perfectamente válidos, pero tienen que reajustar sus tácticas de alimentación de tráficos de corta y media distancia en sus hubs. Eso se podría hacer a través de subsidiarias de bajo coste, o con una base de coste inferior al suyo propio. Podría hacerse también a través de aerolíneas de bajo coste con las que estableciesen una colaboración de códigos compartidos. Podrían utilizar incluso servicios ferroviarios de alta velocidad, aunque creo que ahí hay incógnitas que exceden con mucho las puras necesidades en materia de infraestructuras, es decir, harían falta muchas otras cosas en materia de gestión ferroviaria para que la sinergia fuese realmente eficaz. Como veíamos antes, las aerolíneas regionales están siendo sometidas a un apretón, es decir, la presión competitiva es muy alta, pero no creo que eso signifique que vayan a desaparecer. Pero creo que su papel va a continuar reduciéndose por efecto del descremado de tráficos de corta distancia a favor del bajo coste y la alta velocidad. Las aerolíneas que no tienen un nicho de mercado definido o no tienen un modelo de negocio claro, esas sí que están en una situación extremadamente vulnerable. La presión competitiva en el transporte aéreo nunca disminuye, siempre va a más, y este tipo de compañías, que simplemente vuelan pero no tienen claro cuál es 18 su rol en el mercado, o que tienen como única seña de identidad una cierta implantación local o regional, creo que están sometidas a un riesgo muy elevado. El papel de las alianzas va a seguir siendo importante, porque, pese al número de fusiones transfronterizas al que estamos asistiendo, las operaciones corporativas necesarias para mantener los derechos de tráfico sobre los acuerdos bilaterales existentes siguen siendo muy artificiosas. También seguirán jugando un papel importante en las joint ventures para la operación de tráficos concretos, como por ejemplo el acuerdo que han firmado American Airlines, British Airways e Iberia para operar en su conjunto los tráficos trasatlánticos. Creo que la tendencia será que determinados mercados se exploten como oligopolios. Pienso que se van a desarrollar aerolíneas de bajo coste de carácter hibrido, es decir, compañías aéreas que tienen una base de coste muy baja, pero que se permiten colaborar con compañías aéreas de red, ya sea con acuerdos de interline, alimentación de tráficos o incluso códigos compartidos. Me parece que Vueling ya lo hace con Iberia en determinadas rutas, y hace muy poco ha habido un acuerdo entre American Airlines y el operador de bajo coste norteamericano Jet Blue para que esta compañía alimente tráficos a la red de larga distancia de American Airlines en el aeropuerto JFK. Y finalmente, un aviso a navegantes: hace unos meses que Ryanair anunció que va a dejar de comprar aviones y se va a dedicar a repartir dividendos. Ryanair siempre compra aviones a precio de saldo: espera a que haya una buena crisis, se desploman los precios, y Boeing y Airbus no pueden dar salida a sus aviones más que a precio de saldo. Entonces Ryanair va de rebajas y compra 200 ó 300 aviones a precios rebajados. Y esto es lo que Ryanair ha intentando hacer con Boeing en esta ocasión. Tras negociar durante más de un año, finalmente Boeing dijo que no estaba dispuesta a llegar hasta donde Ryanair exigía y rompió la baraja. Ryanair tenía la alternativa de comprar el Airbus 320, pero como aplica la política de operar un único modelo de avión, esta opción quedaba descartada en el corto plazo. Y su respuesta ha sido la decisión de dejar de crecer. Tenemos que tener en cuenta que Ryanair es, a día de hoy, una compañía cuya operación y estrategia está extremadamente vinculada al crecimiento. Si deja de crecer, es previsible que se dedique a reajustar su red de una forma dinámica, es decir, su pervivencia o la estabilidad en los mercados en los que opera va a ser mucho más volátil aún si cabe. Si tenemos en cuenta que Ryanair es ya el principal operador de los aeropuertos españoles, creo que aparecen riesgos añadidos en la estabilidad de la gestión y planificación de los mismos. Y esto es todo lo que tenía que decir, así que muchas gracias por vuestra atención. 19