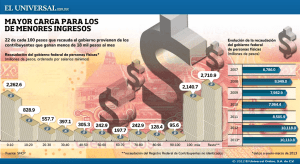

consideraciones sobre la proyección de ingresos tributarios

Anuncio