Escrito desistiendo de un aplazamiento o fraccionamiento

Anuncio

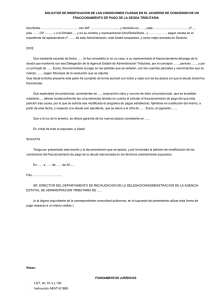

ESCRITO DESISTIENDO DE UN APLAZAMIENTO O FRACCIONAMIENTO DE PAGO CONCEDIDO Don/Doña.................................con NIF .........................-..., y domicilio en .................................., calle ...................................,nº...., piso ......, CP ...........( o la Entidad...., y en su nombre y representación Don/Doña/Doña...)......, según consta en el expediente de aplazamiento nº. ...................... de esta Administración, ante Usted comparece, y como mejor proceda en Derecho DICE Que mediante acuerdo de fecha ...................................... solicitó el fraccionamiento (o aplazamiento) del pago de la deuda que mantenía con esa Delegación de la Agencia Estatal de Administración Tributaria, por el concepto .............................., período ......, y por un principal de ...... Euros (..........€). según escrito cuya fotocopia se adjunta. Que a la fecha actual aún no se ha resuelto el expediente de fraccionamiento (o de aplazamiento) referido. Que esta parte desiste de la petición formulada. En virtud de lo anterior, a Usted SOLICITA Tenga por presentado este escrito en tiempo y forma así como la documentación que se aporta, y por formulada la petición de desistimiento del fraccionamiento (a aplazamiento) citado. En ...... a ...... de ...... de 20...... Fdo.: ................................. SR. DIRECTOR DEL DEPARTAMENTO DE RECAUDACION DE LA DELEGACION/ADMINISTRACION DE LA AGENCIA ESTATAL DE ADMINISTRACION TRIBUTARIA DE ...... (O al órgano equivalente de la correspondiente comunidad autónoma, en el supuesto de pretenderse utilizar esta forma de pago respecto a un tributo cedido.) FUNDAMENTOS JURÍDICOS · LGT, art. 61.4 y 130. · Instrucción AEAT 6/1999. · Orden EHA/1658/2009, de 12 de junio. · RGR, arts.44 a 54. · L. 30/1992, art. 43.2 redacc. L. 25/2009. DOCTRINA LEGAL Legalmente, la resolución de la solicitud de aplazamiento debe adoptarse en el plazo de 7 meses desde que se formuló. En el supuesto de resolución estimatoria debe notificarse al solicitante, especificar los plazos de pago (que necesariamente han de coincidir con los días 5 o 20 del mes) y demás condiciones, que pueden ser distintos de los solicitados. Deben advertirse las consecuencias de la falta de constitución de garantía y de la falta de pago y el cálculo de intereses. Si la resolución es denegatoria, si el aplazamiento se hubiese solicitado en período voluntario, ha de advertirse al solicitante que la deuda debe pagarse antes de finalizar el plazo reglamentario de ingreso. Si éste ya hubiera transcurrido en los plazos indicados, junto con los intereses de demora devengados hasta la fecha de resolución. En caso de que la solicitud se hubiese presentado en período ejecutivo, debe advertirse que continuará el procedimiento de apremio. Asimismo, la Administración deberá especificar que requisitos que no reúne la solicitud. Una vez transcurridos los referidos 7 meses sin que se dicte resolución, puede entenderse desestimada la solicitud. La obligación de resolver permanece. Sin embargo, a efectos de la posible reclamación económico-administrativa, el interesado puede considerar presuntamente desestimada su solicitud. La existencia de acto presunto puede acreditarse por cualquier medio de prueba, incluyendo el certificado acreditativo del silencio, que debe emitir el órgano competente para resolver en 15 días. Si la posible concesión del aplazamiento no sirve para facilitar el cumplimiento de las obligaciones tributarias del deudor, por existir una iliquidez estructural y no coyuntural, es totalmente lógica la denegación del aplazamiento. Una vez resuelto el aplazamiento, han de calcularse por el órgano administrativo los intereses de demora que aquél comporta, poniéndolos en conocimiento del solicitante. Aunque haya sido solicitado en período ejecutivo, la base para el cálculo de los intereses no incluye el recargo de apremio, si bien no provoca la exoneración de intereses ni la reducción del recargo al 10%. Debe distinguirse: · Aplazamiento. Los intereses se calculan sobre la deuda aplazada, por el tiempo que media entre el vencimiento del período voluntario y el del plazo concedido. · Fraccionamiento. El cálculo se realiza por cada deuda fraccionada. Por cada fracción de deuda, se computan intereses desde el vencimiento del período voluntario hasta el del plazo concedido. Los intereses devengados por cada fracción deben pagarse junto con dicha fracción, en su plazo. · Desestimación. Si el aplazamiento o el fraccionamiento fue solicitado en período voluntario, los intereses se liquidan por el período transcurrido desde el vencimiento de aquel período hasta la fecha de resolución. Si fue solicitado en período ejecutivo, deben calcularse de forma separada los intereses aplicables a cada uno de los períodos a que la deuda se refiere. En todo caso, si transcurren más de 6 meses -plazo para resolver- desde la solicitud, ésta no es resuelta y se decide ingresar la deuda, sólo deben computarse intereses de demora por el plazo de 6 meses. La inactividad administrativa no debe ser soportada por el contribuyente. Finalmente, debe señalarse que si la resolución es estimatoria, el obligado tributario podrá renunciar o desistir de un aplazamiento de pago concedido en cualquier momento. Para ello, dirigirá el correspondiente escrito al órgano de recaudación pertinente que le concedió en su momento el aplazamiento solicitado. En este caso, no es necesaria motivación alguna por parte del obligado tributario, puesto que se trata de renunciar a un beneficio concedido.