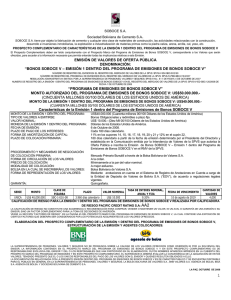

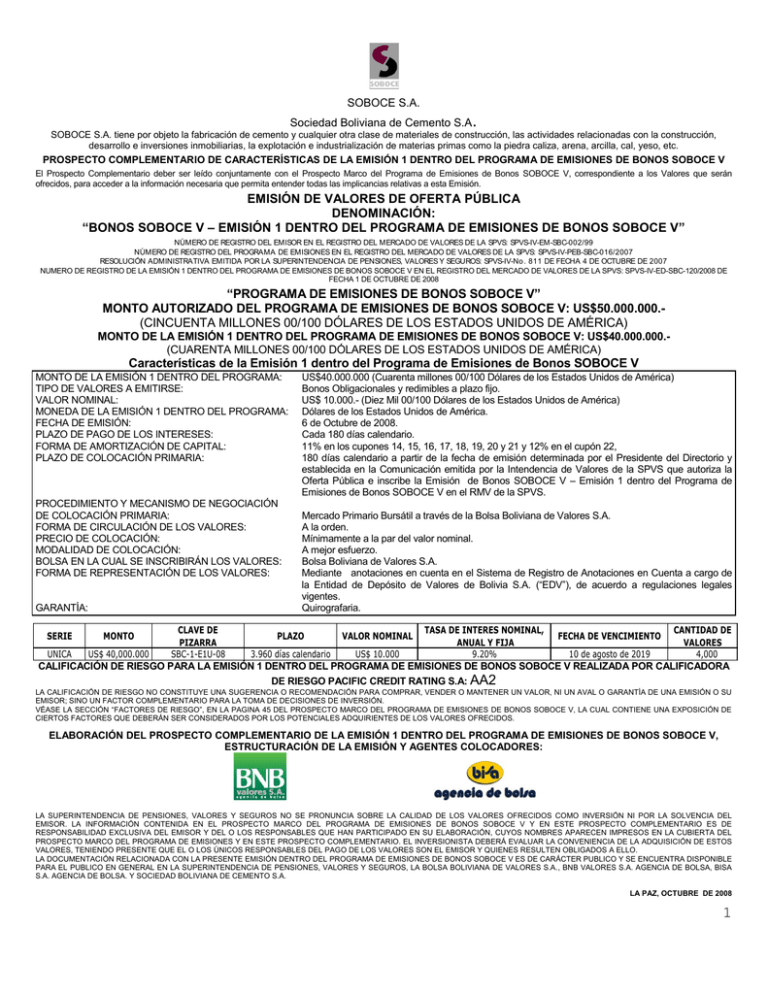

bonos soboce v – emisión 1 dentro del programa de emisiones de

Anuncio