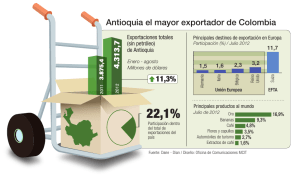

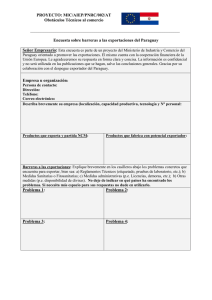

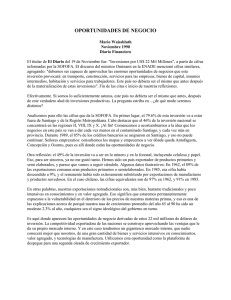

INCENTIVOS PARA LA EXPORTACIÓN DE BIENES DE CAPITAL

Anuncio