servicio de tributos indirectos impuesto especial sobre

Anuncio

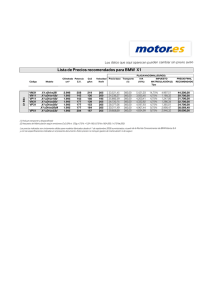

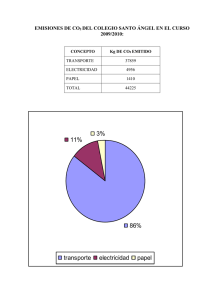

SERVICIO DE TRIBUTOS INDIRECTOS IMPUESTO ESPECIAL SOBRE DETERMINADOS MEDIOS DE TRANSPORTE SERVICIO DE TRIBUTOS INDIRECTOS IMPUESTO ESPECIAL SOBRE DETERMINADOS MEDIOS DE TRANSPORTE 1.- ¿Qué grava el Impuesto Especial sobre determinados Medios de Transporte? Grava la primera matriculación definitiva en España de vehículos nuevos o usados, provistos de motor para su propulsión. .2.- Un vehículo de segunda mano comprado en el extranjero ¿tiene que pagar el Impuesto de Matriculación? Tiene que pagar el Impuesto, ya que el hecho imponible del mismo es la primera matriculación definitiva en España, salvo que concurra alguno de los supuestos de no sujeción o exención. 3.- Un particular domiciliado en España compra un vehículo turismo usado a un particular con domicilio fiscal en Francia ¿Cómo se debe tributar por esta adquisición? El comprador debe tributar por Transmisiones Patrimoniales y Actos Jurídicos Documentados (Modelo 620-TV al 4%) y por el Impuesto Especial sobre determinados Medios de Transporte. 4.- ¿La matriculación de que tipo de vehículos NO tributa por el Impuesto Especial sobre Determinados Medios de Transporte? A.- Camiones y furgonetas de menos de 3.500kg que se afecten significativamente a una actividad económica, excepto cuando se acondicionen para ser utilizados para vivienda. La afectación a una actividad económica se presumirá significativa cuando, conforme a lo previsto en el artículo 95 del Decreto Foral Normativo 12/1993, de 19 de enero, del Impuesto sobre el Valor Añadido, el sujeto pasivo tuviera derecho a deducirse al menos el 50 por 100 de las cuotas del Impuesto sobre el Valor Añadido soportadas o satisfechas con ocasión de la adquisición o importación del vehículo, sin que a estos efectos sea relevante la aplicación de cualquier otra restricción en el derecho a la deducción derivada de las normas contenidas en dicha Norma. B.- Camiones y furgonetas de más de 3.500kg., excepto cuando se acondicionen para ser utilizados para vivienda. C.- Los que objetivamente considerados sean de exclusiva aplicación industrial, comercial, agraria, clínica o científica, siempre que hubieran hubieran sido homologados por la Administración tributaria. A estos efectos, se considerará que tienen exclusivamente alguna de estas aplicaciones los vehículos que dispongan únicamente de dos asientos (para el conductor y el ayudante), en ningún caso posean asientos adicionales ni anclajes que permitan su instalación y el espacio destinado a la carga no goce de visibilidad lateral y sea superior al 50 por 100 del volumen interior. D.- Los ciclomotores de dos o tres ruedas y los cuatriciclos ligeros. SERVICIO DE TRIBUTOS INDIRECTOS IMPUESTO ESPECIAL SOBRE DETERMINADOS MEDIOS DE TRANSPORTE E.- Las motocicletas y los vehículos de tres ruedas que no sean cuatriciclos siempre que, en ambos casos, su cilindrada no exceda de 250 centímetros cúbicos, si se trata de motores de combustión interna, o su potencia máxima neta no exceda de 16 kw, en el resto de motores. F.- Los vehículos para personas con movilidad reducida. G.- Los vehículos especiales, siempre que no se trate de los vehículos tipo “quad” . Se entiende por vehículo tipo “quad” el vehículo de cuatro o más ruedas, con sistema de dirección mediante manillar en el que el conductor va sentado a horcajadas y que está dotado de un sistema de tracción adecuado a un uso fuera de carretera. H.- Los vehículos mixtos adaptables cuya altura total desde la parte estructural del techo de la carrocería hasta el suelo sea superior a 1.800 milímetros, siempre que no sean vehículos todo terreno y siempre que se afecten significativamente al ejercicio de una actividad económica. La afectación a una actividad económica se presumirá significativa cuando, conforme a lo previsto en el artículo 95 del Decreto Foral Normativo 12/1993, de 19 de enero, del Impuesto sobre el Valor Añadido, el sujeto pasivo tuviera derecho a deducirse al menos el 50 por 100 de las cuotas del Impuesto sobre el Valor Añadido soportadas o satisfechas con ocasión de la adquisición o importación del vehículo, sin que a estos efectos sea relevante la aplicación de cualquier otra restricción en el derecho a la deducción derivada de las normas contenidas en dicha Norma. No obstante, estará sujeta al Impuesto la primera matriculación definitiva en España de estos vehículos cuando se acondicionen para ser utilizados como vivienda. I.- Los destinados a ser utilizados por las Fuerzas Armadas, por los Cuerpos y Fuerzas de Seguridad del Estado, de las Comunidades Autónomas y de las Corporaciones Locales, así como por el Resguardo Aduanero, en funciones de defensa, vigilancia y seguridad. J.- Las ambulancias y los vehículos que, por sus características, no permitan otra finalidad o utilización que la relativa a la vigilancia y socorro en autopistas y carreteras. 5.-¿Cuál es el tratamiento de los tractores a efectos del Impuesto Especial sobre Determinados Medios de Transporte? Los tractores no están sujetos al Impuesto especial sobre Determinados Medios de Transporte. Están incluidos entre los vehículos especiales a que se refiere el número 10 del anexo del Real Decreto Legislativo 339/1.990 de 2 de marzo, por el que se aprueba el texto articulado de la Ley sobre Tráfico, circulación de vehículos a motor y seguridad vial. 6.- ¿Cuál es el tratamiento de las autocaravanas, furgones con casa y carritos que se transforman en tiendas de campaña a efectos del Impuesto Especial sobre Determinados Medios de Transporte? Las autocaravanas y furgones con casa está sujeto en todo caso al Impuesto. Reducción de la Base Imponible a las autocaravanas: los vehículos definidos como “autocaravanas”, según el Reglamento General de Vehículos, y los vehículos comprendidos en la categoría N1, N2, N3 y vehículos mixtos, acondicionados todos ellos para ser utilizados como vivienda, reducirán la base imponible en un 30% de su importe. SERVICIO DE TRIBUTOS INDIRECTOS IMPUESTO ESPECIAL SOBRE DETERMINADOS MEDIOS DE TRANSPORTE Dicha reducción no será aplicable a los vehículos clasificados como “turismo vivienda” ( clasificación 1048 en la tarjeta de la I.T.V.) Los carritos que se transforman en tiendas de campaña no son vehículos accionados a motor y no tienen una matrícula diferente de la del vehículo que los remolca. 7.- Un minusválido que compra un coche turismo normal sin adaptaciones de ningún tipo, ¿Tiene la exención del Impuesto de Matriculación? . La normativa solo exige cuatro requisitos para obtener la exención: 1. Minusvalía acreditada por el Organismo competente 2. Uso exclusivo por el minusválido 3. Que hayan transcurrido al menos 4 años desde la matriculación de otro vehículo en análogas condiciones 4. Que no sean objeto de transmisión durante el plazo de los 4 años siguientes a la fecha de su matriculación. Por tanto, la Norma no exige adaptaciones del vehículo. El "uso exclusivo" no exige que el minusválido conduzca el coche, sino que esté exclusivamente afecto a su uso, con independencia de que lo conduzca otra persona. 8.- ¿Tiene derecho a la exención del Impuesto de Matriculación un minusválido menor de edad que pretende adquirir un vehículo que conducirá su padre? La minoría de edad del minusválido no es obstáculo para aplicar la exención del Impuesto, dado que es necesario que el vehículo sea para "uso exclusivo", para lo cual será necesario que éste se use exclusivamente para los traslados del minusválido, con independencia de que lo conduzca otra persona. 9.- Para poder disfrutar de la exención por minusvalía del Impuesto de Matriculación ¿qué grado de minusvalía se debe acreditar? Debe considerarse como personas con minusvalías aquellas que tengan la condición legal de persona con minusvalía en grado igual o superior al 33 por ciento de acuerdo con el baremo a que se refiere el art. 148.1 del Real Decreto Legislativo 1/1.994 de 20 de junio. 10.- Un minusválido que vende el vehículo a otro minusválido, sin que haya transcurrido 4 años desde la adquisición inicial. ¿Está dicha transmisión exenta del Impuesto? Sí. Al concurrir un nuevo supuesto de no sujeción o de exención (minusválido), esta transmisión está exenta del Impuesto. 11.- ¿Cuál es la base imponible del Impuesto Especial sobre Determinados Medios de Transporte? En medios de transporte nuevos se consignará el importe que se haya determinado como base imponible a efectos del I.V.A. (valor de factura). SERVICIO DE TRIBUTOS INDIRECTOS IMPUESTO ESPECIAL SOBRE DETERMINADOS MEDIOS DE TRANSPORTE Reducción de la Base Imponible: Se reducirá en un 50% la Base Imponible respecto a automóviles con capacidad entre 5 y 9 plazas, incluida la del conductor que se destinen al uso exclusivo de familias numerosas, con los siguientes requisitos: a) Se debe matricular a nombre del conjuntamente. padre, de la madre o de ambos b) Deberán haber transcurrido al menos cuatro años desde la matriculación de otro vehículo a nombre de cualquiera de las citadas personas al amparo de la citada reducción (excepto en caso de siniestro total). c) El vehículo adquirido en estas condiciones no deberá ser transmitido por actos "inter vivos" durante el plazo de cuatro años siguientes a la fecha de matriculación. d) Previa acreditación de la condición de familia numerosa. En medios de transporte usados se consignará el valor de mercado en la fecha de devengo del Impuesto pudiendo utilizarse para su determinación, tanto por los sujetos pasivos como por la Diputación Foral de Álava, las tablas de valoración aprobadas a efectos del Impuesto sobre Transmisiones Patrimoniales y Actos Jurídicos Documentados y del Impuesto sobre Sucesiones y Donaciones. Reducción de la Base Imponible a las autocaravanas: los vehículos definidos como “autocaravanas”, según el Reglamento General de Vehículos, y los vehículos comprendidos en la categoría N1, N2, N3 y vehículos mixtos, acondicionados todos ellos para ser utilizados como vivienda, reducirán la base imponible en un 30% de su importe. Dicha reducción no será aplicable a los vehículos clasificados como “turismo vivienda” ( clasificación 1048 en la tarjeta de la I.T.V.) 12.- Los vehículos nuevos suelen ir acompañados de una serie de extras que pueden venir de fábrica (llantas, aire acondicionado, ABS,), deben integrarse en la base imponible aunque figuren en una factura distinta a la del vehículo? La base imponible estará constituida por el importe total de la contraprestación, esté documentada en una o en varias facturas. 13.- Los descuentos o bonificaciones otorgados después de la adquisición de un medio de transporte, modifican la base imponible del Impuesto Especial sobre Determinados Medios de Transporte? No, la base imponible está constituida por el importe que, en el momento de la adquisición, haya sido determinado como base imponible del I.V.A. Si en un momento posterior, la base imponible del I.V.A. se modifica por descuentos o bonificaciones otorgadas después de que la adquisición haya tenido lugar, tal circunstancia no modificará la base imponible del Impuesto sobre matriculación. 14.- ¿Cuáles son los tipos impositivos del Impuesto Especial Determinados Medios de Transporte? sobre 1. Para la determinación de los tipos impositivos aplicables se establecen los siguientes epígrafes ( EXCEPTO PARA LAS MOTOCICLETAS): Epígrafe 1.º a) Vehículos cuyas emisiones oficiales de CO2 no sean superiores a 120 g/km, con excepción de los vehículos tipo “quad” y de las motocicletas. SERVICIO DE TRIBUTOS INDIRECTOS IMPUESTO ESPECIAL SOBRE DETERMINADOS MEDIOS DE TRANSPORTE b) Vehículos provistos de un solo motor que no sea de combustión interna, con excepción de los vehículos tipo “quad”. Epígrafe 2.º Vehículos cuyas emisiones oficiales de CO2 sean superiores a 120 g/km y sean inferiores a 160 g/km, con excepción de los vehículos tipo “quad” y de las motocicletas. Epígrafe 3.º Vehículos cuyas emisiones oficiales de CO2 no sean inferiores a 160 g/km y sean inferiores a 200 g/km, con excepción de los vehículos tipo “quad” y de las motocicletas. Epígrafe 4.º a) Vehículos cuyas emisiones oficiales de CO2 sean iguales o superiores a 200 g/km, con excepción de los vehículos tipo “quad” y de las motocicletas. b) Vehículos respecto de los que sea exigible la medición de sus emisiones de CO2, cuando éstas no se acrediten. c) Vehículos comprendidos en las categorías N2 y N3 acondicionados como vivienda. d) Vehículos tipo “quad”. Se entiende por vehículo tipo “quad” el vehículo de cuatro o más ruedas, con sistema de dirección mediante manillar en el que el conductor va sentado a horcajadas y que está dotado de un sistema de tracción adecuado a un uso fuera de carretera. e) Motos náuticas. Se entiende por “moto náutica” la embarcación propulsada por un motor y proyectada para ser manejada por una o más personas sentadas, de pie o de rodillas, sobre los límites de un casco y no dentro de él. Epígrafe 5.º Vehículos no comprendidos en los epígrafes 1.º, 2.º, 3.º, 4.º, 6º, 7º, 8º y 9º. Embarcaciones y buques de recreo o de deportes naúticos, con excepción de las motos naúticas. Aviones, avionetas y demás aeronaves. 2. Los tipos impositivos aplicables serán los siguientes: Epígrafe 1.º 0 por 100 Epígrafe 2.º 4,75 por 100 Epígrafe 3.º 9,75 por 100 Epígrafe 4.º 14,75 por 100 Epígrafe 5.º 12 por 100 3. Para los tipos impositivos de las motocicletas ver la pregunta nº 16. 15.- ¿Cuál es el tipo impositivo aplicable a los vehículos tipo jeep o todoterreno? Se aplicará el tipo correspondiente en función de sus emisiones de CO2. 16.- ¿Cuál es el tipo impositivo aplicable a las motocicletas? SERVICIO DE TRIBUTOS INDIRECTOS IMPUESTO ESPECIAL SOBRE DETERMINADOS MEDIOS DE TRANSPORTE 1. Para las motocicletas sujetas al Impuesto ( de 250 cc o más ) se establecen los siguientes epígrafes: Epígrafe 6 º Motocicletas que tengan una potencia CEE inferior a 74 Kw (100 cv) cuyas emisiones oficiales de CO2 no sean superiores a 80 g/km. Epígrafe 7 º Motocicletas que tengan una potencia CEE inferior a 74 Kw (100 cv) cuyas emisiones oficiales de CO2 sean superiores a 80 g/km y sean inferiores a 100 g/km. Epígrafe 8 º Motocicletas que tengan una potencia CEE inferior a 74 Kw (100 cv) cuyas emisiones oficiales de CO2 no sean inferiores a 100 g/km y sean inferiores a 120 g/km. Epígrafe 9 º a) Motocicletas que tengan una potencia CEE inferior a 74 Kw (100 cv) cuyas emisiones oficiales de CO2 sean iguales o superiores 120 g/km. b) Motocicletas que tengan una potencia CEE inferior a 74 Kw (100 cv) cuyas emisiones oficiales de CO2 no se acrediten. c) Motocicletas que tengan una potencia CEE igual o superior a 74 Kw (100 cv), cualesquiera que sean sus emisiones oficiales de CO2. 2. Los tipos impositivos aplicables serán los siguientes: Epígrafe 6.º 0 por 100 Epígrafe 7.º 4,75 por 100 Epígrafe 8.º 9,75 por 100 Epígrafe 9.º 14,75 por 100 17.- ¿Cuál es el tipo impositivo aplicable a los vehículos tipo “quad”? Les es de aplicación el tipo impositivo del 14,75%. Se entiende por vehiculo tipo “quad” el vehículo de cuatro o más ruedas, con sistema de dirección mediante manillar en el que el conductor va sentado a horcajadas y que está dotado de un sistema de tracción adecuado a un uso fuera de carretera. 18.- ¿Si no se acreditan las emisiones de CO2 de un vehículo que tipo impositivo es aplicable? En los vehículos respecto de los que sea exigible la medición de sus emisiones de CO2, cuando éstas no se acrediten se aplicará el tipo del 14,75 %. En el caso de vehículos a los que no sea exigible la medición de sus emisiones de CO2 ( cuadriciclos no ligeros que no sean tipo “quad"), cuando no se acrediten se SERVICIO DE TRIBUTOS INDIRECTOS IMPUESTO ESPECIAL SOBRE DETERMINADOS MEDIOS DE TRANSPORTE aplicará el tipo del 12%, excepto en las motocicletas de más de 250 cc que se aplicará el tipo del 14,75%. 19.- ¿Cómo se acreditan las emisiones oficiales de CO2? Se acreditan por medio de un certificado expedido al efecto por el fabricante o importador del vehículo, excepto en los caso en que dichas emisiones consten en la tarjeta de inspección técnica o en cualquier otro documento de carácter oficial expedido individualmente respecto del vehículo de que se trate. 20.- ¿Cuál es el impreso del Impuesto Especial sobre Determinados medios de transporte? Es el modelo 565 21.- ¿Qué documentación es necesaria para matricular un medio de transporte? 1º.- Modelo 565: La declaración-liquidación deberá ir firmada por el obligado tributario o representante. 2º.- Carpetilla azul del Impuesto de Matriculación. 3º.- Original y fotocopia de la factura de compra del medio de transporte. 4º.- Fotocopia de la ficha técnica, de la hoja de características o de las hojas de características según se trate de vehículos, barcos o aeronaves respectivamente. 5º.-En caso de matriculación de un medio de transporte nuevo adquirido en un país de la U.E. distinto de España por sujetos pasivos de I.V.A., no obligados a presentar declaraciones periódicas o por personas que no sean empresarios o profesionales, se deberá aportar el modelo 309 una vez efectuado el ingreso. 6º.- En caso de matriculación de un medio de transporte usado adquirido a una persona no empresaria o profesional de un país de la U.E. distinto de España, se deberá aportar el modelo 620-TV una vez efectuado el ingreso. 7º.- Documento acreditativo del pago del impuesto a la importación, si se trata de un vehículo adquirido fuera del territorio de la U.E. 8º.- En los casos de no sujeción, exención o reducción de la base imponible, el modelo 007 junto con la documentación acreditativa, en su caso, del fundamento de la no sujeción, exención o reducción de la base imponible: Supuestos más comunes de exención: En caso de matriculación de un vehículo automóvil por parte de un taxista, se deberá poner una "X" en la casilla nº 6 de exento y el fundamento de la exención (art.71-1º-a del Decreto Foral Normativo de Urgencia Fiscal 1/99), además se deberá aportar una fotocopia de la licencia de taxi. En caso de matriculación de un vehículo automóvil por parte de un minusválido para su uso exclusivo, se deberá poner una "X" en la casilla nº 6 de exento y el fundamento de la exención (art.71-1º-d del Decreto Normativo de Urgencia Fiscal 1/99), además se deberá aportar certificado de la minusvalía o de la invalidez expedido por el Instituto Foral de Bienestar Social o I.N.S.S. en el que conste el grado de minusvalía que deberá ser igual o mayor del 33%. SERVICIO DE TRIBUTOS INDIRECTOS IMPUESTO ESPECIAL SOBRE DETERMINADOS MEDIOS DE TRANSPORTE Para aplicar la reducción de la base del Impuesto en caso de familias numerosas, fotocopia del documento acreditativo de tal condición (generalmente del Instituto Foral de Bienestar Social) 22.- ¿Dónde se debe acudir para matricular un medio de transporte? Se deberá acudir a la "Ventanilla Única" del Servicio de Relación con los Contribuyentes de la Diputación Foral de Alava, o bien en las oficinas de la Diputación Foral de Llodio o Laguardia. 23.- ¿Cuál es el plazo de presentación de la declaración-liquidación del Impuesto Especial sobre Determinados Medios de Transporte? La presentación de la declaración y en su caso, el ingreso deberá efectuarse como requisito previo a la matriculación definitiva del medio de transporte.