Disminuyendo Precio Objetivo 2008 Después de

Anuncio

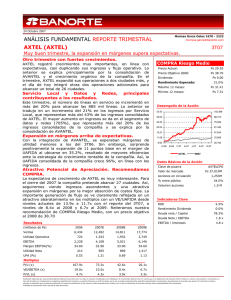

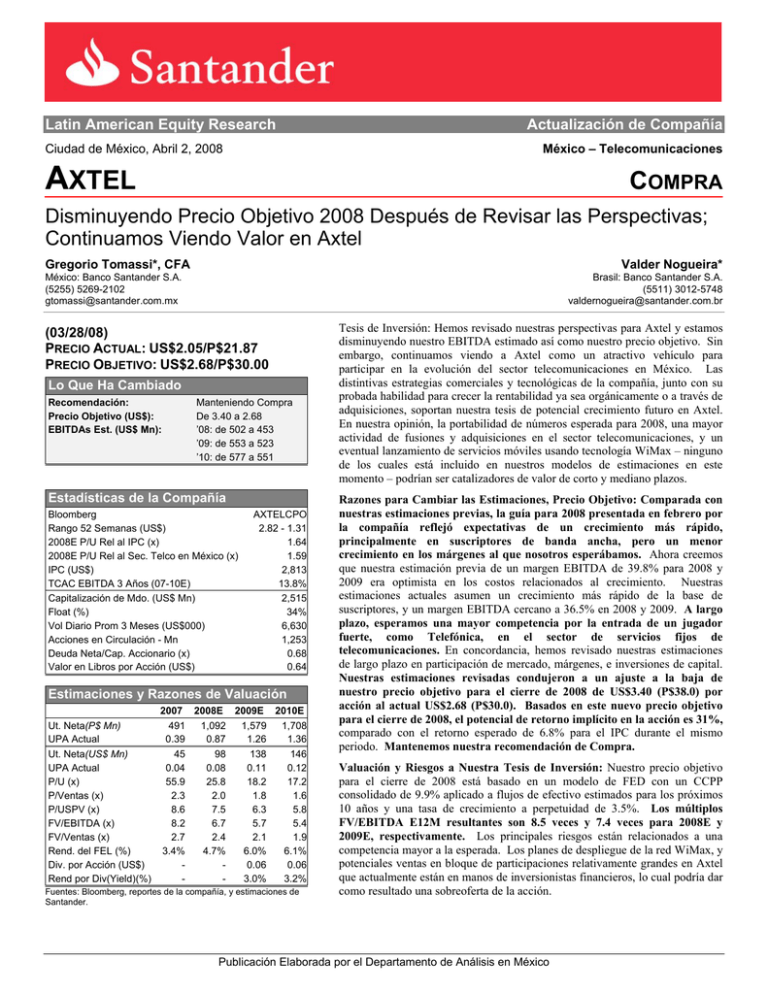

Latin American Equity Research Actualización de Compañía Ciudad de México, Abril 2, 2008 México – Telecomunicaciones AXTEL COMPRA Disminuyendo Precio Objetivo 2008 Después de Revisar las Perspectivas; Continuamos Viendo Valor en Axtel Gregorio Tomassi*, CFA Valder Nogueira* México: Banco Santander S.A. (5255) 5269-2102 [email protected] Brasil: Banco Santander S.A. (5511) 3012-5748 [email protected] (03/28/08) PRECIO ACTUAL: US$2.05/P$21.87 PRECIO OBJETIVO: US$2.68/P$30.00 Lo Que Ha Cambiado Recomendación: Precio Objetivo (US$): EBITDAs Est. (US$ Mn): Manteniendo Compra De 3.40 a 2.68 ’08: de 502 a 453 ’09: de 553 a 523 ’10: de 577 a 551 Estadísticas de la Compañía Bloomberg Rango 52 Semanas (US$) 2008E P/U Rel al IPC (x) 2008E P/U Rel al Sec. Telco en México (x) IPC (US$) TCAC EBITDA 3 Años (07-10E) Capitalización de Mdo. (US$ Mn) Float (%) Vol Diario Prom 3 Meses (US$000) Acciones en Circulación - Mn Deuda Neta/Cap. Accionario (x) Valor en Libros por Acción (US$) AXTELCPO 2.82 - 1.31 1.64 1.59 2,813 13.8% 2,515 34% 6,630 1,253 0.68 0.64 Estimaciones y Razones de Valuación Ut. Neta(P$ Mn) UPA Actual 2007 2008E 2009E 2010E 491 1,092 1,579 1,708 0.39 0.87 1.26 1.36 Ut. Neta(US$ Mn) UPA Actual P/U (x) P/Ventas (x) P/USPV (x) FV/EBITDA (x) FV/Ventas (x) Rend. del FEL (%) Div. por Acción (US$) Rend por Div(Yield)(%) 45 0.04 55.9 2.3 8.6 8.2 2.7 3.4% - 98 0.08 25.8 2.0 7.5 6.7 2.4 4.7% - 138 0.11 18.2 1.8 6.3 5.7 2.1 6.0% 0.06 3.0% 146 0.12 17.2 1.6 5.8 5.4 1.9 6.1% 0.06 3.2% Fuentes: Bloomberg, reportes de la compañía, y estimaciones de Santander. Tesis de Inversión: Hemos revisado nuestras perspectivas para Axtel y estamos disminuyendo nuestro EBITDA estimado así como nuestro precio objetivo. Sin embargo, continuamos viendo a Axtel como un atractivo vehículo para participar en la evolución del sector telecomunicaciones en México. Las distintivas estrategias comerciales y tecnológicas de la compañía, junto con su probada habilidad para crecer la rentabilidad ya sea orgánicamente o a través de adquisiciones, soportan nuestra tesis de potencial crecimiento futuro en Axtel. En nuestra opinión, la portabilidad de números esperada para 2008, una mayor actividad de fusiones y adquisiciones en el sector telecomunicaciones, y un eventual lanzamiento de servicios móviles usando tecnología WiMax – ninguno de los cuales está incluido en nuestros modelos de estimaciones en este momento – podrían ser catalizadores de valor de corto y mediano plazos. Razones para Cambiar las Estimaciones, Precio Objetivo: Comparada con nuestras estimaciones previas, la guía para 2008 presentada en febrero por la compañía reflejó expectativas de un crecimiento más rápido, principalmente en suscriptores de banda ancha, pero un menor crecimiento en los márgenes al que nosotros esperábamos. Ahora creemos que nuestra estimación previa de un margen EBITDA de 39.8% para 2008 y 2009 era optimista en los costos relacionados al crecimiento. Nuestras estimaciones actuales asumen un crecimiento más rápido de la base de suscriptores, y un margen EBITDA cercano a 36.5% en 2008 y 2009. A largo plazo, esperamos una mayor competencia por la entrada de un jugador fuerte, como Telefónica, en el sector de servicios fijos de telecomunicaciones. En concordancia, hemos revisado nuestras estimaciones de largo plazo en participación de mercado, márgenes, e inversiones de capital. Nuestras estimaciones revisadas condujeron a un ajuste a la baja de nuestro precio objetivo para el cierre de 2008 de US$3.40 (P$38.0) por acción al actual US$2.68 (P$30.0). Basados en este nuevo precio objetivo para el cierre de 2008, el potencial de retorno implícito en la acción es 31%, comparado con el retorno esperado de 6.8% para el IPC durante el mismo periodo. Mantenemos nuestra recomendación de Compra. Valuación y Riesgos a Nuestra Tesis de Inversión: Nuestro precio objetivo para el cierre de 2008 está basado en un modelo de FED con un CCPP consolidado de 9.9% aplicado a flujos de efectivo estimados para los próximos 10 años y una tasa de crecimiento a perpetuidad de 3.5%. Los múltiplos FV/EBITDA E12M resultantes son 8.5 veces y 7.4 veces para 2008E y 2009E, respectivamente. Los principales riesgos están relacionados a una competencia mayor a la esperada. Los planes de despliegue de la red WiMax, y potenciales ventas en bloque de participaciones relativamente grandes en Axtel que actualmente están en manos de inversionistas financieros, lo cual podría dar como resultado una sobreoferta de la acción. Publicación Elaborada por el Departamento de Análisis en México Disminuyendo Precio Objetivo 2008 Después de Revisar las Perspectivas; Continuamos Viendo Valor en Axtel Con oficinas corporativas en la ciudad de Monterrey y un área de cobertura de 26 ciudades mexicanas a diciembre de 2007, Axtel es una compañía local de telecomunicaciones (CLEC) que usa tecnología de acceso inalámbrico fijo (FWA) y está implementando tecnología WiMax. En 2007, Axtel reportó ventas de US$1.1 mil millones y un EBITDA de US$374 millones (margen de 34%), con un crecimiento de 21% en el número de líneas de servicio a 932,000 (dando como resultado una participación de mercado estimada de 4.6% en México versus el 4.0% del año pasado). Axtel es controlada por un grupo de inversionistas que incluye a las familias Milmo, Zambrano, Santos y Garza, así como Cemex, Citigroup y Blackstone. LO QUE HA CAMBIADO Mayores costos relacionados al crecimiento y a una mayor competencia en el futuro nos han llevado a revisar nuestro panorama esperado. Esperaremos hasta tener señales más concretas de detonadores de valor antes de incluirlos en nuestros modelos. Hay dos factores principales para el cambio en el panorama para Axtel, los cuales motivaron la revisión en nuestra valuación. Estos son: • La expectativa de mayores costos relacionados al crecimiento en el corto plazo que restringirán la mejoría en la rentabilidad de los márgenes, y • La posibilidad de una mayor competencia para Axtel en el futuro, ya sea de las compañías actualmente existentes, o de la posible entrada de Telefónica al sector de servicios de telecomunicaciones fijas, que ahora creemos es poco probable que vaya a ser a través de la adquisición de Axtel. Por el lado positivo, vemos potenciales catalizadores de valor en Axtel. Sin embargo, debido a la etapa de desarrollo en que se encuentran estos catalizadores, preferimos esperar antes de incorporarlos en nuestro precio objetivo. Estos potenciales catalizadores son: • El potencial de Axtel de introducir servicios móviles, • la introducción de la portabilidad de números, y • futuras adquisiciones de activos complementarios por parte de Axtel, tales como Alestra. MAYORES COSTOS RELACIONADOS AL CRECIMIENTO Desde el 11 de diciembre, 2007, cuando introdujimos nuestro precio objetivo para el cierre de 2008 para Axtel, la compañía ha anunciado su elección de Motorota como su socio para tecnología WiMax (11 de enero, 2008), y - junto con la publicación de sus resultados del 4T07 en febrero – la compañía dio a conocer su guía para 2008. Sus estimaciones de suscriptores de banda ancha se incrementaron significativamente 2 Nos sorprendimos favorablemente con el número de suscriptores de banda ancha objetivo para 2008 que Axtel presentó en su guía para este año en febrero pasado, la cual indica un crecimiento en base anual superior a 85%. Previamente habíamos pensado que un desarrollo comercialmente más atractivo de una oferta de servicios de banda ancha para el segmento residencial requería más tiempo. Basados en esto, no hemos cambiado nuestra estimación de líneas en servicio materialmente, pero hemos incrementado significativamente el objetivo de número de suscriptores de banda ancha. En la Figura 1, mostramos el cambio en nuestras estimaciones de líneas en servicio y suscriptores de banda ancha. Publicación Elaborada por el Departamento de Análisis en México Figura 1. Axtel – Estimación Revisada de Líneas y Suscriptores, 2008E-2010E (Miles) México LES Axtel Part de Mdo Axtel LES Axtel Subs Bda. A. Antigua 20,197 5.4% 1,092 98 2008E Actual 20,197 5.4% 1,098 142 Cambio 0% 3bp 0% 45% Antigua 20,710 6.2% 1,290 152 2009E Actual 20,710 6.3% 1,297 217 Cambio 0% 3bp 0% 43% Antigua 21,233 7.0% 1,489 290 2010E Actual 21,233 7.0% 1,496 292 Cambio 0% 3bp 0% 0% LES. Líneas en servicio. Fuentes: Reportes de la compañía y estimaciones de Santander. Respecto a los márgenes, hemos asumido que las sinergias restantes de la adquisición de Avantel, aunadas a una mayor escala y al despliegue de WiMax deberán permitir que el margen EBITDA llegue a un nivel cercano a 40% en 2008. Disminuimos nuestro margen EBITDA estimado de aproximadamente 40% a 36.5% para 2008 y 2009. Las conversaciones que hemos sostenido con Axtel y su guía para 2008 confirman nuestra visión de que había que revisar al alza nuestras estimaciones de costos para los próximos años. Actualmente estamos asumiendo que los costos en efectivo (costos de operación excluyendo depreciación y amortización) se incrementarán 9.5% y 16.7% en términos de pesos nominales en 2008 y 2009, respectivamente, debido a los incrementos de las líneas en servicio de 17.7% y 18.1%. Ahora estimamos que los márgenes EBITDA se ubicarán alrededor del nivel de 36.5% en 2008 y 2009. La Figura 2 presenta nuestras estimaciones financieras revisadas para Axtel. Figura 2. Axtel – Estimaciones Revisadas, 2008E-2010E (en Millones de Dólares*) Ventas EBITDA Margen EBITDA Ut de Operación Ut. Neta UPA Inv de Cap Antigua 2008E Actual Cambio Antigua 2009E Actual Cambio Antigua 2010E Actual Cambio 1,260 502 39.8% 227 116 0.09 1,245 453 36.4% 216 98 0.08 -1% -10% -349bp -5% -16% -16% 1,389 553 39.8% 270 150 0.12 1,428 523 36.6% 261 138 0.11 3% -5% -319bp -3% -8% -8% 1,493 577 38.7% 289 164 0.13 1,544 551 35.7% 262 146 0.12 3% -5% -295bp -9% -11% -11% 252 254 1% 265 266 1% 280 281 1% *Excepto datos por acción. Fuentes: Reportes de la compañía y estimaciones de Santander. COMPETENCIA MÁS INTENSA Y NO ASUMIMOS AYUDA DE FUERA Axtel deberá enfrentar de manera independiente un entorno competitivo más fuerte. El panorama competitivo que vislumbramos para Axtel ha evolucionado en dos vertientes. Primera, creemos que los consolidadotes de la industria de cable, Televisa y Megacable, significarán un reto competitivo más fuerte al inicialmente esperado, y ambos son potenciales plataformas de inicio para Telefónica en su esperada incursión al mercado de telecomunicaciones fijas en México. Segunda, ahora creemos que debido a la orientación estratégica de Axtel, no representa una plataforma probable de entrada para Telefónica. Más bien, creemos que Axtel tendrá que actuar de manera independiente, contra un entorno competitivo más fuerte. La estrategia de Axtel está contando con el potencial de WiMax de ofrecer servicios móviles en el futuro. Desde nuestro punto de vista, atendiendo a que Telefónica ya tiene una red móvil en México, se reduce el valor que Telefónica pudiera asignar a Axtel y, en consecuencia, disminuye la probabilidad de un precio mutuamente aceptable por una participación controladora en Axtel. Publicación Elaborada por el Departamento de Análisis en México 3 Disminuyendo Precio Objetivo 2008 Después de Revisar las Perspectivas; Continuamos Viendo Valor en Axtel Ajustamos nuestros pronósticos de largo plazo por el EBITDA, los niveles de los márgenes, la participación de mercado y las inversiones de capital. Basados en nuestro panorama actualizado, hemos disminuido algunas de nuestras estimaciones de largo plazo. Asumimos que Axtel requerirá más tiempo para llegar a niveles de margen EBITDA de 40%, redujimos nuestra estimación de largo plazo de participación de líneas en servicio de 20% a 18%, e incrementamos nuestras estimaciones de inversiones de capital a largo plazo como porcentaje de ventas, de 12% a 14.5% para reflejar los costos adicionales requeridos para mejorar y expandir sus servicios. Axtel está estratégicamente y tecnológicamente orientada para ofrecer servicios móviles en el futuro. Ofrecer servicios móviles no es una realidad para Axtel en este momento, y no es parte de nuestra valuación tampoco. Sin embargo, la administración ha sido firme y clara en su intención de hacerlo en el futuro, y la tecnología WiMax está desarrollándose para estar disponible comercialmente. AVANZANDO HACIA SERVICIOS MÓVILES En el mercado estadounidense, la tecnología WiMax está siendo propuesta por las compañías de TV por cable para añadir a sus servicios acceso de datos móvil de alta velocidad para competir contra las ofertas existentes de gigantes de telecomunicaciones como Versión y AT&T. Como mencionamos en nuestra nota “Pláticas Entre Cable y WiMax en Estados Unidos una Tendencia que le Viene Bien a la Estrategia de Axtel en México” (ver Latam Daily Perspectives del 31 de marzo, 2008), nuestras conclusiones derivadas de estas tendencias son: (1) El apoyo para terminar la tecnología móvil WiMax como una tecnología que compita con los servicios móviles de banda ancha es cada vez mayor; y (2) Axtel parece ser la compañía mejor posicionada en México para beneficiarse de este desarrollo, en nuestra opinión. El construir una segunda red WiMax en México podría no ser negocio. En el futuro cercano, la red WiMax de Axtel podría desempeñar un papel clave no solo para expandir su propia oferta de servicios sino como una palanca competitiva para alguno de los consolidadotes de TV por cable que no tienen relación con alguna de las otras redes móviles. PORTABILIDAD DE NÚMEROS Pensamos que la portabilidad de números será positiva para Axtel. Continuamos esperando que la portabilidad de números sea implementada a principios de la 2M08. En marzo de 2008, el regulador avanzó en este sentido con el nombramiento de Telcordia Technologies Inc. Para ser el administrador de la base de datos de la portabilidad de números. En nuestro punto de vista, Axtel se beneficiará de la introducción de la portabilidad de números, recibiendo una ola de suscriptores principalmente de Telmex, como ha sido la experiencia en otros mercados. Respecto a los flujos de clientes esperados generados por la eventual introducción de la portabilidad de números, en nuestra opinión, Axtel tiene una ventaja sobre otros competidores en el negocio de cable respecto al segmento no residencial (el cual no es el foco natural de las compañías de cable), para los cuales, la pérdida de números telefónicos representa una significativa barrera para cambiar de proveedores. En nuestro modelo, hemos excluido los beneficios potenciales de la portabilidad de números, debido a las dificultades para estimar el impacto neto. En su teleconferencia sobre los resultados del 4t07, la administración de Axtel estimaba que tendrían 40,000 líneas adicionales en servicio en 2008 si la portabilidad de números se introdujera en julio de este año. Creemos que los potenciales incrementos de servicios a clientes y costos de retención parta la industria como un todo deberían ser monitoreados junto con los flujos de suscriptores que se generen con la introducción de la portabilidad de números. 4 Publicación Elaborada por el Departamento de Análisis en México AXTEL, POTENCIAL COMPRADOR DE ALESTRA Axtel tiene US$840 millones adicionales para apalancarse, los cuales podría usar en adquisiciones. Aparte de la oportunidad con Alestra, no vemos otro acuerdo material. Como mencionamos arriba, asignamos una pequeña probabilidad a que Axtel vaya a ser adquirido por Telefónica, la cual creemos sería la primero en la línea para comprar de activos de telecomunicaciones fijas en México. Sin embargo, seguimos viendo a Axtel como un potencial comprador eventual de otros activos de telecomunicaciones. Queremos señalar que la administración de Axtel ha expresado su deseo de usar el Balance de Axtel para futuras adquisiciones. Considerando su razón deuda neta/EBITDA del año 2007 de 1.4x, Axtel tiene más de US$840 millones de apalancamiento adicional que podría añadir a su Balance antes de llegar al nivel de 3.0x deuda neta/EBITDA, que la dirección de Axtel ha citado como su techo de apalancamiento. Alestra, la subsidiaria de telecomunicaciones de Grupo Alfa, continúa siendo un objetivo potencial de Axtel, en nuestra opinión. En el año completo 2007, Alestra reportó ventas de US$453 millones, EBITDA de US$119 millones, y deuda neta de US$233 millones. Para efectos de referencia, asumiendo un múltiplo de 7.1x FV/EBITDA (un descuento de 15% respecto al múltiplo de 2007 de Axtel), El capital de Alestra tendría un valor de US$612 millones. En nuestro punto de vista, aparte de un potencial movimiento en Alestra, que creemos es una posibilidad real, hay solo pocas oportunidades de adquisición que creemos tendrían sentido para Axtel. Podríamos pensar en alianzas potenciales entre Axtel y compañías mexicanas de cable, como Megacable, pero seguimos creyendo que bajo las presentes circunstancias haría poco sentido estratégico. Sin embargo, en sus comentarios para la guía de 2008, la dirección se mostró firme en su deseo de usar la capacidad de endeudamiento de Axtel en el corto plazo. Finalmente, también creemos que parte de los fondos adicionales podrían ser usados para adquisición de espectro, si la subasta se diera este año como se espera. Estas consideraciones no están incluidas en nuestro modelo. VALUACIÓN Nuestro nuevo precio objetivo para el cierre de 2008 de US$2.68 implica un t i ld El precio objetivo revisado para el cierre de 2008 en Axtel es US$2.68 por acción. Llegamos a este precio usando un modelo de FED, reemplazando nuestro US$3.40 por acción establecido en diciembre de 2007. Asumimos un costo de las acciones de 10.9%, equivalente a la suma de la tasa libre de riesgo mexicana de 6.3%, un premio por riesgo accionario de 5.5%, y una beta de 0.83 versus el mercado mexicano. También estamos asumiendo una tasa efectiva de impuestos que comienza a converger hacia 28% de la actual 35% como indicó la compañía en su guía, un costo de la deuda de 8.5%, y una razón deuda a capitalización total de 20.0%. Dadas estas suposiciones, arribamos a un CCPP de 9.9%. Nuestros cálculos a perpetuidad están basados en una tasa de crecimiento nominal anual en dólares de 3.5%. Nuestro precio objetivo implica un potencial de subida de 31% para el CPO de Axtel desde el nivel actual hasta el cierre de 2008, el cual se compara favorablemente con la ganancia de 6.8% que estimamos para el IPC de México durante el mismo periodo. Mantenemos nuestra recomendación de Compra en Axtel. Publicación Elaborada por el Departamento de Análisis en México 5 Disminuyendo Precio Objetivo 2008 Después de Revisar las Perspectivas; Continuamos Viendo Valor en Axtel Figura 3. Axtel – Flujo de Efectivo Libre, 2009E-2018E EBIT (P$ Mn) EBIT (1-Imp) (P$ Mn) (+) Depr./Amort. (P$ Mn) (+) Benef. Fiscales (P$ Mn) (-) Inv de Cap (P$ Mn) (+) Cambio Cap Trab (P$ Mn) FEL a Firm (P$ Mn) Tipo de Cambio FEL a Firm (US$ Mn) VP FEL (US$ Mn) VPN del FEL (US$ Mn) (-) Deuda Neta (US$ Mn) (-) Particip. Min. (US$ Mn) Valor Accionario (US$ Mn) CPOs en Circulación (Mn) 2008 Precio Objetivo (US$) Tipo de Cambio 31 dic, 2008 2008 Precio Objetivo (P$) 09E 2,988 2,152 2,999 300 (3,046) (667) 1,738 11.44 152 138 10E 3,062 2,205 3,375 200 (3,283) (698) 1,798 11.68 154 127 11E 3,869 2,785 3,540 (3,453) (75) 2,797 11.94 234 177 12E 4,332 3,119 3,684 (3,525) (12) 3,266 12.36 264 181 13E 4,702 3,386 3,808 (3,581) (3) 3,609 12.63 286 178 14E 5,126 3,691 3,911 (3,650) (13) 3,938 12.95 304 173 15E 5,599 4,031 3,993 (3,735) (26) 4,263 13.24 322 166 16E 6,115 4,403 4,055 (3,839) (42) 4,577 13.54 338 159 17E 6,667 4,800 4,096 (3,965) (61) 4,870 13.84 352 150 18E 7,253 5,222 4,117 (4,117) (83) 5,139 14.15 363 141 Term. 5,839 2,271 3,862 506 3,356 1,253 2.68 11.20 30.00 Fuente: Estimaciones de Santander Investment. Figura 4. Axtel – Sensibilidad del Precio Objetivo a Diferentes Descuentos y Tasas de Crecimiento Terminal Crecimiento a Perpetuidad CCPP 2.0% 2.5% 3.0% 3.5% 4.0% 4.5% 5.0% 6.90% 7.90% 4.15 3.33 4.51 3.56 4.97 3.83 5.56 4.16 6.34 4.58 7.45 5.12 9.14 5.85 8.90% 2.75 2.90 3.07 3.28 3.53 3.84 4.23 9.90% 2.31 2.42 2.54 2.68 2.84 3.03 3.26 10.90% 11.90% 1.98 1.71 2.06 1.77 2.14 1.83 2.24 1.90 2.35 1.98 2.48 2.07 2.63 2.17 12.90% 1.50 1.54 1.59 1.64 1.70 1.76 1.83 Fuente: Estimaciones de Santander Investment. Figura 5. Proyecciones Económicas, 2007-2009E PIB Real (%) Inflación CPI (%) Tipo de Cambio US$ (Fin de Año) Tipo de Cambio US$ (Promedio) Tasa de Interés (Fin de Año) Tasa de Interés (Promedio) Balance Fiscal (% del PIB) Balance en Cuenta Corriente (% del PIB) Reservas Internacionales (US$ mil Mn) Deuda Externa Total (% del PIB) 2007 3.2% 3.3% 10.8 10.9 7.5% 7.2% 0.0% (0.8%) 77.9 12.6% 2008E 3.0% 3.7% 11.2 11.0 7.5% 7.5% 0.0% (1.4%) 78.8 12.0% Fuente: Datos Históricos y Pronósticos de Santander Investment. 6 Publicación Elaborada por el Departamento de Análisis en México 2009E 3.6% 3.6% 11.4 11.3 7.3% 7.3% 0.0% (1.6%) 83.6 11.4% TABLA DE VALUACIÓN COMPARATIVA Axtel continúa cotizándose con lo que consideramos un merecido premio frente a la mayoría de compañías similares en Latinoamérica, debido a que, en general, creemos que tiene mayores prospectos de crecimiento en EBITDA y utilidad neta. Comparado con la compañía que más se le asemeja, GVT de Brasil, Axtel cotiza actualmente con un descuento en EBITDA y múltiplos de rentabilidad, soportado, en nuestra opinión, por los mayores prospectos de crecimiento en EBITDA de GVT. Nuestro precio objetivo de US$2.68 es equivalente a un múltiplo FV/EBITDA estimado a 12 meses de 8.5 veces, el cual es cercano al múltiplo de 8.2x el EBITDA de 2007, al cual cotiza Axtel actualmente. Figura 6. Valuación Comparativa de Compañías de Líneas Fijas en Latinoamérica – Precios al 28 de marzo, 2008 Telecomunicac. Latinoamérica Axtel Brasil Telecom CTC Chile 2 Precio Cap. Mdo. FV/EBITDA Crec. EBITDA Crec. Utilidades TCAC 3-Años 1 US$ 2.05 US$ Mn 2,515 08E 6.7 09E 5.7 08E 25.8 09E 18.2 08E 21% 09E 16% 08E 117% 09E 42% EBITDA Utilidades 36% 91% 64.34 4,684 2.7 2.3 13.0 8.9 17% 6% 37% 45% 15% 34% 8.55 2,046 5.1 4.7 73.0 52.2 2% 4% 9% 40% 0% -4% 18.92 2,399 8.6 6.5 28.6 20.7 40% 32% 122% 38% 37% NS Telecom Argentina 21.03 4,140 4.7 3.9 17.3 12.9 16% 14% 25% 34% 17% 59% Telemar 26.35 10,325 4.1 3.7 10.4 9.9 9% 5% 18% 4% 8% 20% Telmex 36.82 33,334 5.5 5.5 10.1 10.1 3% -1% 1% 0% 5% 9% 5.2 4.6 24.8 18.6 17% 11% 53% 29% 17% 2% 1.3 1.3 1.0 1.0 1.2 1.5 2.2 1.4 2.1 48.7 GVT Promedio Axtel / Promedio 1 P/U 2 Para el periodo 2007-2009E. Sin Cobertura por Santander. NS no significativo. Fuente: Estimaciones de Santander, y estimaciones del consenso para GVT. RIESGOS Vemos tres principales riesgos en nuestras estimaciones para Axtel: • Competencia mayor a la esperada: La ventaja de la escala de Telmex y su influencia en el mercado mexicano podrían jugar en contra de los esfuerzos de crecimiento de Axtel. Aunque Axtel ha hecho inversiones y entrado en acuerdos para reducir la dependencia en la interconexión con Telmex, sigue habiendo áreas en las que se requiere la red de Telmex. Adicionalmente, los planes de Telmex de añadir IPTV (televisión a través de Internet) a su oferta de servicios en 2008 podrían dar una ventaja competitiva adicional a Telmex, la cual sería difícil de replicar por Axtel. Adicionalmente, los consolidadotes en la industria del cable están expandiendo sus servicios de banda ancha y telefonía en paquete con su oferta de TV, lo cual también podría ser difícil de igualar por Axtel, principalmente en el segmento residencial. Finalmente, la eventual entrada de Telefónica en el sector de servicios de telecomunicaciones fijas en México podría incrementar significativamente la competencia, presionando los precios a la baja o incrementando la adquisición de suscriptores y costos de retención. • Planes de despliegue de la red WiMax: Axtel está en proceso de convertir el acceso a su red a tecnología WiMax, y busca completar la cobertura de WiMax en sus servicios en 2009. Su competitividad y agresivos objetivos para los suscriptores de banda ancha dependen del Publicación Elaborada por el Departamento de Análisis en México 7 Disminuyendo Precio Objetivo 2008 Después de Revisar las Perspectivas; Continuamos Viendo Valor en Axtel éxito de este despliegue tecnológico. Cualquier variación en el tiempo, costos, inversión requerida, complejidad de la instalación, o desempeño tecnológico respecto a lo esperado podría afectar su desempeño. • 8 Potenciales ventas en bloque de participaciones relativamente grandes en Axtel: Más de 55% del capital de la compañía está en manos de accionistas individuales con bloques de más de 5% cada uno, como se reportó al cierre de 2007. Dentro de este grupo, y además de los inversionistas controladores de la serie “A”, hay otros dos inversionistas – Blackstone Capital Partners III Merchant Banking Fund, L.P. y una afiliada de Citigroup, Inc. – que poseen 7.5% y 8.9% de las acciones, respectivamente. Si estos inversionistas financieros decidieran vender sus participaciones en Axtel, podría ocasionarse una sobreoferta de acciones, que podría frenar temporalmente la potencial apreciación de la acción. Finalmente, como reportamos en nuestra nota, “Cemex Cierra una Venta a Futuro de su 9.5% de participación en Axtel; Neutral para Axtel” (ver nuestro reporte diario del 2 de abril, 2008), una subsidiaria de Cemex formalizó una transacción con Credit Suisse y BBVA, en la que vendió sus acciones en Axtel representando 9.5% del total pero continuará teniendo exposición a esta acción durante tres años más. Como se reportó, Cemex tiene el derecho de recomprar estas acciones durante los tres próximos años. Si Cemex decide no recomprarlas dentro del periodo de tres años, las acciones serán parte de una inversión financiera que podría ser ofrecida eventualmente, causando potencialmente una sobreoferta similar a la arriba Publicación Elaborada por el Departamento de Análisis en México