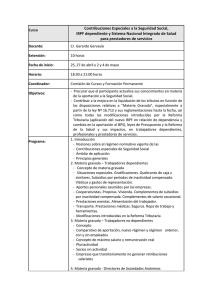

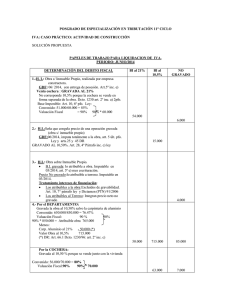

materia gravada y asignaciones computables

Anuncio