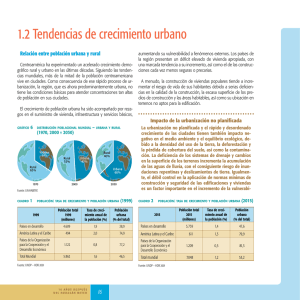

Los particulares y el proceso urbanizador

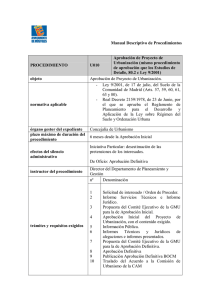

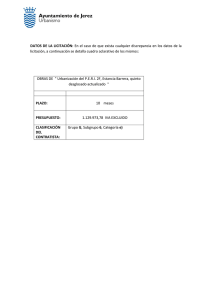

Anuncio