Se acentúa la preferencia por la liquidez en el sistema financiero

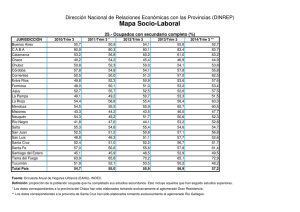

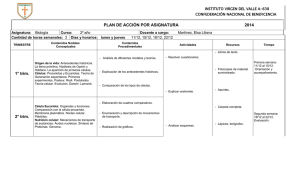

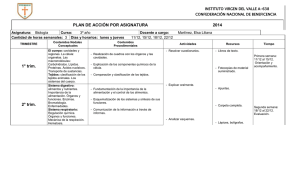

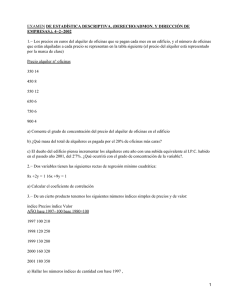

Anuncio

INFORME ECONÓMICO SEMANAL Nº 635 - BUENOS AIRES, 19 DE OCTUBRE DE 2007 - El 80% de las transacciones son a corto plazo Se acentúa la preferencia por la liquidez en el sistema financiero 9 Una falencia estructural del sistema financiero argentino es su cortoplacismo. Este rasgo condiciona seriamente su capacidad para actuar como nexo natural entre el ahorro y la inversión productiva. 9 Los bancos se fondean casi exclusivamente con depósitos a corto plazo, pues ocho de cada diez pesos se colocan a menos de 2 meses. 9 Para peor, el actual contexto de elevada volatilidad en los mercados de capitales internacionales, la creciente inflación y la incertidumbre propia de períodos electorales alienta la preferencia por la liquidez y origina una reducción de los plazos de las colocaciones. 9 La reacción de los bancos es moverse sobre terreno seguro y evitar los riesgos de descalce: los préstamos a corto plazo ya alcanzan 80%. Aproximadamente 48% de los créditos es destinado a financiar capital de trabajo y el 32% restante a tarjetas de créditos y préstamos personales. 9 El aumento de las tasas pasivas por la creciente necesidad de captar fondos se trasladó a las tasas activas. La respuesta del gobierno fue inyectar liquidez para moderar los incrementos. Esta semana se sumaron varias medidas adicionales en este sentido incluyendo líneas de crédito al consumo y a empresas a bajas tasas. 9 Estas medidas no solucionan los problemas de fondo del sistema y pueden incluso acentuar los desequilibrios al agregar mayor liquidez. Fomentar aún más la expansión del consumo en un contexto de fuertes presiones inflacionarias implica mayores riesgos que beneficios. 9 Una alternativa para disociar la evolución de las tasas es otorgar un subsidio directo al crédito dirigido a líneas de inversión productiva. 9 El grueso de la inversión (más del 70%) se fondea fuera del sistema financiero. Este año la inversión –a precios corrientes- alcanzará 24,5% del producto, pero sólo 7,3 p.p. será solventada por los préstamos bancarios. 9 Uno de los mayores desafíos es aumentar fuertemente la inversión; para ello será vital incrementar el financiamiento a través de los bancos pues la reinversión de utilidades pierde fuerza a medida que se diluyen las ganancias supranormales de los primeros años post devaluación. 9 Pero el fuerte incremento de los precios y las expectativas inflacionarias agrega un problema adicional al fondeo del sistema. Las tasas pasivas son muy negativas en términos reales y desalientan el ahorro. Por otra parte tasas de interés en torno a la inflación real serían demasiado elevadas para hacer viable los proyectos de inversión. Corrientes 327 - Piso 18 (1043) Bs. As. Argentina. e-mail: [email protected] 1 Tel. (54-11) 4312-3200- Fax: 4312-2929 www.ecolatina.com Más preferencia por liquidez en el sistema financiero IES Nº 635 Tendencia clara al cortoplacismo Una de las principales falencias estructurales del sistema financiero argentino es su cortoplacismo. Este rasgo condiciona seriamente el desarrollo bancario y, fundamentalmente, su capacidad para actuar como Una falencia estructural nexo natural entre el ahorro y la inversión productiva. del sistema financiero Los bancos se fondean casi exclusivamente con depósitos a corto argentino es su cortoplacismo. plazo, pues casi ocho de cada diez pesos se colocan por períodos inferiores a los dos meses. Evolución de los Depósitos del S. Privado - variación % interanual 28% Depósitos del sector privado por plazo -septiembre 2007- 26% 22% Desaceleración 2 p.p A la vista 69.018 52% Menor a 2 meses 33.287 25% 77% de los depósitos son de Corto Plazo 18% Sep-07 Ago-07 Jul-07 Jun-07 Abr-07 May-07 Mar-07 Feb-07 Ene-07 Dic-06 Oct-06 Nov-06 Sep-06 Jul-06 Ago-06 Jun-06 Abr-06 May-06 Mar-06 Feb-06 16% Ene-06 Ocho de cada diez pesos se colocan por períodos inferiores a los 2 meses. 20% Más de 6 meses 10.101 8% Entre 3 y 6 meses 10.120 8% Entre 2 y 3 meses 9.476 7% 24% Fuente: Ecolatina en base a BCRA Esta problemática se acentúa en la actual fase económica: durante la convertibilidad los depósitos transaccionales1 se ubicaban en 10% del PBI –en promedio-, y después de la crisis de 2001 se elevaron a 12% del PBI. Por el contrario, los depósitos a plazo cayeron desde un pico de 21,5% del PBI antes de la crisis de 2001 a 10% del PBI en lo que va de Durante la 2007. convertibilidad los Esta preferencia por la liquidez en detrimento del ahorro se depósitos transaccionales profundiza cuando, como en la actualidad, existe una elevada volatilidad se ubicaban en 10% del en los mercados de capitales internacionales. En el plano local inciden PBI –en promedio-, y negativamente el elevado nivel de inflación -en un contexto de tasas de después de la crisis de 2001 se elevaron a 12% interés pasivas negativas en términos reales- y la incertidumbre propia del PBI. de períodos electorales. En el tercer trimestre los depósitos transaccionales crecieron 0,41 p.p. en términos del PBI con respecto al mismo período de 2006, mientras que los depósitos a más de 6 meses se redujeron 0,23 p.p. del PBI en el mismo período. 1 Transaccionales= depósitos en cuentas corrientes y cajas de ahorro. Corrientes 327 - Piso 18 (1043) Bs. As. Argentina. e-mail: [email protected] 2 Tel. (54-11) 4312-3200- Fax: 4312-2929 www.ecolatina.com Más preferencia por liquidez en el sistema financiero IES Nº 635 Aumenta la preferencia por la liquidez - evolución de los depósitos transaccionales y a plazo - en % del PBI 22% 20% La preferencia por la liquidez se acentúa en un contexto como el actual signado por el elevado nivel de inflación y la incertidumbre propia de períodos electorales. transaccionales 18% a plazo 16% 14% 12% 10% 8% 6% 4% crisis 2001 2% - datos no disponibles I trim 07 III trim 07 I trim 06 III trim 06 I trim 05 III trim 05 I trim 04 III trim 04 III trim 03 I trim 03 I trim 02 III trim 02 I trim 01 III trim 01 I trim 00 III trim 00 I trim 99 III trim 99 III trim 98 I trim 98 I trim 97 III trim 97 0% Fuente: Ecolatina en base a BCRA En este contexto los bancos buscan moverse sobre terreno seguro priorizando los negocios de corto plazo. De esta forma, concentran sus negocios en el financiamiento del consumo y del capital de trabajo de las El 80% de los préstamos empresas. son a corto plazo. En efecto, el 80% de los préstamos son a corto plazo. Aproximadamente 48% Aproximadamente 48% es destinado a financiar capital de trabajo de las es destinado a financiar empresas y el 32% restante constituyen préstamos personales y tarjetas capital de trabajo de las de créditos. En cuanto a su evolución, son los créditos personales los que empresas y el 32% más se destacan pues aumentaron 73% i.a. en los primeros 9 meses –en restante son préstamos términos nominales-, mientras que el total de los préstamos creció 40%. personales y tarjetas de De esta forma se consolida una estructura en la cual 80% de sus créditos. activos y pasivos es de muy corto plazo. Lógicamente, en este marco el negocio de los bancos es financiar consumo y créditos de corto plazo y no cubrir los requerimientos de créditos para la inversión productiva. Además es mucho más costoso evaluar el riesgo crediticio de una empresa en comparación con el de una persona física, por caso en relación de dependencia. El negocio de los bancos es financiar consumo y créditos de corto plazo y no cubrir los requerimientos de créditos para la inversión productiva. Desde el punto de vista del costo financiero, el aumento de las tasas pasivas impulsadas por la creciente necesidad de captar fondos se trasladó –como era de esperar- a las tasas activas. Se elevaron las tasas de los Préstamos Tasas Activas Interbancarias (<15 días) A empresas de 1º línea (30 días) Adelantos CC sector privado Documentos a sola firma Personales Jun-07 7,9 8,6 15,9 12,6 25,1 Sep-07 11,0 13,5 18,7 16,1 26,1 Dif en p.p. 3,1 4,9 2,8 3,5 1,0 Fuente: Ecolatina ne base a BCRA Corrientes 327 - Piso 18 (1043) Bs. As. Argentina. e-mail: [email protected] 3 Tel. (54-11) 4312-3200- Fax: 4312-2929 www.ecolatina.com Más preferencia por liquidez en el sistema financiero IES Nº 635 La inyección de liquidez, una respuesta incipiente Ante este incremento en las tasas, la repuesta oficial fue inyectar liquidez para moderar las subas. No obstante, esta semana avanzó aún más anunciando primero un ambicioso plan junto con los bancos para lanzar líneas de créditos a tasas reducidas: 12% para prestamos El objetivo de las personales -por montos inferiores a 5.000 $ y plazos superiores al año- y medidas del Gobierno es 9% para documentos de garantía –de hasta $ 75.000 y financiación al dotar de liquidez al consumo en 12 cuotas sin interés. mercado y conseguir que El BCRA, por su parte, elevó en $1.000 M el monto máximo las tasas activas bajen. disponible (de $2.000 M a $3.000 M) de pases activos, redujo parcialmente las tasas y aumentó los plazos de esta línea (de 30 a 60 días). También se dispuso la repatriación –gradual- de $8.000 millones de fondos que las AFJP tienen invertidos en el exterior para canalizar estos ahorros al financiamiento de la inversión. Nada garantiza que las medidas incentiven la inversión y para peor, pueden fomentar aún más el ritmo de expansión del consumo en un contexto de fuertes presiones inflacionarias. Las líneas crediticias a tasas reducidas apuntan básicamente al consumo y a cubrir necesidades de capital de trabajo pero no a solventar la inversión. Asimismo el financiamiento mediante cuotas es un claro impulso adicional al consumo, que constituye la herramienta macroeconómica de corto plazo para impulsar el crecimiento. Surgen dudas acerca de que estas líneas de crédito puedan implementarse en forma masiva pues supone convalidar -en un contexto de tasas pasivas ascendentes- una importante reducción de tasas activas que se encuentran cada vez más rezagadas con respecto a la inflación. Los bancos poseen una herramienta efectiva para minimizar las pérdidas: limitar la cantidad de préstamos otorgados. Esta alternativa ya fue utilizada con los publicitados créditos hipotecarios a inquilinos, en los que a pesar de existir demanda, el acceso fue muy reducido. Si, por el contrario, efectivamente estas líneas se generalizan las consecuencias podrían incluso no ser las deseadas. Nada garantiza que estos préstamos terminen financiando la inversión y para peor, pueden fomentar aún más el ritmo de expansión del consumo en un contexto de Si las tasas pasivas fuertes presiones inflacionarias. aumentan será muy Como observamos en los últimos tres meses, si las tasas pasivas difícil disociar las subas a las activas. Más aún, aumentan será muy difícil disociar a las activas de esta tendencia. Más las medidas recientes no aún, las medidas recientes no modifican sustancialmente el escenario ya modifican que no atacan los problemas de fondo. La única manera de disociar la sustancialmente el evolución de las tasas sería a través de un subsidio directo al crédito que escenario ya que no debería focalizarse exclusivamente en las líneas destinadas a la inversión atacan ninguna causa de productiva. los problemas. Por otro lado, mantener tasas pasivas muy negativas en términos reales no sólo no garantiza mayor crédito productivo sino que constituye un fuerte, y obvio, incentivo al desahorro. Esto no hace más que profundizar el cortoplacismo del sistema financiero en un contexto en el que el grueso de la inversión no se fondea en los bancos. Corrientes 327 - Piso 18 (1043) Bs. As. Argentina. e-mail: [email protected] 4 Tel. (54-11) 4312-3200- Fax: 4312-2929 www.ecolatina.com Más preferencia por liquidez en el sistema financiero IES Nº 635 Participación de los Bancos en el financiamiento de la Inversión - en % PBI Inversión agregada** (a) Préstamos bancarios al sector priv. productivo* (b) Brecha cubierta por otras financiaciones (a-b) 1993-2000 18,6% 2001 14,2% 2002 12,0% 2003 15,1% 2004 19,2% 2005 21,5% 2006 23,6% 2007 e 24,5% 14,3% 14,7% 9,4% 6,3% 5,8% 6,1% 6,7% 7,3% 4,2% -0,5% 2,6% 8,8% 13,4% 15,3% 16,9% 17,2% Fuente: Ecolatina en base a Ministerio de Economía y BCRA ** Datos a precios corrientes *Sector privado productivo excluye préstamos a personas físicas y otros préstamos La IBIF –a precios corrientes- alcanzará 24,5% del producto este año, pero sólo 7,3 p.p. serán financiados por los préstamos bancarios. De esta manera, por cuarto año consecutivo menos de la tercera parte del fondeo será provisto por el sistema financiero. Limitantes del financiamiento productivo El principal limitante del sistema –cortoplacismorecrudece por el fuerte incremento de los precios y las expectativas inflacionarias que ya superan el 20%. Uno de los mayores desafíos es aumentar fuertemente la inversión para sostener un crecimiento elevado sin mayores presiones inflacionarias. Para ello será vital incrementar el financiamiento a través de los bancos pues la reinversión de utilidades -principal motor de la inversión tras la devaluación- pierde fuerza cuando se normaliza el nivel de ganancia. La pregunta entonces es cómo lograr que el sistema financiero aumente la captación de ahorros y los dirija mayormente hacia la inversión productiva. Para peor el principal limitante del sistema – cortoplacismo- se acentúa por el fuerte incremento de las expectativas inflacionarias que ya superan el 20%2. Un fuerte incremento de tasas hace que la rentabilidad de las inversiones financieras crezca por encima de la ofrecida por una inversión real. En este sentido, la inversión productiva se verá perjudicada. 2 La cuestión inflacionaria no sólo es central para la evolución de la economía sino que representa un desafío mayúsculo para el sistema financiero; ¿cómo puede captar mayores ahorros si las tasas pasivas están muy por debajo de la inflación real y de las expectativas inflacionarias? La indexación de los ahorros por inflación ya no parece ser viable pues falta un parámetro objetivo de inflación y es poco probable que las dudas sobre el IPC se despejen en el mediano plazo. Asimismo un fuerte incremento de tasas hace que la rentabilidad de las inversiones financieras crezca por encima de la ofrecida por una inversión real. En este sentido, la inversión productiva se verá perjudicada y se deben generar nuevos mecanismos para canalizar fondos al sector. La configuración de tasas nominales e inflación elevadas son restricciones difíciles de superar, por lo que una opción disponible es la utilización de depósitos públicos. Como se observa en el cuadro los depósitos originados en los excedentes fiscales -una razón adicional para preservar el superávit- generan importantes ventajas para los bancos públicos: estos se financian con un costo 600 puntos básicos más bajos que el financiamiento de los privados. Relevamiento de expectativas de inflación UTDT. Para más detalles, ver IES Nº 634 Corrientes 327 - Piso 18 (1043) Bs. As. Argentina. e-mail: [email protected] 5 Tel. (54-11) 4312-3200- Fax: 4312-2929 www.ecolatina.com Más preferencia por liquidez en el sistema financiero IES Nº 635 La configuración de tasas elevadas e inflación son escollos difíciles de superar principalmente para el sector privado por lo que se necesitará canalizar los depósitos públicos. Los depósitos fiscales en los bancos públicos ayudan a mantener bajas las tasas Tasas de depósitos de más de $1.000.000 de 30 a 35 días Brecha (1-2) -promedio mensual Total Bancos Bancos del 1 al 12p.b. Bancos Privados (1) Públicos (2) jun-07 6,9% 7,7% 6,3% + 148 jul-07 7,6% 8,2% 6,8% + 145 ago-07 9,1% 10,1% 6,7% + 341 sep-07 11,6% 13,3% 7,5% + 577 Sep vs Jun p.b. + 470 + 552 + 123 Fuente: Ecolatina en base a BCRA Más aún, es necesario avanzar en el desarrollo de una banca pública destinada a financiar proyectos productivos de largo plazo; el BNDES brasileño es un claro ejemplo en este sentido. Es importante hacer un esfuerzo en esa dirección pues una institución con estas características es un instrumento competitivo fundamental para apuntalar sectores estratégicos que hoy son cuellos de botella para el crecimiento, como la infraestructura en general. Presidente de Ecolatina: Alberto Paz Economistas a cargo del informe: Ricardo Delgado; Rodrigo P. Alvarez; Lorenzo Sigaut (h.); Daniela Bossio. Asistente: Javier Paz. Corrientes 327 - Piso 18 (1043) Bs. As. Argentina. e-mail: [email protected] 6 Tel. (54-11) 4312-3200- Fax: 4312-2929 www.ecolatina.com