Abril 21, 2013 ANHEUSER-BUSCH INBEV Seguimiento de

Anuncio

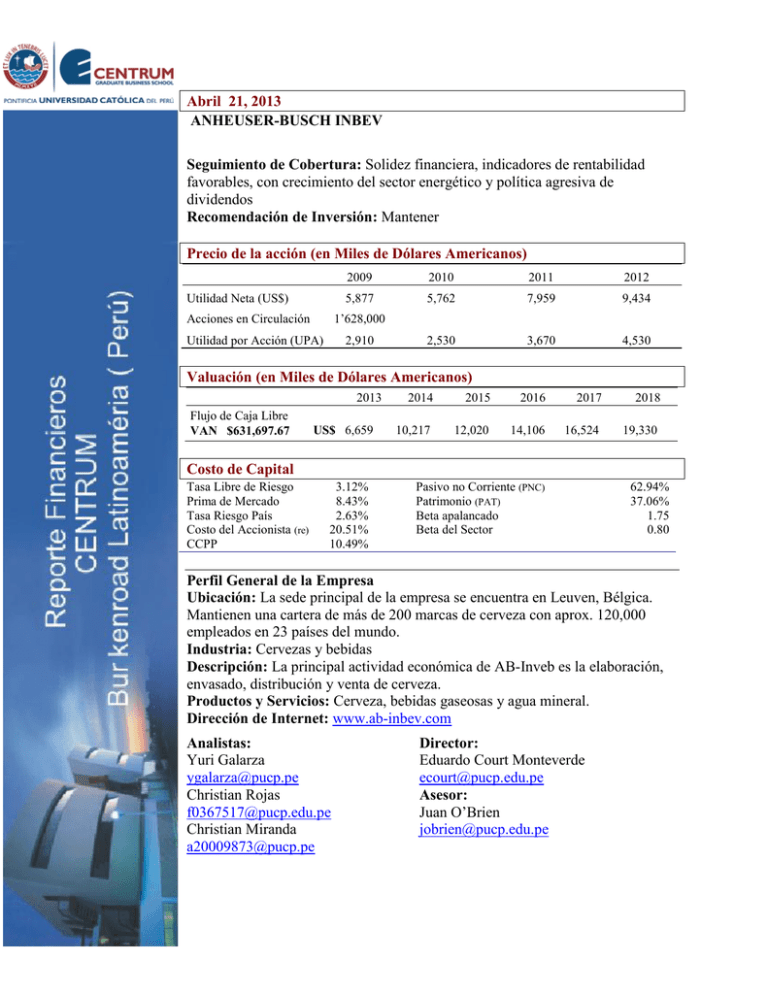

Abril 21, 2013 ANHEUSER-BUSCH INBEV Seguimiento de Cobertura: Solidez financiera, indicadores de rentabilidad favorables, con crecimiento del sector energético y política agresiva de dividendos Recomendación de Inversión: Mantener Precio de la acción (en Miles de Dólares Americanos) Utilidad Neta (US$) 2009 2010 2011 2012 5,877 5,762 7,959 9,434 2,530 3,670 4,530 1’628,000 Acciones en Circulación Utilidad por Acción (UPA) 2,910 Valuación (en Miles de Dólares Americanos) 2013 Flujo de Caja Libre VAN $631,697.67 US$ 6,659 2014 2015 2016 2017 2018 10,217 12,020 14,106 16,524 19,330 Costo de Capital Tasa Libre de Riesgo Prima de Mercado Tasa Riesgo País Costo del Accionista (re) CCPP 3.12% 8.43% 2.63% 20.51% 10.49% Pasivo no Corriente (PNC) Patrimonio (PAT) Beta apalancado Beta del Sector 62.94% 37.06% 1.75 0.80 Perfil General de la Empresa Ubicación: La sede principal de la empresa se encuentra en Leuven, Bélgica. Mantienen una cartera de más de 200 marcas de cerveza con aprox. 120,000 empleados en 23 países del mundo. Industria: Cervezas y bebidas Descripción: La principal actividad económica de AB-Inveb es la elaboración, envasado, distribución y venta de cerveza. Productos y Servicios: Cerveza, bebidas gaseosas y agua mineral. Dirección de Internet: www.ab-inbev.com Analistas: Yuri Galarza [email protected] Christian Rojas [email protected] Christian Miranda [email protected] Director: Eduardo Court Monteverde [email protected] Asesor: Juan O’Brien [email protected] Reporte Financiero Burkenroad Perú – Anheuser-Busch InBev EVOLUCIÓN DEL PRECIO DE LA ACCION Precio de la Acción Figura 1. Precios de las Acciones de Mayo 2011 a Mayo 2013 Fuente: Yahoo Finanzas RESUMEN DE INVERSIÓN Proyectamos que el precio de las acciones de Anheuser-Busch InBev para el año 2022 aumentara en US$ 29.00 llegando a situarse en US$ 116.74 de US$ 87.48 observado en Mayo de 2013. Para la valorización de la empresa se ha usado el método de Flujo de caja descontando con una tasa de descuento promedio de 10.49% anual, que corresponden a la estimación del Costo de Capital Promedio Ponderado (CCPP). Para obtener el CCPP, se consideró el costo de la deuda y el costo de capital, teniendo en cuenta el beta de la industria de bebidas 0.80. Además, el costo de capital fue obtenido mediante la suma de la tasa libre de riesgo más la prima de mercado (riesgo de mercado menos la tasa libre de riesgo). 2 Reporte Financiero Burkenroad Perú – Anheuser-Busch InBev TESIS DE INVERSIÓN Tanto desde un punto de vista contable y de gestión, AB InBev se organiza a lo largo de siete zonas comerciales. En el 2012, AB InBev entregó un crecimiento del EBITDA del 7,7%, mientras que el margen EBITDA se incrementó 18 puntos básicos, hasta alcanzar el 39,0%. Los volúmenes consolidados aumentaron 0.3%, con un aumento de volúmenes de cerveza propias en 0,1% y los volúmenes de no cerveza en un 2,2%. Las marcas de volúmenes de enfoque crecieron 1.5%, con tres bandas globales de la compañía, Budweiser, Stella Artois y Beck con un crecimiento del 4,1%. Las marcas de enfoque son los que tienen mayor potencial de crecimiento dentro de cada segmento de consumidores pertinentes en donde AB InBev dirige la mayoría de sus recursos de marketing. Los ingresos consolidados crecieron 7.2% a 39,758 millones de dólares americanos, con unos ingresos por hectolitro de 7,8%. Sobre una base geográfica constante (es decir, eliminando el impacto de un crecimiento más rápido en los países con menores ingresos por hectolitro), el crecimiento orgánico de los ingresos por hectolitro mejoró 7,7%. El costo de ventas consolidado (CVC) aumentó 5,4%, o 7,0% por hectolitro. Sobre una base geográfica constante, CVC por hectolitro aumentó 7.2%. Los volúmenes totales de América Latina Norte crecieron un 3,0%, con un crecimiento del volumen de cerveza de 2,7% y refrescos hasta 3,7%. En Brasil, los volúmenes de cerveza aumentó 2,5%, beneficiándose de 3 Reporte Financiero Burkenroad Perú – Anheuser-Busch InBev un crecimiento estimado de la industria del 3,2%, una sólida ejecución de Carnaval 2012, el efecto positivo de un mayor ingreso disponible de los consumidores en el 2012, las promociones de precio adicionales en el cuarto trimestre de 2012 tras el aplazamiento parcial de la subida de impuestos anunciada en septiembre de 2012, así como la sólida ejecución de iniciativas comerciales. Las marcas principales continuaron creciendo por delante del resto de la cartera de la compañía. La compañía estima que Budweiser, que ha estado en el mercado durante un año, se convirtió en la mayor marca internacional de alta calidad en Brasil durante el cuarto trimestre de 2012. Stella Artois también está creciendo rápidamente con más de 45% el crecimiento de volumen durante el año 2012. La compañía estima que su cuota de mercado se redujo en 50 puntos básicos durante el año 2012, alcanzando un promedio de 68,5%, debido principalmente al aumento de los precios en el tercer trimestre de 2012. Los volúmenes totales de América Latina Sur disminuyeron un 0,8%, con volúmenes de cerveza de hasta 0.1% y los volúmenes de no cerveza un 2,2%, respectivamente. En Argentina los volúmenes de cerveza disminuyeron 0,4%, impulsado por un entorno de consumo incierto y una industria débil. Sin embargo, un fuerte rendimiento de Quilmes y Stella Artois llevó a la continuidad de un fuerte desempeño en la cuota de mercado. 4 Reporte Financiero Burkenroad Perú – Anheuser-Busch InBev VALUACIÓN La valuación de Anheuser-Busch InBev se ha realizado mediante el cálculo de los flujos de caja descontando resultando un valor de US$ 631,697.67 MM aplicando una tasa de descuento de 9.68% anual, que corresponden a la estimación del Costo de Capital Promedio Ponderado (CCPP). ANÁLISIS DE LA INDUSTRIA a) El tamaño de la industria Cuatro empresas se lograron consolidar en la industria cervecera a nivel mundial; Grupo Carlsberg Group, Anheuser-Busch InBev (AB InBev), SABMiller PLC y Heineken. Entre estas firmas producen actualmente poco más de 60% de la cerveza que se consume en todo el mundo. Esta configuración comenzó a delinearse desde 2004, cuando las empresas mencionadas ya se ubicaban por arriba de otras cerveceras locales con participaciones en el mercado superiores a 5% por parte de cada una. El resto de las compañías, entre las que figuran China Resources Enterprise Co Ltd; Baltic Beverages Holding AB (BBH), Grupo Modelo, FEMSA Cerveza, Tsingtao Brewery Co Ltd, Molson Coors Brewing Co, Scottish & Newcastle Plc, no llegan a En México también hubo un proceso de consolidación que dio como 5 Reporte Financiero Burkenroad Perú – Anheuser-Busch InBev resultado la dominancia de dos grandes firmas: Grupo Modelo y FEMSA Cerveza. Pero en este complejo proceso de fusiones y adquisiciones, todavía existen empresas globales que al operar de forma independiente se constituyen como un negocio apetecible en una industria que factura miles de millones de dólares cada año, según opinión de los analistas del sector. En México, esas oportunidades de crecimiento son representadas por las empresas Grupo Modelo y Cervecería Cuauhtémoc Moctezuma (CCM), que es operada por FEMSA Cerveza. Los gigantes cerveceros En el último trimestre del año en curso, AB InBev facturó 9 mil 763 millones, y obtuvo un beneficio de mil 546 millones de dólares atribuibles a la fusión de las compañías. En julio del año pasado, AB InBev convenció a su rival Anheuser Busch de fusionar sus operaciones por un monto de 52 mil millones de dólares. Dentro del portafolio de este gigante cervecero se encuentran cerca de 300 marcas, 120 mil empleados y opera en 30 países en todo el mundo. AB InBev, que tiene su sede central en la ciudad de Leuven, Bélgica, asegura que con la fusión de Anheuser-Busch es propietaria de 50% 6 Reporte Financiero Burkenroad Perú – Anheuser-Busch InBev del capital social de Grupo Modelo. Grupo Modelo, que tiene su sede en la ciudad de México, es líder en el mercado cervecero. Al final de 2008 facturó 75 mil 363 millones de pesos (poco más de 5 mil 778 millones de dólares), cifra mayor a los 42 mil 385 millones de pesos (alrededor de 3 mil 250 millones de dólares) que logró en el mismo periodo su rival en México, la empresa regiomontana FEMSA Cerveza. Las dos empresas mexicanas cerveceras más importantes del país, Grupo Modelo y Cervecería Cuauhtémoc Moctezuma (CCM), operada por FEMSA, fueron alcanzados por los pasos agigantados de otras compañías mundiales, y ahora, en el corto plazo se ve un periodo de definiciones. Los analistas del sector coinciden en que son altas las probabilidades de que FEMSA Cerveza deje de ser parte a 100% de la empresa regiomontana, FEMSA, que también opera otros negocios como son las Tiendas Oxxo y Coca-Cola FEMSA. La división cervecera dentro de la empresa es el pilar que dio inicio con la historia de la segunda embotelladora más importante del mundo de la transnacional The Coca-Cola Company. Cervecería Cuauhtémoc nació en 1890 en Monterrey, Nuevo León, y es la piedra angular de la empresa que dirige José Antonio Fernández Carbajal; en 1985 se fusionó con la Cervecería Moctezuma, por lo 7 Reporte Financiero Burkenroad Perú – Anheuser-Busch InBev que cambió su razón social a Cervecería Cuauhtémoc Moctezuma; a diciembre de 2008 tuvo ventas por 42 mil 385 millones de pesos, incluyendo sus ventas en México y Brasil así como exportaciones. En opinión de Celso W. Sánchez, analista de Banamex Acciones y Valores, existe una probabilidad del orden de 75% para que FEMSA anuncie una negociación con un nuevo socio para su división de Cerveza (el más probable es SABMiller), a mediados de 2010. DESCRIPCIÓN DE Es una empresa belgo-brasileña, con sedes en Leuven, Bélgica y São LA COMPAÑÍA Paulo, Brasil. Es la mayor fabricante mundial de cerveza, con una cuota del mercado mundial próxima al 25%. Es la empresa que produce cervezas como Budweiser, Stella Artois, Beck's, Staropramen, Leffe y Hoegaarden además de marcas locales tales como Bud Light, Skol, Brahma, Quilmes, Labatt's Blue, Michelob, Harbin, Sedrin, Cass, Klinskoye, Sibirskaya Korona, Gilde, Chernigivske, Jupiler, Pilsen, Patricia y Norteña. Además de algunas cervezas mexicanas como Corona Extra, Negra Modelo y Modelo Especial. La compañía emplea a unos 120,000 trabajadores en más de 30 países. El 29 de Junio de 2012, AB InBev anunció la compra del 50% restante de Grupo Modelo por la cantidad de 20.1 mil millones de dólares, Grupo Modelo es la mayor cervecera de México con una cuota de mercado del 57% con marcas como Corona, Pacifico, Victoria, Leon, Barrilito y 8 Reporte Financiero Burkenroad Perú – Anheuser-Busch InBev Estrella. Son N°1 de la industria cervecera mundial, adquiriendo a la líder del mercado norteamericano y propietario de la marca de cerveza más vendida en el orbe. Cuando en años anteriores los accionistas de Anheuser Busch, la mayor cervecería de EE.UU. y la N°1 del mundo en resultados, finalmente aceptaron la oferta de compra de la belga-brasileña, InBev, no solo dieron el vamos a la formación de la compañía cervecera más grande del mundo, tanto en ingresos como en volumen de producción, sino que además permitieron que la marca Budweiser, un ícono de la cultura norteamericana, y con un 58% de participación en el mercado estadounidense, quedara bajo el control de capitales extranjeros. Este fue uno de los centros de la polémica que hicieron peligrar la operación, que finalmente involucró un pago al contado por US$52.000 millones, y le permite a Anheuser Busch conservar dos asientos en el directorio de la empresa resultante, AnheuserBusch-InBev. En la última fase de las negociaciones, la empresa norteamericana hizo lo posible por evitar la compra. Incluso Anheuser-Busch acusa a InBev de mantener lazos comerciales con el gobierno de Cuba, indicación que además recibió el apoyo del Departamento de Estado de Estados Unidos. Tras superar todos los escollos y cuando finalmente InBev se convirtió en dueña de la productora de la conocida Budweiser, sobrevinieron 9 Reporte Financiero Burkenroad Perú – Anheuser-Busch InBev comentarios como el del candidato presidencial del país del norte, Barack Obama, quien dijo: Fue decepcionante saber que AnheuserBusch acordó ser vendida a InBev. Anheuser-Busch es un icono estadounidense y esta venta podría amenazar miles de empleos. La célebre cervecería norteamericana tiene sus orígenes en 1852 cuando es fundada la planta productora de cerveza Bavarian en St. Louis, Missouri, EE.UU. Ocho años más tarde la adquiere el inmigrante alemán, Eberhard Anheuser, quien la denomina E, Anheuser & Co. Al año siguiente, su hija Lilly se casa con Adolphus Busch, quien en 1864 comienza a trabajar en la cervecería de su suegro. Sus conocimientos relativos a la fabricación de cerveza y su habilidad comercial le dieron un fuerte impulso a la empresa que al poco andar ya pasó a denominarse Anheuser- Busch. En 1876 introduce al mercado la cerveza Budweiser, la que junto a su versión light constituyen hasta hoy las 2 cervezas más vendidas en el mundo. Busch fue el primero en el mercado norteamericano en introducir el proceso de pasteurización en la fabricación de cerveza, y el transporte refrigerado, lo que le permite extender la distribución de la cerveza fabricada por Anheuser Busch a todo el país, transformándose Budweiser en la primera marca de cerveza con carácter nacional. En la actualidad Anheuser Busch Companies, Inc., opera 12 fábricas de cerveza en EE.UU. y 20 en otros países del mundo. Sin embargo cerca del 90% de 10 Reporte Financiero Burkenroad Perú – Anheuser-Busch InBev sus ventas netas se generan en el mercado norteamericano. La historia de InBev, por su parte, tiene básicamente dos orígenes. Esto, porque la actual empresa recién naci en 2004, producto del coqueteo y posterior unión entre dos grandes de la cerveza en sus respectivos continentes: la belga Interbrew en Europa, y la brasileña AnBev en Latinoamérica. Los orígenes de Interbrew datan de la fundación de la destilería Den Horen, en Bélgica, en 1366. Casi cuatro siglos más tarde, cambió el nombre de la destilería a Artois, cuando Sebastián Artois, el maestro cervecero, adquirió la bodega. Artois se convirtió en una compañía de gran éxito, y en 1987 se fusiono con Breweries Piedboeuf, dando paso a Interbrew. La compañía, mundialmente conocida por su marca Stella Artois, siguió comprando y absorbiendo a cervecerías de menor tamaño en el continente europeo. Hasta que en 2004 su camino se cruza con la brasileña AnBev, más conocida por su marca de cerveza Brahma, la que a esas alturas también ya había apostado a un crecimiento vía fusiones y adquisiciones para adquirir una dimensión mundial. AnBev fue el resultado de la fusión en 1999 de las fabricantes de cerveza Brahma y Antarctica, convirtiéndose en la cervecera más grande de América Latina. La unión intercontinental de ambos gigantes cerveceros, dio origen a la ya denominada InBev, y transformó al brasileño Carlos Brito 11 Reporte Financiero Burkenroad Perú – Anheuser-Busch InBev en uno de los máximos jerarcas de la industria cervecera mundial. En 2007 InBev registró utilidades por US$3,500 millones y ventas por US$21,000 millones en todo el orbe. Con la histórica compra de la N°1 de Norteamérica, el máximo ejecutivo de InBev pasó a reinar en forma indiscutida en este mercado. La fusión Anheuser Busch y InBev alcanzaría ventas por más de US$36,400 millones anuales, superando al actual líder mundial en la fabricación de cerveza por volumen, Miller Beer, con sede en Londres. PRODUCTOS Mantienen una cartera de más de 200 marcas de cerveza continúa forjando fuertes conexiones con los consumidores. Invirtiendo la mayoría en la construcción de sus marcas los que tienen el mayor potencial de crecimiento, como las marcas globales Budweiser, Stella Artois y de Beck, junto Leffe, Hoegaarden , Bud Light , Skol, Brahma , la Antártida, Quilmes, Michelob Ultra , Harbin , Sedrin , Klinskoye , Sibirskaya Korona , Chernigivske , Hasseröder y Jupiler . Además, la compañía posee un 50 por ciento de capital participación en la filial operativa de Grupo Modelo, la cervecería líder y dueño de la marca Corona mundial ® de México. Anheuser. La dedicación de Busch InBev con el patrimonio y la calidad se origina en el Den Hoorn cervecería en Lovaina, Bélgica se remonta a 1366 y el espíritu pionero 12 Reporte Financiero Burkenroad Perú – Anheuser-Busch InBev de la cervecería Anheuser & Co, con orígenes en St. Louis, EE.UU. desde 1852. CLIENTES Geográficamente diversificado con una exposición equilibrada a los mercados desarrollados y en desarrollo, Anheuser-Busch InBev aprovecha las fortalezas colectivas de su aproximadamente 120,000 empleados en 23 países del mundo. En 2012, AB InBev mantiene 39,800 millones de dólares EE.UU. de ingresos. ANÁLISIS DE LOS COMPETIDORES Comparación directa con el competidor Heineken International Heineken International es un fabricante de cerveza holandés establecido en 1864. Con una producción de 121,8 millones de hectolitros de cerveza 13 Reporte Financiero Burkenroad Perú – Anheuser-Busch InBev al año, está clasificada como la tercera fábrica de cerveza del mundo detrás de InBev y SABMiller. Heineken figura como una de las cervezas importadas de más venta en los Estados Unidos. Hacia finales de 2004, Heineken era dueña de 130 cerveceras en más de 65 países y contaba con 61.732 empleados. Heineken es dueña de marcas de cerveza como Cruzcampo, Amstel y Buckler. SABMiller SABMiller (South African Breweries - Miller) es la segunda cervecera por volumen en el mundo después de InBev. La compañía surgió por la fusión de South African Breweries, Miller Brewing en 2002 y Bavaria S.A en 2005. La compañía domina los mercados de África, Norteamérica, Europa Oriental y Sudamérica. Sin embargo, la sede de la empresa se encuentra en Londres, Inglaterra. El 19 de julio de 2005, SABMiller se fusionó con Bavaria S.A., la mayor cervecera de Colombia y la décima del mundo (por esto es también accionista mayoritaria de Unión de Cerverías Peruanas Backus & Johnston) y la segunda de Sudamérica. También adquirió parte de Industrias La Constancia de El Salvador, y de la Cervercería Hondureña en Honduras. En febrero de 2008 aumenta su participación en la cervecera holandesa Royal Grolsch N.V. del 14,76% al 94,65%, haciéndose con el control absoluto. La cantidad desembolsada fueron unos 816 millones de euros. Posiblemente con esta compra consiga 14 Reporte Financiero Burkenroad Perú – Anheuser-Busch InBev adelantar a InBev, convirtiéndose en la mayor cervecera por volumen. La empresa también es propietaria del 100% de la polaca Kompania Piwowarska desde que comprara en mayo de 2009 la adquisición del restante 28,1% con 1100 millones de dólares. En noviembre de 2010, SABMiller compra el 100% de la firma CASA (Cervecería Argentina Sociedad Anónima) Isenbeck en 43 millones de dólares, por la cual SABMiller se hizo cargo de la producción y distribución de la marca Warsteiner e Isenbeck para el mercado argentino. En junio de 2012 Miller Genuine Draft es lanzada en el mercado Argentino. DESEMPEÑO Y CONOCIMIENTO DE LA GERENCIA Principales Directores de Anheuser-Busch InBev La estructura del directorio de Anheuser-Busch InBev está compuesta por cuatro miembros designados por la EPS SCA, una sociedad luxemburguesa que representa a las familias fundadoras de Interbrew, cuatro miembros designados por BRC SERVICES LLC, una sociedad luxemburguesa que representa fundadores de AmBev y cuatro independientes. Comités del Consejo Directivo El Consejo está asistido por cuatro comités: El Comité de Auditoría, el Comité de Finanzas, la Comisión de Nombramientos y Retribuciones. Comisiones del Consejo se reúnen para preparar los asuntos para su 15 Reporte Financiero Burkenroad Perú – Anheuser-Busch InBev consideración por la Junta. Estructura Organizacional Miembros del Consejo Directivo ANÁLISIS DE LOS ACCIONISTAS Accionistas Principales 16 Reporte Financiero Burkenroad Perú – Anheuser-Busch InBev Principales Accionistas Institucionales Principales Accionistas de Fondos Mutuos Las actividades de AB InBev están expuestas a diversos riesgos ANÁLISIS DE RIESGO financieros: riesgo de mercado (incluyendo riesgo de cambio, riesgo de tipo de interés de valor razonable, el riesgo de interés de los flujos de efectivo, riesgo de materias primas y riesgo de las acciones), riesgo de crédito y riesgo de liquidez. La compañía analiza cada uno de estos riesgos de forma individual, así como de forma interconectada, y define estrategias para gestionar el impacto económico sobre el desempeño de la compañía en línea con su política de gestión de riesgos financieros. Algunas de las estrategias de gestión de riesgos de la compañía incluyen el uso de derivados. Los principales instrumentos derivados utilizados 17 Reporte Financiero Burkenroad Perú – Anheuser-Busch InBev son acuerdos de tipos de divisas, negociados en bolsa de futuros en moneda extranjera y opciones, swaps y forwards de tipo de interés, Swaps de tipos de interés ("CCIRS"), negociados en bolsa de futuros de tipos de interés, swaps de productos básicos negociados en bolsa de futuros de productos básicos y equity swaps. La política de AB InBev prohíbe el uso de derivados en el contexto de las operaciones especulativas. Riesgo de Moneda AB InBev incurre en riesgo de moneda extranjera en los préstamos, inversiones, venta (proyecciones), compras (proyecciones), regalías, dividendos, licencias, gastos de gestión y gastos / ingresos de intereses cada vez que están denominados en una moneda distinta a la funcional moneda de la filial. Los principales instrumentos financieros derivados utilizados para administrar el riesgo de moneda extranjera son acuerdo de tipos de divisas, negociados en bolsa de futuros de divisas y swaps de divisas cruzadas de tipos de interés. Riesgo de Tipo Interés La empresa aplica un enfoque de cobertura de tipos de interés dinámica en la que la mezcla de destino entre deuda a tasa fija y variable se revisa periódicamente. El propósito de la política de AB InBev es lograr un equilibrio óptimo entre el coste de la financiación y la volatilidad de los resultados financieros, teniendo en cuenta las condiciones del mercado, 18 Reporte Financiero Burkenroad Perú – Anheuser-Busch InBev así como la estrategia de negocio global de AB InBev. Riesgo del Precio de los Comodities Los mercados de materias primas han experimentado y se espera que continúe a experimentar fluctuaciones de precios. Por lo tanto, AB InBev utiliza tanto los contratos de compra a precio fijo y los derivados de materias primas para reducir al mínimo la exposición a la volatilidad de los precios de productos básicos. La empresa cuenta con exposiciones importantes a los siguientes productos: aluminio, la cebada, el carbón, la sémola de maíz, jarabe de maíz, cartón ondulado, aceite combustible, el vidrio, el lúpulo, las etiquetas, la malta, el gas natural, el jugo de naranja, el arroz, el acero y el trigo Riesgo en el Precio del Capital Durante 2010, 2011 y 2012, AB InBev firmó una serie de contratos de derivados para cubrir el riesgo derivado de los diferentes programas de pagos basados en acciones. El propósito de estos derivados es principalmente para cubrir con eficacia el riesgo de que un aumento de precios en las acciones de AB InBev tenga un impacto negativo en los flujos de efectivo futuros relacionados con los pagos basados en acciones. La mayor parte de estos instrumentos derivados no podría calificar para la contabilidad de cobertura, por tanto, no han sido designados en todas las relaciones de cobertura. 19 Reporte Financiero Burkenroad Perú – Anheuser-Busch InBev RESULTADOS FINANCIEROS Y PROYECCIONES Desempeño Tanto desde un punto de vista contable y de gestión, AB InBev se organiza a lo largo de siete zonas comerciales. Los negocios de exportación y de embalaje se presentan en el reporte Global Export and Holding Companies Segment. Las siguientes tablas ofrecen un resumen de los resultados de AB InBev (en millones de dólares de EE.UU., salvo volúmenes en miles de hectolitros) y las observaciones correspondientes se basan en números orgánicos. Fuente: Financial Report 2012 INBEV En 2012, AB InBev entregó un crecimiento del EBITDA del 7,7%, mientras que el margen EBITDA se incrementó 18 puntos básicos, hasta alcanzar el 39,0%. Los volúmenes consolidados aumentaron 0.3%, con un aumento de los volúmenes de cerveza propias 0,1% y los volúmenes no propios de cerveza crece un 2,2%. Los volúmenes Marcas Enfoque totales crecieron 1.5%, con tres bandas globales de la compañía, Budweiser, Stella Artois y Beck con crecimiento del 4,1%. Marcas de enfoque son los que tienen mayor potencial de crecimiento dentro de cada segmento de consumidores en el que AB InBev dirige la mayoría de 20 Reporte Financiero Burkenroad Perú – Anheuser-Busch InBev sus recursos de marketing. Los ingresos consolidados crecieron 7.2% a 39 758 millones de dólares, con una mejora en ingresos por hectolitro de 7,8%. Sobre una base geográfica constante (es decir, eliminando el impacto de un crecimiento más rápido en los países con menores ingresos por hectolitro), el crecimiento orgánico de los ingresos por hectolitro mejoró 7,7%. El costo de ventas consolidado (CVC) aumentó 5,4% o 7,0% por hectolitro. Sobre una base geográfica constante, CVC por hectolitro aumento de 7,2%. Volúmenes La siguiente tabla resume la evolución del volumen por zona y los comentarios relacionados están basados en datos orgánicos. Los volúmenes incluyen no sólo las marcas que AB InBev posee licencias, sino también las marcas de terceros que las cervezas de la empresa produce como subcontratista y productos de terceros que se vende a través de la red de distribución de AB InBev, sobre todo en Europa occidental. Los volúmenes vendidos por el Negocio Global Export se muestran por separado. La participación proporcional de los volúmenes en Modelo no está incluida en los volúmenes reportados. Fuente: Financial Report 2012 INBEV 21 Reporte Financiero Burkenroad Perú – Anheuser-Busch InBev Ingresos Los ingresos consolidados crecieron 7.2% a 39 758 millones de dólares, con unos ingresos mejorados por hectolitro de 7,8%. Sobre una base geográfica constante (es decir, eliminando el impacto de un crecimiento más rápido en los países de menor ingreso por hectolitro) crecimiento de los ingresos por hectolitro creció 7.7%, resultado de la mezcla de marca favorable y gestión por mejores prácticas. Costo de Venta El Costo de Ventas (CV) aumentó 5.4% y 7.0% por hectolitro. Sobre una base geográfica constante, CV por hectolitro aumentó 7.2%, impulsado principalmente por mayores costos de las materias primas en la mayoría de las zonas, mayores costos laborales en América Latina, y la combinación de la marca en América del Norte y China. Gastos de Operación Los costos operacionales aumentaron un 8,6% en el año 2012: Los gastos de distribución aumentaron un 8,9% en 2012 impulsadas por (i) mayores costos de transporte y las operaciones de distribución propios complementarios, tanto en los EE.UU. y Brasil, (ii) la puesta en marcha de las innovaciones de la compañía en los EE.UU., sobre todo Bud Light Lime Lime-Arita, y (iii) mayores costos laborales y de transporte en Argentina y china. Las ventas y los gastos de comercialización se incrementaron un 22 Reporte Financiero Burkenroad Perú – Anheuser-Busch InBev 6,8% en 2012, debido a mayores inversiones detrás de las marcas y las innovaciones de la empresa. Los gastos de administración se incrementaron en un 12,4%, con mayores acumulaciones de compensación variable en la mayoría de las zonas, así como los costos de expansión geográfica en China, en parte compensados por la gestión de ajuste de costes en América del Norte y Europa Occidental. Beneficio La ganancia normalizada atribuible a los accionistas de AB InBev fue de 7283 millones de dólares (ganancia por acción normalizado (EPS) 4,55 dólares) en 2012, frente a los 6449 millones de dólares (normalizado EPS 4,04 dólares) en 2011. Beneficio atribuible a los accionistas de AB InBev en 2012 fue de 7243 millones de dólares, en comparación con 5855m de dólares para el año 2011 e incluye los siguientes impactos: Los gastos financieros netos (con exclusión de los gastos financieros netos no recurrentes): 2188 millones de dólares en el 2012 se compara con 2597m de dólares en el 2011. Los gastos netos por intereses disminuyeron de 2333 millones de dólares en el 2011 a 1802m de dólares en el 2012 debido principalmente a la reducción de los niveles de deuda neta y el cupón más bajo como resultado de la refinanciación de la deuda y de los pagos que se produjo en el 2011. Otros resultados financieros (116)m de dólares en el 2012 incluye ganancias de derivados relacionados 23 Reporte Financiero Burkenroad Perú – Anheuser-Busch InBev con la cobertura de los programas de pagos basados en acciones de la compañía, que se compensan principalmente por los costos de divisas y productos básicos setos, así como el pago de las comisiones bancarias y los impuestos en el curso normal de los negocios. En 2012, los gastos de acreción no monetarios alcanzo (270) dólar. El incremento respecto al año pasado se debe principalmente a la contabilización NIIF (Normas Internacionales de Información Financiera) para la opción de venta asociado a la inversión de la compañía en Cervecería Nacional Dominicana SA ("CND") en la República Dominicana, tras el cierre de la operación en mayo de 2012. Este gasto será de aproximadamente 30 millones de dólares en un cuarto de su capacidad; Los gastos financieros netos no recurrentes: la luz de la anunciada adquisición de la participación restante de Grupo Modelo, AB InBev reconoció un gasto no recurrente de 18 millones de dólares en el 2012 en relación al acuerdo con las comisiones de servicios del 2012. Dichos acuerdos de comisiones se acumulan y se pagan periódicamente a los fondos no utilizados, pero fondos disponibles en estas instalaciones; Participación en resultado de las asociadas: 624m dólares en el 2012 en comparación con 623m de dólares en el 2011, atribuida principalmente al resultado del Grupo Modelo en México; Impuesto a las ganancias: 1717m de dólares, con una tasa 24 Reporte Financiero Burkenroad Perú – Anheuser-Busch InBev efectiva de impuestos de 16.3% para el año 2012 se compara con 1856 millones de dólares con una tasa efectiva de impuestos de 20.2% en el 2011. La disminución de la tasa efectiva de impuestos se debe principalmente a un cambio en la mezcla de ganancias a los países con menores tasas marginales de impuestos, beneficios fiscales adicionales, la naturaleza no imponible de ganancias de ciertos derivados relacionados con la cobertura de los programas de pagos basados en acciones, así como los resultados favorables de los créditos fiscales y las posiciones fiscales inciertas reconocidas en ejercicios anteriores por un importe de 203m de dólares. Excluyendo el efecto de las partidas no recurrentes, la tasa efectiva de impuestos normalizado fue de 16,2% en el 2012 frente al 20,7% en el 2011; Beneficio atribuible a la participación no controladora: 2191 m de dólares en el 2012, un aumento de 2104m de dólares EE.UU. en el 2011, como un mejor desempeño operativo en Ambev se redujo en parte por los efectos de conversión de moneda. 25 Reporte Financiero Burkenroad Perú – Anheuser-Busch InBev Indicadores de Rentabilidad ROA ROE 2008 2.75% 12.80% 2009 5.22% 17.72% 2010 5.04% 14.85% 2011 7.08% 19.39% 2012 7.69% 20.76% Los indicadores de rentabilidad fueron superiores con respecto al año anterior 2011, siendo el ROA a 12 meses, de 7.69% (con un incremento del 0.61%) y el ROE a 12 meses de 20.76% (con un incremento de 1.37%) 26 Reporte Financiero Burkenroad Perú – Anheuser-Busch InBev Niveles de Cobertura 2008 EBITDA Gastos Financieros Nivel de Cobertura 2009 2010 2011 2012 5,340 11,569 10,897 12,329 12,733 1,701 4,137 3,336 3,035 2,532 3.14 2.80 3.27 4.06 5.03 Al cierre del 2012, el nivel de cobertura medido por el ratio de EBITDA/Gastos financieros fue de 5.03 veces (0.97 puntos mayor al año anterior). Este aumento se dio como consecuencia de un mayor EBITDA y menor gasto financiero por amortización de deudas de corto y largo plazo. 27 Reporte Financiero Burkenroad Perú – Anheuser-Busch InBev Niveles de Solvencia 2008 Pasivo Total EBITDA Nivel de Solvencia 2009 2010 2011 2012 89,317 79,354 75,543 71,383 77,180 5,340 11,569 10,897 12,329 12,733 16.73 6.86 6.93 5.79 6.06 En cuanto a los niveles de solvencia, tomando los datos del final del 2012, la solvencia, medida como la relación entre la generación de recursos propios de 12 meses y el pasivo total de la empresa, nos muestra que ésta es capaz de cancelarlo en 6.06 años (5.79 años al cierre de 2011). 28 Reporte Financiero Burkenroad Perú – Anheuser-Busch InBev Niveles de Liquidez 2008 Activo Corriente Pasivo Corriente Nivel de Liquidez Prueba Acida 2009 2010 2011 2012 10,831 10,853 12,597 12,323 20,630 23,167 14,254 15,720 19,644 20,408 0.47 0.76 0.80 0.63 1.01 0.34 0.60 0.65 0.50 0.89 El índice de liquidez a diciembre 2012 alcanza 1.01 veces, presentando un alza de 0.38 puntos a diciembre de 2011. Esto se debe principalmente al aumento del activo corriente. Por otro lado, la razón acida alcanzó 0.89 veces, lo que corresponde a una alza de 0.39 puntos de diciembre de 2011, soportado básicamente por lo mismo mencionado en el párrafo anterior. Se debe resaltar la mejora de la capacidad de Inbev de afrontar sus obligaciones de corto plazo, ya que los indicadores de liquidez más importantes muestran un desarrollo positivo desde el año 2008. 29 Reporte Financiero Burkenroad Perú – Anheuser-Busch InBev Junio 20, 2013 Tabla 9 Balance General (en Dólares Americanos) 2008 ACTIVO CORRIENTE INV. EN VALORES INVENTARIOS PRODUCTOS TERMINADOS CREDITO IGV CUENTAS POR COBRAR CLIENTES CAJA BANCOS ACTIVOS RETENIDOS PARA VENTA 2009 2010 2011 2012 10,831 270 2,868 580 4,126 2,936 51 10,853 55 2,354 590 4,099 3,689 66 12,597 641 2,409 366 4,638 4,511 32 12,323 103 2,466 312 4,121 5,320 1 20,630 6,827 2,500 195 4,023 7,051 34 ACTIVO NO CORRIENTE MAQUINARIA Y EQUIPO GOODWILL INTANGIBLES INV. EMPRESAS ASOCIADAS INV. EN VALORES CARGAS DIFERIDAS BENEFICIOS A LOS EMPLEADOS DEUDORES COMERCIALES Y OTROS 102,917 19,671 50,244 23,637 6,871 239 932 8 1,315 101,672 16,461 52,125 23,165 6,744 277 949 10 1,941 101,745 15,893 52,498 23,359 7,295 243 744 13 1,700 100,104 16,022 51,302 23,818 6,696 244 673 10 1,339 101,991 16,461 51,766 24,371 7,090 256 807 12 1,228 TOTAL ACTIVO 113,748 112,525 114,342 112,427 122,621 23,167 765 11,301 405 10,238 458 14,254 28 2,015 526 11,377 308 15,720 14 2,919 478 12,071 238 19,644 8 5,559 499 13,337 241 20,408 0 5,390 543 14,295 180 PASIVO CORRIENTE SOBREGIROS BANCARIOS PRESTAMOS QUE DEVENGAN INTERESES TRIBUTOS POR PAGAR PROVEEDORES PROVISIONES 30 Reporte Financiero Burkenroad Perú – Anheuser-Busch InBev Junio 20, 2013 PASIVO NO CORRIENTE PRESTAMOS QUE DEVENGAN INTERESES BENE. SOCIALES PASIVOS POR IMPUESTOS DIFERIDOS ACREEDORES COMERCIALES Y OTROS PROVISIONES 66,150 48,039 2,983 12,569 1,763 796 65,100 47,049 2,611 12,495 1,979 966 59,823 41,961 2746 11,909 2,295 12 51,739 34,598 3,440 11,279 1,548 874 56,772 38,951 3,699 11,168 2,313 641 TOTAL PASIVO 89,317 79,354 75,543 71,383 77,180 PATRIMONIO CAPITAL PRIMA DE EMISION RESERVAS UTILIDADES RETENIDAS PARTICIPACION NO CONTROLADA 24,431 1,730 17,477 -3,247 6,482 1,989 33,171 1,732 17,515 623 10,448 2,853 38,799 1,733 17,535 2,335 13,656 3,540 41,044 1,734 17,557 381 17,820 3,552 45,441 1,734 17,574 157 21,677 4,299 113,748 112,525 114,342 112,427 122,621 TOTAL PATRIMONIO NETO Y PASIVOS 31 Reporte Financiero Burkenroad Perú – Anheuser-Busch InBev Junio 20, 2013 Tabla 10 Estado de Resultados (en Miles Dólares Americanos) ESTADO DE RESULTADOS Ventas Costo de Ventas Resultado Bruto Gastos de distribución Gastos de Ventas Gastos de Administración Otros ingresos Reestructuración (incluyendo las pérdidas por deterioro) Ajustes de valor razonable Negocios y disposición de activos Costos de adquisición, combinación de negocios Controversias Resultado Operativo EBIT Gastos financieros Ingresos Financieros Gastos financieros no recurrentes Ingresos Excepcionales Ingresos Drawback Cargas Excepcionales Diferencia de cambio Resultado antes de Part. e Impuestos EBT Participaciones Impuesto a la renta Ganancia/Pérdida Neta ANHEUSER-BUSCH INBEV 2008 2009 2010 2011 2012 23,507 (10,336) 13,171 (2,725) (3,510) (1,478) 440 36,758 (17,198) 19,560 (2,671) (4,992) (2,310) 661 36,297 (16,151) 20,146 (2,913) (4,712) (1,960) 604 39,046 (16,634) 22,412 (3,313) (5,143) (2,043) 694 39758 (16,447) 23,311 (3,785) (5,258) (2,187) 684 (457) (43) (38) (20) 5,340 (1,701) 288 (187) 3,740 60 (674) 3,126 (153) (67) 1,541 11,569 (4,137) 347 (629) 7,150 513 (1,786) 5,877 (252) (16) 10,897 (3,336) 525 (925) 7,161 521 (1,920) 5,762 (351) 78 (5) 12,329 (3,035) 438 (540) 9,192 623 (1,856) 7,959 (36) 58 (54) 12,733 (2,532) 344 (18) 10,527 624 (1,717) 9,434 32 Reporte Financiero Burkenroad Perú – Anheuser-Busch InBev Junio 20, 2013 Tabla 11 Flujo de Caja Proyectado (en Miles de Dólares Americanos) 2013 Ventas Costo de ventas 46,170 (20,243) 2014 53,617 (23,508) 2015 62,264 27,299) 2016 2017 72,307 (31,702) 83,968 (36,816) 2018 97,511 (42,753) 2019 113,238 (49,649) 2020 131,501 (57,656) 2021 152,711 (66,955) 2022 177,340 (77,754) Margen Bruto 25,927 30,109 34,965 40,604 47,153 54,758 63,589 73,845 85,755 99,586 Gastos administrativos Gastos de venta (2,651) (6,269) (3,078) (7,280) (3,575) (8,454) (4,151) (9,818) (4,821) (11,401) (5,598) (13,240) (6,501) (15,376) (7,549) (17,856) (8,767) (20,735) (10,181) (24,080) EBITDA 17,007 19,750 22,936 26,635 30,931 35,920 41,713 48,440 56,253 65,326 (452) (904) (1,366) (1,848) (2,358) (2,909) (3,510) (4,173) (4,912) (5,740) Depreciación EBIT 16,555 18,846 21,570 24,788 28,573 33,011 38,203 44,267 51,341 59,586 Impuestos Depreciación (4,967) 452 (5,654) 904 (6,471) 1,366 (7,436) 1,848 (8,572) 2,358 (9,903) 2,909 (11,461) 3,510 (13,280) 4,173 (15,402) 4,912 (17,876) 5,740 NOPAT 12,041 14,097 16,465 19,199 22,359 26,016 30,252 35,160 40,851 47,450 CAPEX Inv k de w Perpetuidad (3,541) (1,841) (4,060) 181 (4,655) 210 (5,336) 244 (6,118) 283 (7,014) 328 (8,042) 381 (9,220) 443 (10,570) 514 (12,118) 597 391,953.93 6,659 10,217 12,020 14,106 16,524 19,330 22,592 26,383 30,795 427,883 FCF CCPP VAN Pasivo de largo plazo Valor patrimonio Numero acciones Precio fundamental 10.49% $ 246,821.86 $ 56,772.00 $ 190,049.86 1,628,000 116.74 33 Reporte Financiero Burkenroad Perú – CREDITEX Junio 20, 2013 Tabla 12 Balance General Proyectado (en Miles de Dólares Americanos) 2013 2014 2015 2016 2017 2018 2019 2020 2021 2022 ACTIVO CORRIENTE INV. EN VALORES INVENTARIOS PROD. TERMINADOS CREDITO IGV CUENTAS POR COBRAR CLIENTES CAJA BANCOS ACTIVOS RETENIDOS PARA VENTA 15,665 7,665 2 ,975 219 4,517 7,916 38 26,152 8,592 3,335 245 5,063 8,874 43 27,807 9,136 ,546 261 5,383 9,435 45 30,129 9,899 3,842 283 5,833 10,224 49 32,646 10,726 4,163 306 6,320 11,078 53 35,373 11,621 4,510 332 6,848 12,003 58 38,327 12,592 4,887 360 7,420 13,005 63 41,529 13,644 5,295 390 8,040 14,092 68 44,998 14,784 5,738 422 8,712 15,269 74 48,756 16,018 6,217 458 9,439 16,544 80 ACTIVO NO CORRIENTE MAQUINARIA Y EQUIPO GOODWILL INTANGIBLES INV. EMPRESAS ASOCIADAS INV. EN VALORES CARGAS DIFERIDAS BENEFICIOS A LOS EMPLEADOS DEUDORES COMERCIALES Y OTROS 115,046 23,013 58,117 24,371 7,090 256 807 13 1,379 129,591 30,358 65,148 24,371 7,090 256 807 15 1,545 141,622 38,167 69,272 24,371 7,090 256 807 16 1,643 156,009 46,629 75,058 24,371 7,090 256 807 17 1,781 171,597 55,798 81,327 24,371 7,090 256 807 19 1,929 188,487 65,732 88,120 24,371 7,090 256 807 20 2,090 206,788 76,497 95,481 24,371 7,090 256 807 22 2,265 226,618 88,160 103,456 24,371 7,090 256 807 24 2,454 248,104 100,798 112,097 24,371 7,090 256 807 26 2,659 271,385 114,491 121,460 24,371 7,090 256 807 28 2,881 TOTAL ACTIVO 130,711 155,742 169,429 186,138 204,243 223,860 245,116 268,147 293,102 320,141 27,413 0 6,051 4,150 17,010 202 30,729 0 6,783 4,652 19,068 227 32,674 0 7,213 4,946 20,274 241 35,403 0 7,815 5,359 21,968 261 38,361 0 8,468 5,807 23,803 283 41,565 0 9,175 6,292 25,791 306 45,036 0 9,942 6,817 27,945 332 48,798 0 10,772 7,387 30,279 360 52,874 0 11,672 8,004 32,809 390 57,291 0 12,647 8,672 35,549 422 PASIVO CORRIENTE SOBREGIROS BANCARIOS PRESTAMOS QUE DEVENGAN INTERESES TRIBUTOS POR PAGAR PROVEEDORES PROVISIONES 34 Reporte Financiero Burkenroad Perú – CREDITEX Junio 20, 2013 PASIVO NO CORRIENTE PRESTAMOS QUE DEVENGAN INTERESES BENE. SOCIALES PASIVOS POR IMPUESTOS DIFERIDOS ACREEDORES COMERCIALES Y OTROS PROVISIONES 63,737 43,730 4,153 12,538 2,597 720 71,448 49,020 4,655 14,055 2,911 807 75,971 52,123 4,950 14,945 3,095 858 82,316 56,477 5,363 16,193 3,354 929 89,192 61,194 5,811 17,546 3,634 1,007 96,642 66,306 6,297 19,011 3,937 1,091 104,714 71,844 6,823 20,599 4,266 1,182 113,461 77,845 7,393 22,320 4,623 1,281 122,938 84,347 8,010 24,184 5,009 1,388 133,206 91,392 8,679 26,204 5,427 1,504 TOTAL PASIVO 91,150 102,178 108,645 117,720 127,552 138,206 149,750 162,259 175,812 190,497 PATRIMONIO CAPITAL PRIMA DE EMISION RESERVAS UTILIDADES RETENIDAS PARTICIPACION NO CONTROLADA 45,441 1,734 17,574 157 21,677 4,299 45,441 1,734 17,574 157 21,677 4,299 45,441 1,734 17,574 157 21,677 4,299 45,441 1,734 17,574 157 21,677 4,299 45,441 1,734 17,574 157 21,677 4,299 45,441 1,734 17,574 157 21,677 4,299 45,441 1,734 17,574 157 21,677 4,299 45,441 1,734 17,574 157 21,677 4,299 45,441 1,734 17,574 157 21,677 4,299 45,441 1,734 17,574 157 21,677 4,299 136,591 147,619 154,086 163,161 172,993 183,647 195,191 207,700 221,253 235,938 TOTAL PATRIMONIO NETO Y PASIVOS 35 Reporte Financiero Burkenroad Perú – CREDITEX Junio 20, 2013 Tabla 13 Estado de Resultados Proyectado (en Miles de Dólares Americanos) PROYECCION ESTADO DE RESULTADOS Ventas Costo de Ventas Resultado Bruto Gastos de distribución Gastos de Ventas Gastos de Administración Otros ingresos Reestructuración Ajustes de valor razonable Negocios y disposición de activos Costos de adquisición Controversias Resultado Operativo EBIT Gastos financieros Ingresos Financieros Gastos financieros no recurrentes Ingresos Excepcionales Ingresos Drawback Cargas Excepcionales Diferencia de cambio Resultado antes de Part. e Imp. EBT Participaciones Impuesto a la renta Ganancia/Pérdida Neta 2013 44,636 (19,570) 25,066 (4,327) (6,011) (2,500) 782 (41) 66 (62) 12,973 (2,894) 393 (21) 2014 50,036 (21,938) 28,098 (4,850) (6,738) (2,803) 877 (46) 74 (69) 14,543 (3,245) 441 (23) 2015 53,203 (23,327) 29,876 (5,157) (7,164) (2,980) 932 (49) 79 (74) 15,463 (3,450) 469 (25) 2016 57,647 (25,275) 32,372 (5,588) (7,763) (3,229) 1,010 (53) 86 (80) 16,755 (3,738) 508 (27) 2017 62,462 (27,386) 35,076 (6,055) (8,411) (3,499) 1,094 (58) 93 (86) 18,154 (4,050) 550 (29) 2018 67,679 (29,674) 38,006 (6,561) (9,114) (3,791) 1,186 (62) 101 (94) 19,671 (4,389) 596 (31) 2019 73,332 (32,152) 41,180 (7,109) (9,875) (4,107) 1,285 (68) 109 (101) 21,314 (4,755) 646 (34) 2020 79,458 (34,838) 44,620 (7,702) (10,700) (4,450) 1,392 (73) 118 (110) 23,094 (5,153) 700 (37) 2021 86,094 (37,748) 48,347 (8,346) (11,594) (4,822) 1,508 (79) 128 (119) 25,023 (5,583) 759 (40) 2022 93,286 (40,901) 52,385 (9,043) (12,562) (5,225) 1,634 (86) 139 (129) 27,113 (6,049) 822 (43) 10,451 700.56 (1,705) 9,447 11,716 785.31 (1,911) 10,590 12,457 835.02 (2,032) 11,260 13,498 904.77 (2,202) 12,201 14,625 980.34 (2,385) 13,220 15,847 1,062.22 (2,585) 14,324 17,170 1,150.95 (2,801) 15,521 18,605 1,247.08 (3,035) 16,817 20,159 1,351.25 (3,288) 18,222 21,842 1,464.11 (3,563) 19,744 36