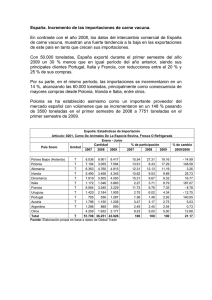

Mercado internacional de carnes

Anuncio