ALPHA PLUS RENTABILIDAD ABSOLUTA, FI Informe Trimestral del

Anuncio

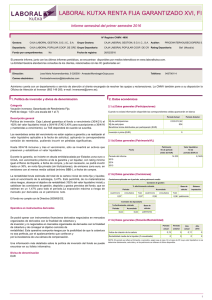

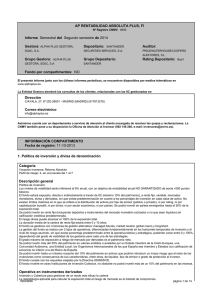

ALPHA PLUS RENTABILIDAD ABSOLUTA, FI Nº Registro CNMV: 4111 Informe Trimestral del Primer trimestre de 2015 Gestora: ALPHA PLUS GESTORA, Depositario: SANTANDER SECURITIES SERVICES, S.A. Auditor: SGIIC, S.A. Grupo Gestora: Grupo Depositario: PRICEWATERHOUSECOOPERS AUDITORES, S.L Rating Depositario: Baa1 ALPHA PLUS GESTORA, SGIIC, S.A SANTANDER Fondo por compartimentos: NO Existe a disposición de los partícipes un informe completo, que contiene el detalle de la cartera de inversiones y que puede solicitarse gratuitamente en C/AYALA, 27, 6º IZQ 28001 - MADRID (MADRID) , o mediante correo electrónico en [email protected] , pudiendo ser consultados en los Registros de la CNMV, y por medios telemáticos en www.alphaplus.es. La Entidad Gestora atenderá las consultas de los clientes, relacionadas con las IIC gestionadas en: Dirección C/AYALA, 27, 6º IZQ 28001 - MADRID (MADRID) (917813276) Correo electrónico [email protected] Asimismo cuenta con un departamento o servicio de atención al cliente encargado de resolver las quejas y reclamaciones. La CNMV también pone a su disposición la Oficina de Atención al Inversor (902 149 200, e-mail: [email protected]). INFORMACIÓN COMPARTIMENTO Fecha de registro: 25-03-2009 1. Política de inversión y divisa de denominación Categoría Vocación inversora: Retorno Absoluto Perfil de riesgo: 4 en una escala del 1 al 7 Descripción general Política de inversión: Fondo de Autor, gestionado por Francisco Esteban Tomás con alta vinculación al gestor y cuya sustitución sería un cambio en la política de inversión y control de riesgo. Los niveles de volatilidad serán inferiores al 8% anual, con un objetivo de rentabilidad anual no arantizado de eonia+500 puntos básicos. El fondo estará expuesto, directa o indirectamente a través de IIC (máximo 10% del patrimonio), a renta fija (RF), variable (RV), mercados monetarios(MM), divisa y derivados, sin que exista redeterminación en cuanto a los porcentajes de inversión en cada clase de activo. No existen límites máximos en lo que se refiere a la distribución de activos por tipo de emisor (público o privado), ni por rating, ni por Capitalización bursátil, ni por divisa, ni por sector económico, ni por países. Se podrá invertir en países emergentes hasta el 50% de la exposición total. Se podrá invertir en renta fija (incluyendo depósitos e instrumentos del mercado monetario cotizados o no que sean líquidos) sin calificación Crediticia predeterminada. La duración media de la cartera de RF estará entre 0 y 10 años. El riesgo divisa puede alcanzar el 100% de la exposición total. Grado máximo exposición a riesgo de mercado por derivados: patrimonio neto. El fondo se gestiona con 4 técnicas de gestión alternativa: managed futures, market neutral, global macro y long/short. Se podrá invertir más del 35% del patrimonio en valores emitidos o avalados por un Estado miembro de la Unión Europea, una Comunidad Autónoma, una Entidad Local, los Organismos Internacionales de los que España sea miembro y Estados con calificación de solvencia no inferior a la del Reino de España. Se podrá operar con instrumentos financieros derivados negociados en mercados organizados de derivados con la finalidad de cobertura y de inversión. Esta operativa comporta riesgos por la posibilidad de que la cobertura no sea perfecta y por el apalancamiento que conllevan. El grado máximo de exposición al riesgo de mercado a través de instrumentos financieros derivados es el importe del patrimonio neto. Se podrá invertir hasta un máximo conjunto del 10% del patrimonio en activos que podrían introducir un mayor riesgo que el resto de las inversiones como consecuencia de sus características, entre otras, de liquidez, tipo de emisor o grado de protección al inversor. El fondo podrá invertir en IIC financieras, que sean activo apto, armonizadas o no, pudiendo pertenecer a su vez al grupo de la Gestora. El fondo cumple con los requisitos exigidos por la Directiva 2009/65/CE. El fondo invierte en otras Instituciones de Inversión Colectiva, no obstante no podrá invertir más de un 10% del patrimonio en las mismas. II0004111 página 1 de 14 Operativa en instrumentos derivados Inversión y Cobertura para gestionar de un modo más eficaz la cartera La metodología aplicada para calcular la exposición total al riesgo de mercado es el método de compromiso. Una información más detallada sobre la política de inversión del compartimento se puede encontrar en su folleto informativo. Divisa de denominación EUR II0004111 página 2 de 14 2) Datos económicos. Período actual Índice de rotación de la cartera Rentabilidad media de la liquidez (% anualizado) 2,21 0,01 Período anterior 1,53 0,00 2015 2014 2,21 0,01 3,46 0,06 Nota: El período se refiere al trimestre o semestre, según sea el caso. En el caso de IIC cuyo valor liquidativo no se determine diariamente, éste dato y el de patrimonio se refieren a los últimos disponibles 2.1.a) Datos generales. Cuando no exista información disponible las correspondientes celdas aparecerán en blanco Nº de participaciones Nº de partícipes CLASE Divisa Período actual ALPHA PLUS RENTABILIDAD412.095,14 ABSOLUTACLASE A ALPHA PLUS RENTABILIDAD155.756,50 ABSOLUTACLASE B Beneficios brutos distribuidos por participación Período Período actual anterior Inversión mínima Distribuye dividendos Período anterior Período actual Período anterior 375.584,31 96 75 EUR 0,00 0,00 10 euros NO 93.833,64 15 11 EUR 0,00 0,00 10 euros NO Patrimonio (en miles) CLASE ALPHA PLUS RENTABILIDAD ABSOLUTACLASE A ALPHA PLUS RENTABILIDAD ABSOLUTACLASE B Divisa A final del período Diciembre 2014 Diciembre 2013 Diciembre 2012 EUR 4.247 3.876 8.942 13.016 EUR 1.588 959 1.445 1.282 Divisa A final del período Diciembre 2014 Diciembre 2013 Diciembre 2012 EUR 10,3052 10,3210 10,6889 10,6946 EUR 10,1961 10,2180 10,6093 10,6419 Valor liquidativo de la participación CLASE ALPHA PLUS RENTABILIDAD ABSOLUTACLASE A ALPHA PLUS RENTABILIDAD ABSOLUTACLASE B Comisiones aplicadas en el período, sobre patrimonio medio CLASE Periodo s/patrimonio s/resultados ALPHA PLUS RENTABILIDAD ABSOLUTACLASE A ALPHA PLUS RENTABILIDAD ABSOLUTACLASE B II0004111 Comisión de gestión % efectivamente cobrado Acumulada Total s/patrimonio s/resultados Base de cálculo Sistema imputación Total 0,25 0,00 0,25 0,25 0,00 0,25 Mixta al fondo 0,31 0,00 0,31 0,31 0,00 0,31 Mixta al fondo página 3 de 14 CLASE ALPHA PLUS RENTABILIDAD ABSOLUTACLASE A ALPHA PLUS RENTABILIDAD ABSOLUTACLASE B Comisión de depositario % efectivamente cobrado Base de cálculo Periodo Acumulada 0,02 0,02 Patrimonio 0,02 0,02 Patrimonio Nota: El periodo se refiere al trimestre o semestre, según sea el caso. II0004111 página 4 de 14 2.2) Comportamiento Cuando no exista información disponible las correspondientes celdas aparecerán en blanco A) Individual ALPHA PLUS RENTABILIDAD ABSOLUTA-CLASE A. Divisa EUR Rentabilidad (% sin anualizar) Acumulado 2015 Rentabilidad IIC -0,15 Rentabilidades extremas (i) Rentabilidad mínima (%) Rentabilidad máxima (%) Trimestral Ultimo Trim (0) -0,15 Anual Trim-1 Trim-2 Trim-3 2014 2013 2012 0,71 -4,76 -0,09 -3,44 -0,05 0,08 Trimestre actual % Fecha -0,32 08-01-2015 0,34 05-01-2015 Último Año % Fecha -0,32 08-01-2015 0,34 05-01-2015 2010 Últimos 3 Años % Fecha -3,86 22-07-2014 0,49 18-12-2014 (i) Sólo se informa para las clases con una antigüedad mínima del periodo solicitado y siempre que no se haya modificado su vocación inversora. Se refiere a las rentabilidades máximas y mínimas entre dos valores liquidativos consecutivos. La periodicidad de cálculo del valor liquidativo es diaria. Recuerde que rentabilidades pasadas no presuponen rentabilidades futuras. Sólo se informa si se ha mantenido una política de inversión homogénea en el período. Medidas de riesgo (%) Acumulado 2015 Volatilidad(ii) de: Valor liquidativo Ibex-35 Letra Tesoro 1 año INDICE VaR histórico(iii) 2,04 19,67 0,29 0,17 2,22 Trimestral Anual Ultimo trim (0) Trim-1 Trim-2 Trim-3 2014 2013 2012 2,04 19,67 0,29 0,17 2,22 1,86 24,50 1,30 0,11 2,33 7,97 15,97 0,68 0,11 2,44 0,82 13,29 0,35 0,12 0,35 4,16 18,34 0,80 0,11 2,33 1,35 18,72 1,60 0,11 0,35 0,83 27,76 2,64 2010 0,33 (ii) Volatilidad histórica: Indica el riesgo de un valor en un periodo, a mayor volatilidad mayor riesgo. A modo comparativo se ofrece la volatilidad de distintas referencias. Sólo se informa de la volatilidad para los períodos con política de inversión homogénea. (iii) VaR histórico: Indica lo máximo que se puede perder, con un nivel de confianza del 99%, en el plazo de 1 mes, si se repitiese el comportamiento de la IIC de los últimos 5 años. El dato es a finales del periodo de referencia. II0004111 página 5 de 14 (continuación) Ratio de gastos (% s/ patrimonio medio) Trimestral Acumulado Ultimo 2015 Trim-1 Trim-2 trim (0) 0,29 0,29 0,31 0,31 Anual Trim-3 2014 2013 2012 0,29 1,18 1,14 1,14 2010 (iv) Incluye los gastos directos soportados en el periodo de referencia: comisión de gestión sobre patrimonio, comisión de depositario, auditoría, servicios bancarios (salvo gastos de financiación), y resto de gastos de gestión corriente , en términos de porcentaje sobre patrimonio medio del periodo. En el caso de fondos/compartimentos que invierten más de un 10% de su patrimonio en otras IIC este ratio incluye, de forma adicional al anterior, los gastos soportados indirectamente, derivados de esas inversiones, que incluyen las comisiones de suscripcipción y reembolso. Este ratio no incluye la comisión de gestión sobre resultados ni los costes de transacción por la compraventa de valores. II0004111 página 6 de 14 2.2) Comportamiento Cuando no exista información disponible las correspondientes celdas aparecerán en blanco A) Individual ALPHA PLUS RENTABILIDAD ABSOLUTA-CLASE B. Divisa EUR Rentabilidad (% sin anualizar) Acumulado 2015 Rentabilidad IIC -0,21 Rentabilidades extremas (i) Rentabilidad mínima (%) Rentabilidad máxima (%) Trimestral Ultimo Trim (0) -0,21 Anual Trim-1 Trim-2 Trim-3 2014 2013 2012 0,65 -4,82 -0,16 -3,69 -0,31 -0,16 Trimestre actual % Fecha -0,32 08-01-2015 0,34 05-01-2015 Último Año % Fecha -0,32 08-01-2015 0,34 05-01-2015 2010 Últimos 3 Años % Fecha -3,88 22-07-2014 0,49 18-12-2014 (i) Sólo se informa para las clases con una antigüedad mínima del periodo solicitado y siempre que no se haya modificado su vocación inversora. Se refiere a las rentabilidades máximas y mínimas entre dos valores liquidativos consecutivos. La periodicidad de cálculo del valor liquidativo es diaria. Recuerde que rentabilidades pasadas no presuponen rentabilidades futuras. Sólo se informa si se ha mantenido una política de inversión homogénea en el período. Medidas de riesgo (%) Acumulado 2015 Volatilidad(ii) de: Valor liquidativo Ibex-35 Letra Tesoro 1 año INDICE VaR histórico(iii) 2,04 19,67 0,29 0,17 2,24 Trimestral Anual Ultimo trim (0) Trim-1 Trim-2 Trim-3 2014 2013 2012 2,04 19,67 0,29 0,17 2,24 1,86 24,50 1,30 0,11 2,35 8,01 15,97 0,68 0,11 2,47 0,82 13,29 0,35 0,12 0,38 4,17 18,34 0,80 0,11 2,35 1,38 18,72 1,60 0,11 0,38 0,84 27,76 2,64 2010 0,35 (ii) Volatilidad histórica: Indica el riesgo de un valor en un periodo, a mayor volatilidad mayor riesgo. A modo comparativo se ofrece la volatilidad de distintas referencias. Sólo se informa de la volatilidad para los períodos con política de inversión homogénea. (iii) VaR histórico: Indica lo máximo que se puede perder, con un nivel de confianza del 99%, en el plazo de 1 mes, si se repitiese el comportamiento de la IIC de los últimos 5 años. El dato es a finales del periodo de referencia. II0004111 página 7 de 14 (continuación) Ratio de gastos (% s/ patrimonio medio) Trimestral Acumulado Ultimo 2015 Trim-1 Trim-2 trim (0) 0,35 0,35 0,37 0,37 Anual Trim-3 2014 2013 2012 0,35 1,43 1,40 1,39 2010 (iv) Incluye los gastos directos soportados en el periodo de referencia: comisión de gestión sobre patrimonio, comisión de depositario, auditoría, servicios bancarios (salvo gastos de financiación), y resto de gastos de gestión corriente , en términos de porcentaje sobre patrimonio medio del periodo. En el caso de fondos/compartimentos que invierten más de un 10% de su patrimonio en otras IIC este ratio incluye, de forma adicional al anterior, los gastos soportados indirectamente, derivados de esas inversiones, que incluyen las comisiones de suscripcipción y reembolso. Este ratio no incluye la comisión de gestión sobre resultados ni los costes de transacción por la compraventa de valores. B) Comparativa Durante el periodo de referencia, la rentabilidad media en el periodo de referencia de los fondos gestionados por la Sociedad Gestora se presenta en el cuadro adjunto. Los fondos se agrupan según su vocación inversora. Vocación inversora Renta Fija Euro Renta Fija Mixta Internacional Renta Variable Euro Retorno Absoluto Global Total Patrimonio gestionado* (miles de euros) 10.557 3.666 309 7.365 56.294 78.191 Nº de partícipes Rentabilidad periodo media** 196 107 4 109 411 827 2,43 5,23 -0,62 -0,17 9,27 7,23 *Medias. **Rentabilidad media ponderada por patrimonio medio (%) de cada FI en el periodo. II0004111 página 8 de 14 2.3) Distribución del patrimonio al cierre del período (Importe en miles de EUR) Distribución del patrimonio (+) INVERSIONES FINANCIERAS * Cartera interior * Cartera exterior * Intereses de la cartera de inversión * Inversiones dudosas, morosas o en litigio (+) LIQUIDEZ (TESORERÍA) (+/-) RESTO PATRIMONIO Fin período actual % sobre Importe patrimonio 5.659 96,98 5.111 87,59 545 9,34 3 0,05 0 0,00 107 1,84 69 1,18 5.835 100,00 Fin período anterior % sobre Importe patrimonio 3.893 80,51 3.739 77,33 125 2,59 29 0,59 0 0,00 271 5,61 671 13,89 4.835 100,00 Notas: El período se refiere al trimestre o semestre, según sea el caso. Las inversiones financieras se informan a valor e estimado de realización. 2.4) Estado de variación patrimonial % sobre patrimonio medio PATRIMONIO ANTERIOR +/- Suscripciones/ reembolsos (neto) - Beneficios brutos distribuidos +/- Rendimientos netos (+/-) Rendimientos de gestión + Intereses + Dividendos +/- Resultados en renta fija (realizadas o no) +/- Resultados en renta variable (realizadas o no) +/- Resultados en depositos (realizadas o no) +/- Resultados en derivados (realizadas o no) +/- Resultados en IIC (realizadas o no) +/- Otros resultados +/- Otros rendimientos (-) Gastos repercutidos - Comisión de gestión - Comisión de depositario - Gastos por servicios exteriores - Otros gastos de gestión corriente - Otros gastos repercutidos (+) Ingresos + Comisiones de descuento a favor de la IIC + Comisiones retrocedidas + Otros ingresos PATRIMONIO ACTUAL Variación período actual Variación período anterior 4.835 13,81 0,00 -0,24 0,06 0,01 0,00 0,00 0,84 0,07 -1,27 0,38 0,02 0,00 -0,30 -0,26 -0,02 -0,02 0,00 0,00 0,00 0,00 0,00 0,00 5.835 5.159 -7,10 0,00 0,68 1,00 0,06 0,01 -0,01 0,18 0,18 -0,02 0,02 0,57 0,00 -0,32 -0,26 -0,03 -0,03 0,00 0,00 0,00 0,00 0,00 0,00 4.835 Variación acumulada anual 4.835 13,81 0,00 -0,24 0,06 0,01 0,00 0,00 0,84 0,07 -1,27 0,38 0,02 0,00 -0,30 -0,26 -0,02 -0,02 0,00 0,00 0,00 0,00 0,00 0,00 5.835 % variación respecto fin período anterior -384,52 0,00 -152,53 -91,75 -65,91 -38,39 -104,81 571,28 -40,79 11.163,02 2.180,62 -95,52 0,00 35,72 42,63 43,28 -26,31 15,85 -34,44 -98,58 0,00 0,00 -98,58 Nota: El período se refiere al trimestre o semestre, según sea el caso. II0004111 página 9 de 14 3. Inversiones financieras 3.1 Inversiones financieras a valor estimado de realización (en miles de EUR en porcentaje sobre el patrimonio, al cierre del período Descripción de la inversión y emisor DEPÓSITOS IIC ADQUISICIÓN TEMPORAL DE ACTIVOS RENTA FIJA NO COTIZADA RV COTIZADA RENTA FIJA RENTA VARIABLE INVERSIONES FINANCIERAS INTERIOR RV COTIZADA RENTA VARIABLE INVERSIONES FINANCIERAS EXTERIOR INVERSIONES FINANCIERAS Divisa Período actual Valor de % mercado 1.605 27,50 536 9,18 2.627 45,02 256 2.627 256 5.023 475 475 475 5.498 4,39 45,02 4,39 86,09 8,14 8,14 8,14 94,23 Período anterior Valor de % mercado 1.901 39,31 610 12,60 736 15,22 493 10,19 1.228 25,41 3.739 77,32 3.739 77,32 Notas: El período se refiere al final del trimestre o semestre, según sea el caso. * Para los valores negociados habrá que señalar si se negocian en Bolsa o en otro mercado oficial. Los productos estructurados suponen un 0.00 % de la cartera de inversiones financieras del fondo o compartimento. II0004111 página 10 de 14 3.2 Distribución de las inversiones financieras, al cierre del período: Porcentaje respecto al patrimonio 3.3 Operativa en derivados. Resumen de las posiciones abiertas al cierre del periodo (importes en miles de EUR) Instrumento IBEX-35 S&P 500 INDEX DJ EURO STOXX UTILITY P FTSE 100 INDEX CBOE VOLATILITY INDEX (VIX) Total Otros Subyacentes POWERSHARES DB AGRICULTURE ETF (USD) Total Subyacente Renta Variable CBOE VOLATILITY INDEX (VIX) S&P 500 INDEX IBEX-35 IBEX-35 S&P 500 INDEX Total Otros Subyacentes BMW Total Subyacente Renta Variable TOTAL DERECHOS TOTAL OBLIGACIONES II0004111 Compra de opciones "call" Compra de opciones "put" Compra de opciones "call" Compra de opciones "call" Compra de opciones "call" Importe nominal comprometido Objetivo de la inversión 2.220 Inversión 3.398 Inversión 2.480 Inversión 6.973 Inversión 545 Inversión 15.616 Compra de opciones "call" 536 Inversión 536 Emisión de opciones "call" Emisión de opciones "put" Emisión de opciones "call" Emisión de opciones "put" Futuros comprados Futuros vendidos 629 Inversión 3.146 Inversión 2.460 Inversión 920 770 7.925 293 293 16.152 8.217 Inversión Inversión Cobertura página 11 de 14 4. Hechos relevantes SI a. Suspensión temporal suscripciones/reembolsos b. Reanudación de suscripciones/reembolsos c. Reembolso de patrimonio significativo d. Endeudamiento superior al 5% del patrimonio e. Sustitución de la sociedad gestora f. Sustitución de la entidad depositaria g. Cambio de control de la sociedad gestora h. Cambio en elementos esenciales del folleto informativo i. Autorización del proceso de fusión j. Otros hechos relevantes NO X X X X X X X X X X 5. Anexo explicativo de hechos relevantes Con fecha 23.01.15 la CNMV ha registrado a solicitud de ALPHA PLUS GESTORA, S.G.I.I.C., S.A., como entidad Gestora, y de SANTANDER SECURITIES SERVICES, S.A., como entidad Depositaria, la actualización del folleto y del documento con los datos fundamentales para el inversor del fondo, al objeto de modificar la política de inversión. Con esta misma fecha se ha inscrito la fusión por absorción de las clases A y B del fondo AP Rentabilidad Absoluta Plus por las clases Ay B respectivamente del fondo Alpha Plus Rentabilidad Absoluta, FI. II0004111 página 12 de 14 6. Operaciones vinculadas y otras informaciones SI a. Partícipes significativos en el patrimonio del fondo (superior al 20%) b. Modificaciones del escasa relevancia en el reglamento c. Gestora y el Depositario son del mismo grupo (según artículo 4 de la LMV) d. Se han realizado operaciones de adquisión y venta de valores en los que el depositario ha actuado como vendedor o comprador, respectivamente e. Se han adquirido valores o instrumentos financieros emitidos o avalados por alguna entidad del grupo de la gestora o depositario, o alguno de éstos ha actuado como colocador, asegurador, director o asesor, o se han prestado valores a entidades vinculadas f. Se han adquirido valores o instrumentos financieros cuya contrapartida ha sido otra entidad del grupo de la gestora o depositario, u otra IIC gestionada por la misma gestora u otra gestora del grupo g. Se han percibido ingresos por entidades del grupo de la gestora que tienen como origen comisiones o gastos satisfechos por la IIC h. Otras informaciones u operaciones vinculadas NO X X X X X X X X 7. Anexo explicativo sobre operaciones vinculadas y otras informaciones Durante el periodo se han efectuado, en miles de euros, operaciones de compra con el depositario por: 20.882 - 284% Durante el periodo se han efectuado, en miles de euros, operaciones de venta con el depositario por: 19.390 - 263,27% Se han realizado operaciones vinculadas con otras IICs, gestionadas, debidamente autorizadas por el depositario: 340 - 4,62% 8. Información y advertencias a instancia de la CNMV Sin advertencias 9. Anexo explicativo del informe periódico Las turbulencias con que diera comienzo el ejercicio tras el adelanto de las elecciones griegas (que amenazaba con volver a poner contra las cuerdas el proyecto Euro,tras el avance en las encuestas del partido de extrema izquierda Syriza), y la publicación de unos datos de precios que confirmaban la entrada de la economía europea en deflación (IPC¿s en negativo), provocarían la fulminante intervención por parte de las autoridades monetarias con el fin de enderezar la dirección de unos mercados que, tras un mediocre 2014, volvían a ser pasto del pánico. Así, en su reunión del 22 de Enero, el presidente del Banco Central Europeo (Mario Draghi), anunciaba un gigantesco programa de compra de bonos soberanos (Deuda Pública de cada país de la Zona Euro), con el fin de inundar el sistema de liquidez y reactivar con ello el crédito, el consumo y el crecimiento económico. Pese a que, como en el caso americano (en que la Reserva Federal acaba de dar por terminado un programa de estímulo económico similar, iniciado en 2009), desconocemos si tendrá efecto sobre la economía real, de lo que hay pocas dudas es de que, como en USA y Japón, se traducirá en una subida de los precios de los activos financieros (bolsas y bonos). Es por ello que, desde el anuncio, las bolsas europeas se han embarcado en un rally que en tan solo un trimestre lleva a acumular en la mayoría de índices, rentabilidades de 2 dígitos. Los mercados parecen obviar el potencial riesgo sistémico derivado de una más que probable salida de Grecia del Euro tras su negativa a acometer las medidas económicas que garanticen la devolución de sus deudas a los organismos acreedores (FMI y Troika, fundamentalmente) y el optimismo entre los inversores vuelven a registrar lecturas de extrema complacencia. La verticalidad del movimiento pone más que nunca la carga de la prueba en el tejado del crecimiento en unos beneficios empresariales que están muy lejos de justificar aún las valoraciones alcanzadas. En este contexto y, como consecuencia, de la medidas tomadas por el BCE, los tipos de interés alcanzan rentabilidades cercanas a cero (y hasta negativas, como en Alemania, donde los tipos están en negativo hasta plazos de 8 años), el euro continua debilitándose frente al dólar y las materias primas persisten en su tendencia secular bajista. En el lado americano, los últimos datos macro publicados (especialmente los relacionados con las ventas minoristas y el empleo), apuntan a un cierto enfriamiento de la economía y hasta la propia Reserva Federal ha rebajado sus expectativas de tipos para el final de año en su última reunión. La fortaleza del dólar se postula como un lastre para las exportaciones y los márgenes de las compañías americanas y la esperanza a futuro se centra en el incremento de la renta disponible en que se espera derive la fuerte caída en los precios del crudo. La realidad es que nos encontramos en un escenario en el que de poco sirven el análisis macro y microeconómico, y donde lo que prima es invertir en aquellos mercados en que sus Bancos Centrales se encuentran inmersos en la implementación de programas de estímulo monetario (Europa, Japón, China, etc..), dejando de lado aquellos en los que se han retirado (USA) o simplemente se encuentran en un ciclo de política monetaria más restrictiva (Ejm: algunos países de Latam). Nuestra política de inversión a lo largo del periodo ha estado centrada en el mantenimiento de una estructura base de cartera en activos de renta fija a muy corto plazo (vencimientos inferiores a 6-12 meses) y con rating superior a BBB, con los que tener perfectamente acotados los riesgos de duración y de crédito. Sobre estas posiciones centrales destinadas a generar un colchón recurrente de rentabilidad ("carry") sin riesgo, hemos llevado a cabo una operativa de trading muy táctica en derivados de renta variable (fundamentalmente índices), renta fija, divisas y, en menor medida, materias primas. Pese a la euforia desatada tras las masivas II0004111 página 13 de 14 intervenciones de los Bancos Centrales, pensamos que existen factores estructurales (como los demográficos), que auguran niveles de crecimiento mediocres a futuro tanto en PIB como en beneficios empresariales y apuntalan males endémicos como la deflación. Es por ello que el objetivo global de nuestra estrategia de inversión es tener la capacidad de generar rentabilidades moderadas pero recurrentes en el tiempo, con independencia del escenario de mercados en el que nos encontremos. No obstante, dada la magnitud del programa de estímulo anunciado por el BCE, hemos implementado algunas estrategias con opciones sobre índices de renta variable europea en previsión de que el movimiento alcista iniciado en Enero pueda tener recorrido adicional hasta final de año. La ventaja de posicionarnos vía opciones en lugar de entrar directamente en acciones/ futuros sobre índices, supone que mantenemos el potencial de beneficio en las subidas, mientras que limitaríamos la pérdida máxima a las primas pagadas ante cualquier shock que pudiera sobrevenir en los mercados. Una política que está muy en línea con nuestra filosofía de inversión y control del riesgo. Pese a que el timing en la implementación de alguna de las estrategias no ha sido el más adecuado y por ello el fondo cedía la rentabilidad acumulada hasta febrero (y cerraba incluso el trimestre ligeramente en negativo), el posicionamiento ha dado sus frutos y recuperaba todo el terreno perdido durante la primera semana de Abril. Respecto a nuestras expectativas para el próximo trimestre, nos centraremos en análisis de algunos factores que consideramos clave: a) La capacidad de continuidad que ofrezca la solidez macro y micro mostrada hasta la fecha por la economía americana, así como el posible cambio de sesgo en la política monetaria esperado por parte de la Reserva Federal a lo largo del ejercicio 2015. b) La fortaleza estructural del dólar, con sus implicaciones a nivel macro (negativo para emergentes y materias primas, y presiones deflacionistas en USA) y micro (lastre para las empresas exportadoras americanas). c) Las importantes diferencias de valoración que empiezan a observarse entre mercados de diferentes bloques económicos, con un mercado americano que pensamos está caro (desde casi cualquier medida de valoración), frente a su media histórica, y un mercado europeo donde lo deseable es que el QE se traduzca en una mejora de la situación macro y las cuentas de resultados de las compañías pueden empezar a recoger los beneficios derivados de un euro débil. d) El potencial tensionamiento en los mercados de crédito, en un ciclo que consideramos está muy maduro y que podría verse contagiado por los recientes repuntes en volatilidad. e) La evolución de acontecimientos en China, donde la autoridad monetaria empieza a enfrentarse al dilema de cómo solventar al unísono el doble problema de la desaceleración económica (por un lado) y la insostenibilidad de una burbuja inmobiliaria y de crédito (en el lado opuesto). f) El grado de eficiencia y las consecuencias que pueda tener sobre la economía y mercados el más que aclamado QE que, previsiblemente, se verá obligado a implementar el BCE a lo largo del ejercicio. Ante este escenario, nuestra estructura de inversión se mantendrá centrada en la implementación de 4 tipos de estrategias de inversión en cualquier tipo de activo: trading direccional, mercado neutral, global macro y pair trading, con el fin de obtener una rentabilidad descorrelacionada con los mercados en general. Con fecha 13.01.15 Gestora y Depositario formalizaron el contrato de fusión del fondo Alpha Plus Rentabilidad Absoluta, FI (fondo absorbente o beneficiario) y el fondo AP Rentabilidad Absoluta Plus, FI (fondo absorbido o fusionado), inscribiéndose con fecha 23.01.15 en CNVM. Este hecho ha producido modificación de la política de inversión del fondo para dotar a la estrategia de un perfil algo más ambicioso en términos de rentabilidad (eonia + 500 pbs) y riesgo (volatilidad máxima del 8%). Durante el periodo se han realizado operaciones en derivados con la finalidad tanto de cobertura, como de inversión. El grado de apalancamiento medio del fondo, según el método de compromiso de derivados, durante el primer trimestre ha sido de 25,91%. El fondo no mantiene posiciones en activos contenidos en el artículo 48.1.j. La rentabilidad obtenida por el fondo se pone en relación con el riesgo asumido según los siguientes parámetros de rentabilidad/riesgo. Cerramos el trimestre con una rentabilidad acumulada de -0,15% en la clase A con una volatilidad anualizada de 2,04%. La rentabilidad de la clase B es de -0,21% y la volatilidad anualizada de 2,04%. El fondo no tiene índice de referencia según se específica en folleto, si bien tiene un objetivo de rentabilidad anual no garantizado de Eonia + 500 p.b.. La rentabilidad de este índice durante el año ha sido de 1,24% y su volatilidad anualizada del 0,17%. El VaR histórico de la cartera indica lo máximo que se puede perder, con un nivel de confianza del 99%, en el plazo de 1 mes, si se repitiese el comportamiento de la IIC de los últimos 5 años. El VaR acumulado en 2015 es de 2,22. El VAR diversificado es del 0,57%, que es la máxima pérdida que puede tener la cartera actual del fondo en un plazo de 5 días, con un intervalo de confianza del 99%, si se repitiese el comportamiento de la cartera actual del fondo en los 2 últimos años. La rentabilidad media ponderada de los fondos de la gestora, con distintas vocaciones inversoras, durante el trimestre fue de 7,23%. Los gastos de gestión directos, acumulados del año, soportados por el fondo han sido de 0,29% en la clase A y de 0,35% en la clase B. El patrimonio del fondo al 31.12.14 era para la Clase A de 3.876.393,42 y el de la Clase B 958.795,03 y al 31.03.15 se sitúa en 4.246.714,81 para la Clase A y 1.588.110,89 para la clase B. El nº de partícipes al 31.12.14 era 75 en la Clase A y 11 en la Clase B. Al 31.03.15 es de 96 en la Clase A y 15 en la Clase B. Incumplimientos sobrevenidos: Como consecuencia de la disminución del patrimonio del fondo en el mes de marzo, la inversión en activos, derivados y depósitos mismo grupo (límite máximo 20%) está excedido: 27,53% procediéndose a regularizarlo inmediatamente a niveles inferiores al exceso sobre límite legal máximo. II0004111 página 14 de 14