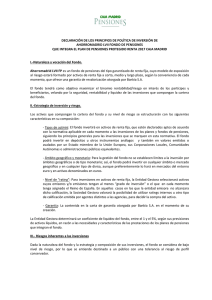

Reglamento Interno de Conducta en los Mercados de

Anuncio