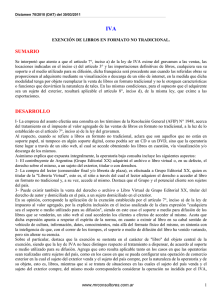

Tratamiento en IVA de locaciones, obras y prestaciones

Anuncio