Modelo de certificación sobre nivel de ingresos brutos

Anuncio

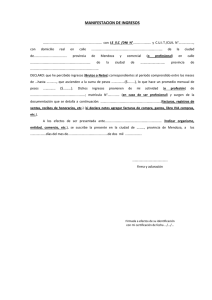

Modelo de certificación sobre nivel de ingresos brutos anuales y cambio de periodicidad en IVA (Fecha de elaboración: Octubre 15 de 2013) El art. 600 del E.T., luego de ser modificado con el art. 61 de la Ley 1607 de diciembre 26 de 2012, establece que los responsables de IVA en el régimen común tendrán tres diferentes periodicidades con las cuales estarían presentando sus declaraciones de IVA a partir del año gravable 2013 así: a) Bimestral, b) Cuatrimestral, c) Anual. La periodicidad que le corresponda a cada declarante de IVA dependerá en especial de lo que hayan sido sus “ingresos brutos” en el año inmediatamente anterior (aunque en el caso de los que sean exportadores, o los que sean productores de bienes exentos, para ellos sus declaraciones serán bimestrales sin importar lo que hayan sido sus ingresos brutos del año anterior; lo mismo para el caso de los que inician operaciones por primera vez en el régimen común, pues sus declaraciones en ese primer año serán bimestrales). En efecto, y según lo indicado en el art. 600 del E.T., los rangos de ingresos brutos obtenidos en el año anterior y con los cuales se define la periodicidad de las declaraciones de IVA para el nuevo año (en el caso de los que no sean ni exportadores ni productores de bienes exentos) son: a) Si los ingresos brutos del año anterior fueron iguales o superiores a 92.000 UVT, en ese caso la periodicidad durante todo el nuevo año será bimestral b) Si los ingresos brutos del año anterior fueron iguales o superiores a 15.000 UVT pero inferiores a 92.000 UVT, en ese caso la periodicidad durante todo el nuevo año será cuatrimestral c) Si los ingresos brutos del año anterior fueron inferiores a 15.000 UVT, en ese caso la periodicidad para la declaración en el nuevo año será anual. Al respecto, y como la norma no lo aclara, se puede entender que esos “ingresos brutos” del año anterior (en el caso de los que sí declaran renta o ingresos y patrimonio), serían los ingresos brutos fiscales (tanto los que forman rentas ordinarias como los que formen ganancias ocasionales) que tengan que declarar en esa declaración de renta o de ingresos y patrimonio del año anterior. Pero en el caso de las entidades que no declaran renta ni tampoco ingresos y patrimonio pero que sí son responsables de IVA en el régimen común (ejemplo un municipio), en ese caso se diría que los ingresos brutos que se les mirarían serían sus ingresos brutos contables del año anterior que les figuren en sus estados de resultados contables (véase nuestro editorial de agosto de 2013: ¿Cuáles ingresos brutos se toman en cuenta para definir la periodicidad en las declaraciones de IVA? En relación con todo lo anterior, el art. 24 del decreto 1794 de agosto 21 de 2013 dispuso que la periodicidad que le haya de corresponder a cada declarante es de obligatorio cumplimiento. Lo anterior significaría que a quien le corresponda una periodicidad anual no debe ponerse a declarar en forma bimestral. O a quien le corresponda una periodicidad cuatrimestral tampoco debe ponerse a declarar en forma bimestral o en forma anual. Cada quien entonces se mantendrá durante todo un mismo año fiscal declarando con una misma periodicidad. Sin embargo, si entre un año y otro, y por causa de los ingresos brutos obtenidos en el año que se va cerrando, termina sucediendo que al declarante se le cambia la periodicidad con la que declararía a lo largo del año que va a empezar, en ese caso el art. 23 del mismo decreto 1794 de agosto de 2013 dispuso lo siguiente: Artículo 23°. Cambio de período gravable. Con el fin de informar a la U.A.E. Dirección de Impuestos y Aduanas Nacionales, el cambio de periodo gravable del impuesto sobre las ventas, conforme con lo establecido en el artículo 600 del Estatuto Tributario, el responsable deberá señalar en la casilla 24 de la primera declaración de IVA del correspondiente año, el nuevo periodo gravable, el cual operará a partir de la fecha de presentación de dicha declaración. El cambio de periodo gravable de que trata el inciso anterior, deberá estar debidamente soportado con la certificación de contador público o revisor fiscal en la que conste el aumento o disminución de los ingresos del año gravable anterior, la cual deberá ponerse a disposición de la autoridad tributaria en el momento en que así lo requiera.” (el subrayado es nuestro) Nótese entonces que el segundo inciso del artículo exige que exista una certificación de contador público o revisor fiscal en la que coste el aumento o diminución de los ingresos brutos obtenidos en el año anterior y por la cual el declarante se ve obligado a cambiar de periodicidad durante el año que va a empezar. Se entiende entonces que esa certificación antes mencionada tendría que estar siendo expedida en los primeros meses del nuevo año (en especial a mas tardar en febrero del nuevo año) pues si por ejemplo sucediera que a un declarante anual le tocara pasarse a declaración bimestral, en ese caso la certificación la debe tener en sus manos antes de presentar la primera declaración bimestral del nuevo año (que sería la declaración del bimestre enerofebrero) Adicionalmente, es claro que esa certificación será fácil elaborarla en el caso de los que sí llevan libros de contabilidad pues en dichos casos el Contador o Revisor fiscal podrán mirar dichos libros y dar la respectiva certificación. Pero en el caso de un declarante de IVA en el régimen común que no lleva libros de contabilidad (como es el caso por ejemplo de un profesional independiente en el régimen común), se diría que en tales caso el Contador que le daría la certificación no podrá decir que los datos los examinó en un “libro de contabilidad” (el cual no existe). Así que allí lo mejor sería esperar para ver si la DIAN aclara de qué forma se podrán expedir esos certificados de Contador del art. 23 del decreto 1794 de agosto de 2013 en el caso de que el declarante de IVA no esté obligado a llevar libros de contabilidad (quizás la DIAN llegue a la conclusión de que en esos casos no se requiera la certificación del contador, o quizás indique que si no existen libros de contabilidad entonces solo se deberán tomar en cuenta los datos suministrados directamente por esa persona natural no obligada a llevar contabilidad y con los cuales elaboró sus declaraciones de IVA o de renta del año inmediatamente anterior). Por motivo de lo anterior, a continuación se presenta un modelo simple de lo que sería esa certificación de Contador o Revisor Fiscal mencionada en el art.23 del Decreto 1794 de 2013 y que se le expediría a un declarante de IVA obligado a llevar libros de contabilidad en relación con el nivel de sus ingresos brutos obtenidos en un determinado año y con el cual se concluye que debe tener una nueva periodicidad en sus declaraciones de IVA durante el nuevo año que empieza a transcurrir El Suscrito Contador Público (o Revisor Fiscal) CERTIFICA Que (la sociedad o persona natural xxxxxxxxxxxx), identificada con el Nit (xxxxxx), y según lo indicado en sus libros de contabilidad, obtuvo durante el año gravable fiscal 2013 unos ingresos brutos fiscales equivalentes a (colocar la cifra en números y en letras). Y en el año anterior a ese, a saber, el 2012, sus ingresos brutos fiscales habían sido de (colocar la cifra en números y en letras). Que por motivo de lo anterior, y de acuerdo a lo indicado en el art. 600 del E.T., en el nuevo año fiscal 2014 la (sociedad o persona natural xxxxxx) no continuará con la presentación de sus declaraciones de IVA en forma (escoger entre “bimestral”, ó “cuatrimestral”, o “anual”) tal como lo hizo durante el año 2013, pues ahora sus declaraciones pasarán a tener periodicidad (escoger entre “bimestral”, ó “cuatrimestral”, o “anual”). La anterior certificación se expide para dar cumplimiento a lo indicado en el art. 23 del decreto 1794 de agosto 21 de 2013 En constancia de lo anterior se firma en (ciudad), a los 28 días del mes de febrero de 2014 ________________________________________________________ (Nombre completo del Contador o Revisor Fiscal) c.c. xxxxxxx Matricula profesional: xxxxxxxxx