kutxabank horizonte 2017 i fi

Anuncio

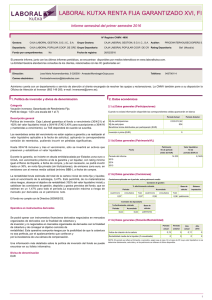

KUTXABANK HORIZONTE 2017 I F.I. Informe completo del tercer trimestre de 2016 Nº Registro CNMV: 4154 Gestora: KUTXABANK GESTION, SGIIC, S.A.U. Grupo Gestora: KUTXABANK Auditor: PRICE WATERHOUSE COOPERS Depositario: KUTXABANK, S.A. Grupo Depositario: KUTXABANK Rating Depositario: BBB (Fitch) Fondo por compartimentos: No El presente informe, junto con los últimos informes periódicos, se encuentran disponibles por medios telemáticos en http://www.kutxabankgestion.es. La Entidad Gestora atenderá las consultas de los clientes, relacionadas con las IIC gestionadas en: Dirección: Plaza de Euskadi, 5, 27º, 4 48009 - Bilbao Bizkaia Correo electrónico: [email protected] Teléfono: 944017031 Asimismo cuenta con un departamento o servicio de atención al cliente encargado de resolver las quejas y reclamaciones. La CNMV también pone a su disposición la Oficina de Atención al Inversor (902 149 200, e-mail: [email protected]). Fecha de registro: 31/07/2009 INFORMACIÓN FONDO 1. POLÍTICA DE INVERSIÓN Y DIVISA DE DENOMINACIÓN Categoría Tipo Fondo: Otros Vocación inversora: IIC de Gestión Pasiva Perfil de riesgo: 4 en una escala del 1 al 7 Descripción general El objetivo de rentabilidad no garantizado es que el Valor Liquidativo (VL) del 01.08.17 sea igual al 121,74% del VL del 27.07.12 (TAE 4% para participaciones suscritas el 27.07.12 y mantenidas a vencimiento. La TAE de cada partícipe dependerá de cuándo suscriba). Si a 01.08.17 la cartera no permite alcanzar dicha TAE a vencimiento, se dará derecho de separación. Hasta el 27.07.12 y desde 02.08.17, incluidos, invertirá en liquidez, depósitos y repos sobre deuda pública española. El vencimiento medio será inferior a 3 meses. Hasta el 27.07.12, inclusive, se comprará a plazo una cartera de Renta Fija (RF). Entre el 28.07.12 y el 01.08.17, inclusive, invertirá en deuda emitida o avalada por estados UE, CCAA, Entidades locales, cédulas hipotecarias principalmente españolas y liquidez sin descartar, hasta un 25%, en otra RF privada, incluyendo depósitos e instrumentos del mercado monetario. La duración será similar a la del vencimiento de la estrategia. No invertirá en titulizaciones. Las emisiones de RF tendrán al menos calificación BBB- y de emisores UE. Operativa en instrumentos derivados El fondo no ha realizado operaciones en instrumentos derivados en el periodo. Una información más detallada sobre la política de inversión del fondo se puede encontrar en su folleto informativo. Divisa de denominación EUR 2. DATOS ECONÓMICOS 2.1. Datos generales Período actual Período anterior Nº de participaciones Nº de partícipes Beneficios brutos distribuidos por participación (EUR) Inversión mínima (EUR) 6.083.501,23 1.393,00 0,00 6,00 Patrimonio fin de período (miles de euros) Fecha Período del informe 2015 2014 2013 6.356.377,06 1.441,00 0,00 Valor liquidativo fin del período (EUR) 45.268 47.853 51.715 54.226 7,4411 7,5000 7,5071 7,1422 El valor liquidativo y, por tanto, su rentabilidad no recogen el efecto derivado del cargo individual al partícipe de la comisión de gestión sobre resultados. Comisiones aplicadas en el período, sobre patrimonio medio Comisión de gestión % efectivamente cobrado Período s/patrimonio 0,31 Base de cálculo Acumulada s/resultados 0,00 Total 0,31 s/patrimonio 0,94 s/resultados 0,00 Total 0,94 Sistema imputación Patrimonio Comisión de depositario % efectivamente cobrado Período 0,03 Índice de rotación de la cartera (%) Rentabilidad media de la liquidez (% anualizado) Base de cálculo Acumulada 0,07 Patrimonio Período actual Período anterior Año actual Año 2015 0,01 -0,01 0,00 0,00 0,00 0,00 0,00 0,00 Nota: El período se refiere al trimestre o semestre, según sea el caso. En el caso de IIC cuyo valor liquidativo no se determine diariamente, este dato y el de patrimonio se refieren a los últimos disponibles. 2.2. Comportamiento A) Individual Rentabilidad (% sin anualizar) Acumulado Año actual Último Tri. (0) -0,78 Rentabilidad IIC Trimestral Trim. 1 -0,35 Anual Trim. 2 -0,16 Trim. 3 -0,27 2015 -0,12 -0,09 El valor liquidativo y, por tanto, su rentabilidad no recogen el efecto derivado del cargo individual al partícipe de la comisión de gestión sobre resultados. Trimestral actual Rentabilidades extremas (i) Rentabilidad mínima (%) Rentabilidad máxima (%) 2014 2013 5,11 2011 8,44 Último año Últimos 3 años % Fecha % Fecha % Fecha -0,04 0,04 15-07-2016 16-07-2016 -0,09 0,08 11-02-2016 27-06-2016 -1,04 1,28 20-06-2013 10-01-2013 (i) Sólo se informa para las clases con una antigüedad mínima del período solicitado y siempre que no se haya modificado su vocación inversora. Se refiere a las rentabilidades máximas y mínimas entre dos valores liquidativos consecutivos. La periodicidad de cálculo del valor liquidativo es diaria. Recuerde que rentabilidades pasadas no presuponen rentabilidades futuras. Sólo se informa si se ha mantenido una política de inversión homogénea en el período. Medidas de riesgo (%) Volatilidad (ii) de: Valor liquidativo Ibex-35 Letra Tesoro 1 año VaR histórico del valor liquidativo (iii) Acumulado Año actual Último Tri. (0) 0,33 28,65 1,05 2,07 0,20 17,93 1,69 2,07 Trimestral Trim. 1 Anual Trim. 2 0,41 35,15 0,45 2,10 Trim. 3 0,34 30,58 0,46 2,13 2015 0,52 20,47 0,35 2,16 2014 0,90 21,75 0,29 2,16 2013 1,98 18,45 0,38 2,28 2011 4,40 18,86 0,96 2,73 (ii) Volatilidad histórica: Indica el riesgo de un valor en un período, a mayor volatilidad mayor riesgo. A modo comparativo se ofrece la volatilidad de distintas referencias. Sólo se informa de la volatilidad para los períodos con política de inversión homogénea. (iii) VaR histórico del valor liquidativo: Indica lo máximo que se puede perder, con un nivel de confianza del 99% en el plazo de 1 mes, si se repitiese el comportamiento de la IIC de los últimos 5 años. El dato es a finales del período de referencia. Gastos (% s / patrimonio medio) Acumulado Año actual Último Tri. (0) Ratio total de gastos (iv) 1,02 0,34 Trimestral Trim. 1 0,34 Anual Trim. 2 Trim. 3 0,34 2015 0,34 2014 1,36 2013 1,36 1,36 2011 1,28 (iv) Incluye los gastos directos soportados en el periodo de referencia: comisión de gestión sobre patrimonio, comisión de depositario, auditoría, servicios bancarios (salvo gastos de financiación), y resto de gastos de gestión corriente, en términos de porcentaje sobre patrimonio medio del período. En el caso de fondos/compartimentos que invierten más de un 10% de su patrimonio en otras IIC este ratio incluye, de forma adicional al anterior, los gastos soportados indirectamente, derivados de esas inversiones, que incluyen las comisiones de suscripción y reembolso. Este ratio no incluye la comisión de gestion sobre resultados ni los costes de transacción por la compraventa de valores. En el caso de inversiones en IIC que no calculan su ratio de gastos, éste se ha estimado para incorporarlo en el ratio de gastos. Evolución del valor liquidativo. Últimos 5 años Rentabilidad trimestral. Últimos 3 años Último cambio de política de inversión: 01/06/2012 B) Comparativa Durante el periodo de referencia, la rentabilidad media en el periodo de referencia de los fondos gestionados por la Sociedad Gestora se presenta en el cuadro adjunto. Los fondos se agrupan según su vocación inversora. Vocación inversora Patrimonio gestionado* (miles de euros) Monetario a Corto Plazo Monetario Renta Fija Euro Renta Fija Internacional Renta Fija Mixta Euro Renta Fija Mixta Internacional Renta Variable Mixta Euro Renta Variable Mixta Internacional Renta Variable Euro Renta Variable Internacional IIC de Gestión Pasiva (1) Garantizado de Rendimiento Fijo Garantizado de Rendimiento Variable De Garantía Parcial Retorno Absoluto Global Total fondos * Medias. ** Rentabilidad media ponderada por patrimonio medio de cada FI en el período. (1): incluye IIC que replican o reproducen un índice, fondos cotizados (ETF) e IIC con objetivo concreto de rentabilidad no garantizado. 0 130.948 3.707.494 0 14.458 311.585 0 1.399.767 777.824 1.234.513 2.210.187 0 529.064 0 164.504 776.675 11.257.021 Nº de partícipes* 0 4.905 165.557 0 488 32.945 0 58.850 87.483 137.987 64.680 0 18.796 0 38.389 43.652 653.732 Rentabilidad media** 0,00 -0,05 0,15 0,00 1,74 0,83 0,00 0,60 4,33 3,61 0,24 0,00 1,05 0,00 0,00 -1,15 0,86 2.3. Distribución del patrimonio al cierre del período (importes en miles de euros) Fin período actual Distribución del patrimonio (+) INVERSIONES FINANCIERAS Cartera interior Cartera exterior Intereses de la cartera de inversión inversiones dudosas, morosas o en litigio (+) LIQUIDEZ (TESORERIA) (+) RESTO TOTAL PATRIMONIO Fin período anterior % sobre patrimonio Importe 43.768 36.433 0 7.335 0 1.553 -53 45.268 96,68 80,48 0,00 16,20 0,00 3,43 -0,11 100,00 Nota: El período se refiere al trimestre o semestre, según sea el caso. Las inversiones financieras se informan a valor estimado de realización. % sobre patrimonio Importe 97,99 82,66 0,00 15,32 0,00 2,12 -0,11 100,00 46.512 39.239 0 7.273 0 1.009 -55 47.466 2.4. Estado de variación patrimonial % sobre patrimonio medio Variación del período actual PATRIMONIO FIN PERÍODO ANTERIOR (miles de euros) Variación del período anterior 47.466 -4,46 0,00 -0,36 -0,02 1,30 0,00 -1,32 0,00 0,00 0,00 0,00 0,00 0,00 -0,34 -0,31 -0,03 0,00 0,00 0,00 0,00 0,00 0,00 0,00 45.268 (+/-) Suscripciones / reembolsos (neto) (-) Beneficios brutos distribuidos (+/-) Rendimientos netos (+) Rendimientos de gestión (+) Intereses (+)Dividendos (+/-) Resultado en renta fija (realizadas o no) (+/-) Resultados en renta variable (realizadas o no) (+/-) Resultados en depósitos (realizadas o no) (+/-) Resultados en derivados (realizadas o no) (+/-) Resultados en IIC (realizadas o no) (+/-) Otros Resultados (+/-) Otros Rendimientos (-) Gastos repercutidos (-) Comisión de gestión (-) Comisión de depositario (-) Gastos por servicios exteriores (-) Otros gastos de gestión corriente (-) Otros gastos repercutidos (+) Ingresos (+) Comisiones de descuento a favor de la IIC (+) Comisiones retrocedidas (+) Otros ingresos PATRIMONIO FIN PERÍODO ACTUAL (miles de euros) Nota: El período se refiere al trimestre o semestre, según sea el caso. Variación acumulada anual 47.682 -0,29 0,00 -0,16 0,17 1,28 0,00 -1,10 0,00 0,00 0,00 0,00 0,00 0,00 -0,34 -0,31 -0,02 0,00 0,00 0,00 0,00 0,00 0,00 0,00 47.466 % variación respecto fin período anterior 47.853 -4,71 0,00 -0,79 0,23 3,83 0,00 -3,61 0,00 0,00 0,00 0,00 0,00 0,00 -1,02 -0,94 -0,07 0,00 0,00 0,00 0,00 0,00 0,00 0,00 45.268 1.369,01 0,00 109,81 -108,32 -2,20 0,00 14,65 0,00 0,00 0,00 0,00 0,00 0,00 -2,85 -2,83 -2,82 1,10 -16,41 0,00 0,00 0,00 0,00 0,00 3. Inversiones financieras 3.1. Inversiones financieras a valor estimado de realización (en miles de euros) y en porcentaje sobre el patrimonio, al cierre del período. Período actual Descripción de la inversión y emisor BONO ESTADO ESPAÑA 6,07 2017-07-30 BONO ESTADO ESPAÑA 5,80 2017-07-30 BONO ESTADO ESPAÑA 5,74 2017-07-30 BONO ESTADO ESPAÑA 5,83 2017-07-30 BONO ESTADO ESPAÑA 5,50 2017-07-30 Total Deuda Pública Cotizada más de 1 año BONO ESTADO ESPAÑA 6,07 2017-07-30 BONO ESTADO ESPAÑA 5,80 2017-07-30 BONO ESTADO ESPAÑA 5,74 2017-07-30 BONO ESTADO ESPAÑA 5,83 2017-07-30 BONO ESTADO ESPAÑA 5,50 2017-07-30 Total Deuda Publica Cotizada menos de 1 año Total Renta Fija Privada Cotizada más de 1 año Total Renta Fija Privada Cotizada menos de 1 año TOTAL RENTA FIJA COTIZADA TOTAL RENTA FIJA NO COTIZADA TOTAL RF PENDIENTE ADMISIÓN A COTIZACIÓN TOTAL ADQUISICIÓN TEMPORAL DE ACTIVOS TOTAL RENTA FIJA TOTAL RV COTIZADA TOTAL RV NO COTIZADA TOTAL RV PENDIENTE ADMISIÓN A COTIZACIÓN TOTAL RENTA VARIABLE TOTAL IIC TOTAL DEPÓSITOS TOTAL ENTIDADES CAPITAL RIESGO + otros TOTAL INVERSIONES FINANCIERAS INTERIOR Total Deuda Pública Cotizada más de 1 año Total Deuda Publica Cotizada menos de 1 año Total Renta Fija Privada Cotizada más de 1 año Total Renta Fija Privada Cotizada menos de 1 año TOTAL RENTA FIJA COTIZADA TOTAL RENTA FIJA NO COTIZADA TOTAL RF PENDIENTE ADMISIÓN A COTIZACIÓN TOTAL ADQUISICIÓN TEMPORAL DE ACTIVOS TOTAL RENTA FIJA TOTAL RV COTIZADA TOTAL RV NO COTIZADA TOTAL RV PENDIENTE ADMISIÓN A COTIZACIÓN TOTAL RENTA VARIABLE TOTAL IIC Divisa EUR EUR EUR EUR EUR EUR EUR EUR EUR EUR Valor de mercado 0 0 0 0 0 0 2.464 9.950 11.658 4.783 7.579 36.433 0 0 36.433 0 0 0 36.433 0 0 0 0 0 0 0 36.433 0 0 0 0 0 0 0 0 0 0 0 0 0 0 % 0,00 0,00 0,00 0,00 0,00 0,00 5,44 21,98 25,75 10,57 16,74 80,48 0,00 0,00 80,48 0,00 0,00 0,00 80,48 0,00 0,00 0,00 0,00 0,00 0,00 0,00 80,48 0,00 0,00 0,00 0,00 0,00 0,00 0,00 0,00 0,00 0,00 0,00 0,00 0,00 0,00 Período anterior Valor de mercado 2.508 10.119 11.854 4.863 9.895 39.239 0 0 0 0 0 0 0 0 39.239 0 0 0 39.239 0 0 0 0 0 0 0 39.239 0 0 0 0 0 0 0 0 0 0 0 0 0 0 % 5,28 21,32 24,97 10,25 20,85 82,67 0,00 0,00 0,00 0,00 0,00 0,00 0,00 0,00 82,67 0,00 0,00 0,00 82,67 0,00 0,00 0,00 0,00 0,00 0,00 0,00 82,67 0,00 0,00 0,00 0,00 0,00 0,00 0,00 0,00 0,00 0,00 0,00 0,00 0,00 0,00 Período actual Descripción de la inversión y emisor Divisa Valor de mercado TOTAL DEPÓSITOS TOTAL ENTIDADES CAPITAL RIESGO + otros TOTAL INVERSIONES FINANCIERAS EXTERIOR TOTAL INVERSIONES FINANCIERAS 0 0 0 36.433 % Período anterior Valor de mercado 0,00 0,00 0,00 80,48 % 0 0 0 39.239 0,00 0,00 0,00 82,67 Nota: El período se refiere al final del trimestre o semestre, según sea el caso. 3.2. Distribución de las inversiones financieras, al cierre del período: Porcentaje respecto al patrimonio total 3.3. Operativa en derivados. Resumen de las posiciones abiertas al cierre del período (en miles de euros) Subyacente Instrumento Importe nominal comprometido Objetivo de la inversión Al cierre del período no existen posiciones abiertas en derivados o el importe comprometido de cada una de estas posiciones ha sido inferior a 1.000 euros. 4. Hechos relevantes SI NO X a. Suspensión temporal de suscripciones/reembolsos b. Reanudación de suscripciones/reembolsos X c. Reembolso de patrimonio significativo X d. Endeudamiento superior al 5% del patrimonio X e. Sustitución de la sociedad gestora X f. X Sustitución de la entidad depositaria g. Cambio de control de la sociedad gestora X h. Cambio en elementos esenciales del folleto informativo X i. Autorización del proceso de fusión X j. Otros hechos relevantes X 5. Anexo explicativo de hechos relevantes No aplicable. 6. Operaciones vinculadas y otras informaciones SI NO a. Partícipes significativos en el patrimonio del fondo (porcentaje superior al 20%) X b. Modificaciones de escasa relevancia en el Reglamento X c. La gestora y el depositario son del mismo grupo (según artículo 4 de la LMV) X d. Se han realizado operaciones de adquisición y venta de valores en los que el depositario ha actuado como vendedor o comprador, respectivamente X e. Se han adquirido valores o instrumentos financieros emitidos o avalados por alguna entidad del grupo de la gestora o depositario, o alguno de éstos ha actuado como colocador, asegurador, director o asesor, o prestado valores a entidades vinculadas X f. Se han adquirido valores o instrumentos financieros cuya contrapartida ha sido una entidad del grupo de la gestora o depositario, u otra IIC gestionada por la misma gestora u otra gestora del grupo g. Se han percibido ingresos por entidades del grupo de la gestora que tienen como origen comisiones o gastos satisfechos por la IIC h. Otras informaciones u operaciones vinculadas X X X 7. Anexo explicativo sobre operaciones vinculadas y otras informaciones La comisión de depositaria percibida por entidades del grupo ha sido de 11.483,84 euros, lo que supone un 0,03%. Ya informado en el Apartado 2 del presente informe. Nota: El período de las operaciones relacionadas corresponde al del Informe, y los porcentajes se refieren al Patrimonio Medio de la IIC en el periodo de referencia. 8. Información y advertencias a instancia de la CNMV No aplicable. 9. Anexo explicativo del informe periódico Aspectos políticos han tenido en el trimestre casi mayor relevancia que el entorno macroeconómico. La incertidumbre política generada tras el referéndum británico sobre su salida de la UE apenas ha mejorado en el período. Dicha incertidumbre, a nivel global, puede incluso empeorar en los próximos meses (referéndum Italia, elecciones EE.UU., ausencia de gobierno en España). En cambio, a nivel económico, los datos conocidos en el trimestre muestran un entorno de mayor estabilidad a nivel global, aunque con tasas tenues de crecimiento. En este entorno, los bancos centrales apenas han variado su estrategia. La FED sigue buscando el momento idóneo para retomar la senda de subidas de tipos (aunque el nivel teórico de llegada parece muy inferior al existente hace unos meses), mientras que, tanto el BCE como el BOJ, continúan dando pasos en su ya expansiva política monetaria. Los bajos niveles existentes en las tasas de inflación anticipan una continuidad en las citadas políticas monetarias. En cuanto a los mercados financieros, el trimestre se ha caracterizado por un buen comportamiento en los activos de riesgo, tanto en la parte de renta variable como en la parte de renta fija. La citada mayor estabilidad macroeconómica, unida a las comentadas políticas monetarias expansivas, explican en gran medida dicho comportamiento. A nivel de renta variable, todos los índices principales han terminado el trimestre con subidas, especialmente aquellos más castigados en torno al Brexit (S&P 500 +3,31%, Eurostoxx50 +4,80%, Ibex35 +7,55%, Nikkei 225 +5,61%, MSCI Emergentes +8,32%). A nivel de renta fija, también ha habido una clara mejoría en los activos de riesgo: periferia (caída de 28 pb en la rentabilidad del bono a 10 años español) y deuda emergente (mejoría de 31 pb en el diferencial EMBI) principalmente. En cuanto al resto de economías principales, destaca el repunte de TIRes habido en la curva americana. Ello se encuadra en el citado proceso de subida de tipos en el que se encuentra la FED. Por último, a nivel de divisas, la estabilidad ha sido la nota destacada del período. Así, los cruces principales se han movido en un rango relativamente estrecho, cerrando el trimestre con una ligera depreciación del dólar (1,16% y 1,79% frente al euro y yen, respectivamente). La gestión mantenida a lo largo del trimestre se ha centrado en el cumplimiento del objetivo de rentabilidad (no garantizado) establecido en el folleto. En este período, el fondo ha tenido una bajada en el número de partícipes de 48, mientras que la rentabilidad neta ha ascendido al -0,35%, siendo el resultado neto final al cierre del periodo una disminución del patrimonio de 2.198 miles de euros, con lo que el patrimonio asciende a 45.268 miles de euros. En el mismo periodo, la inversión en Letras del Tesoro a un año, según el índice elaborado por AFI, ha tenido una rentabilidad neta del 0,08%. La rentabilidad del fondo ha sido inferior a la de la media de la gestora (0,86%). La diferencia de rentabilidad se explica por la vocación inversora específica del fondo. Los gastos incurridos por el fondo han supuesto un impacto en su rentabilidad de un 0,34%. El nivel de riesgo, medido por la volatilidad, es a cierre del periodo de 0,20% frente al 1,69% de la letra del tesoro a un año. A lo largo del periodo, no se han realizado operaciones con instrumentos derivados. Durante el período, no se han producido cambios en la calidad crediticia de la cartera. Al cierre de periodo el valor liquidativo alcanza el 123,78% del valor liquidativo inicial, superior al valor liquidativo objetivo a vencimiento de la estructura. No obstante, el valor liquidativo convergerá, con el transcurso del tiempo, al previsto en la fecha de vencimiento de la estructura, conforme a lo indicado en su folleto informativo. Perspectivas del mercado: El Fondo mantendrá una política de inversión prudente, centrada en el cumplimiento del objetivo de rentabilidad (no garantizado) establecido en el folleto.