nh hotel group, sa

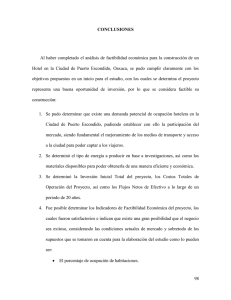

Anuncio