Fondos de Cobertura -‐ Todavía una proposición válida?

Anuncio

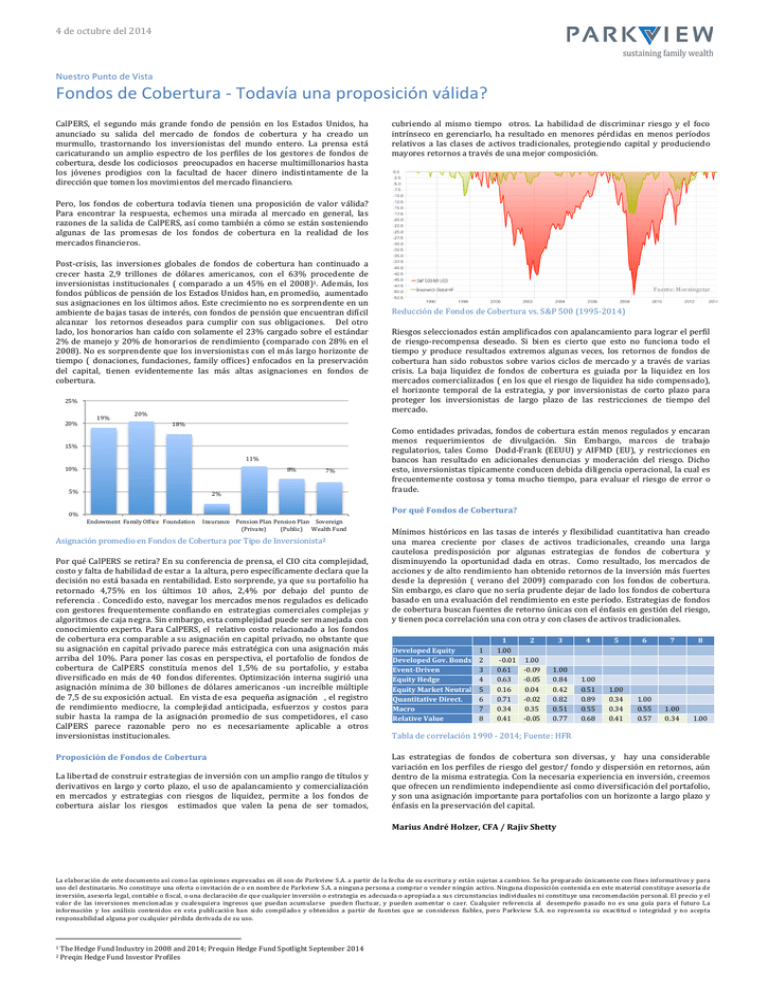

4 de octubre del 2014 Nuestro Punto de Vista Fondos de Cobertura -­‐ Todavía una proposición válida? CalPERS, el segundo más grande fondo de pensión en los Estados Unidos, ha anunciado su salida del mercado de fondos de cobertura y ha creado un murmullo, trastornando los inversionistas del mundo entero. La prensa está caricaturando un amplio espectro de los perfiles de los gestores de fondos de cobertura, desde los codiciosos preocupados en hacerse multimillonarios hasta los jóvenes prodigios con la facultad de hacer dinero indistintamente de la dirección que tomen los movimientos del mercado financiero. cubriendo al mismo tiempo otros. La habilidad de discriminar riesgo y el foco intrínseco en gerenciarlo, ha resultado en menores pérdidas en menos períodos relativos a las clases de activos tradicionales, protegiendo capital y produciendo mayores retornos a través de una mejor composición. Pero, los fondos de cobertura todavía tienen una proposición de valor válida? Para encontrar la respuesta, echemos una mirada al mercado en general, las razones de la salida de CalPERS, así como también a cómo se están sosteniendo algunas de las promesas de los fondos de cobertura en la realidad de los mercados financieros. Post-­‐crisis, las inversiones globales de fondos de cobertura han continuado a crecer hasta 2,9 trillones de dólares americanos, con el 63% procedente de inversionistas institucionales ( comparado a un 45% en el 2008)1. Además, los fondos públicos de pensión de los Estados Unidos han, en promedio, aumentado sus asignaciones en los últimos años. Este crecimiento no es sorprendente en un ambiente de bajas tasas de interés, con fondos de pensión que encuentran difícil alcanzar los retornos deseados para cumplir con sus obligaciones. Del otro lado, los honorarios han caído con solamente el 23% cargado sobre el estándar 2% de manejo y 20% de honorarios de rendimiento (comparado con 28% en el 2008). No es sorprendente que los inversionistas con el más largo horizonte de tiempo ( donaciones, fundaciones, family offices) enfocados en la preservación del capital, tienen evidentemente las más altas asignaciones en fondos de cobertura. 25% 20% 19% 20% 18% 11% 8% 5% 7% 2% Por qué Fondos de Cobertura? 0% Endowment Family Ofgice Foundation Insurance Pension Plan Pension Plan Sovereign (Private) (Public) Wealth Fund Asignación promedio en Fondos de Cobertura por Tipo de Inversionista2 Por qué CalPERS se retira? En su conferencia de prensa, el CIO cita complejidad, costo y falta de habilidad de estar a la altura, pero específicamente declara que la decisión no está basada en rentabilidad. Esto sorprende, ya que su portafolio ha retornado 4,75% en los últimos 10 años, 2,4% por debajo del punto de referencia . Concedido esto, navegar los mercados menos regulados es delicado con gestores frequentemente confiando en estrategias comerciales complejas y algoritmos de caja negra. Sin embargo, esta complejidad puede ser manejada con conocimiento experto. Para CalPERS, el relativo costo relacionado a los fondos de cobertura era comparable a su asignación en capital privado, no obstante que su asignación en capital privado parece más estratégica con una asignación más arriba del 10%. Para poner las cosas en perspectiva, el portafolio de fondos de cobertura de CalPERS constituía menos del 1,5% de su portafolio, y estaba diversificado en más de 40 fondos diferentes. Optimización interna sugirió una asignación mínima de 30 billones de dólares americanos -­‐un increíble múltiple de 7,5 de su exposición actual. En vista de esa pequeña asignación , el registro de rendimiento mediocre, la complejidad anticipada, esfuerzos y costos para subir hasta la rampa de la asignación promedio de sus competidores, el caso CalPERS parece razonable pero no es necesariamente aplicable a otros inversionistas institucionales. Proposición de Fondos de Cobertura La libertad de construir estrategias de inversión con un amplio rango de títulos y derivativos en largo y corto plazo, el uso de apalancamiento y comercialización en mercados y estrategias con riesgos de liquidez, permite a los fondos de cobertura aislar los riesgos estimados que valen la pena de ser tomados, Riesgos seleccionados están amplificados con apalancamiento para lograr el perfil de riesgo-­‐recompensa deseado. Si bien es cierto que esto no funciona todo el tiempo y produce resultados extremos algunas veces, los retornos de fondos de cobertura han sido robustos sobre varios ciclos de mercado y a través de varias crisis. La baja liquidez de fondos de cobertura es guiada por la liquidez en los mercados comercializados ( en los que el riesgo de liquidez ha sido compensado), el horizonte temporal de la estrategia, y por inversionistas de corto plazo para proteger los inversionistas de largo plazo de las restricciones de tiempo del mercado. Como entidades privadas, fondos de cobertura están menos regulados y encaran menos requerimientos de divulgación. Sin Embargo, marcos de trabajo regulatorios, tales Como Dodd-­‐Frank (EEUU) y AIFMD (EU), y restricciones en bancos han resultado en adicionales denuncias y moderación del riesgo. Dicho esto, inversionistas típicamente conducen debida diligencia operacional, la cual es frecuentemente costosa y toma mucho tiempo, para evaluar el riesgo de error o fraude. 15% 10% Fuente: M orningstar Reducción de Fondos de Cobertura vs. S&P 500 (1995-­‐2014) x Mínimos históricos en las tasas de interés y flexibilidad cuantitativa han creado una marea creciente por clases de activos tradicionales, creando una larga cautelosa predisposición por algunas estrategias de fondos de cobertura y disminuyendo la oportunidad dada en otras. Como resultado, los mercados de acciones y de alto rendimiento han obtenido retornos de la inversión más fuertes desde la depresión ( verano del 2009) comparado con los fondos de cobertura. Sin embargo, es claro que no sería prudente dejar de lado los fondos de cobertura basado en una evaluación del rendimiento en este período. Estrategias de fondos de cobertura buscan fuentes de retorno únicas con el énfasis en gestión del riesgo, y tienen poca correlación una con otra y con clases de activos tradicionales. Developed Equity Developed Gov. Bonds Event-­‐Driven Equity Hedge Equity Market Neutral Quantitative Direct. Macro Relative Value 1 2 3 4 5 6 7 8 1 1.00 -­‐0.01 0.61 0.63 0.16 0.71 0.34 0.41 2 1.00 -­‐0.09 -­‐0.05 0.04 -­‐0.02 0.35 -­‐0.05 3 1.00 0.84 0.42 0.82 0.51 0.77 4 1.00 0.51 0.89 0.55 0.68 5 1.00 0.34 0.34 0.41 6 1.00 0.55 0.57 7 1.00 0.34 8 1.00 Tabla de correlación 1990 -­‐ 2014; Fuente: HFR Las estrategias de fondos de cobertura son diversas, y hay una considerable variación en los perfiles de riesgo del gestor/ fondo y dispersión en retornos, aún dentro de la misma estrategia. Con la necesaria experiencia en inversión, creemos que ofrecen un rendimiento independiente así como diversificación del portafolio, y son una asignación importante para portafolios con un horizonte a largo plazo y énfasis en la preservación del capital. Marius André Holzer, CFA / Rajiv Shetty La elaboración de este documento así como las opiniones expresadas en él son de Parkview S.A. a partir de la fecha de su escritura y están sujetas a cambios. Se ha preparado únicamente con fines informativos y para uso del destinatario. No constituye una oferta o invitación de o en nombre de Parkview S.A. a ninguna persona a comprar o vender ningún activo. Ninguna disposición contenida en este m aterial constituye asesoría de inversión, asesoría legal, contable o fiscal, o una declaración de que cualquier inversión o estrategia es adecuada o apropiada a sus circunstancias individuales ni constituye una recomendación personal. El precio y el valor de las inversiones mencionadas y cualesquiera ingresos que puedan acumularse pueden fluctuar, y pueden aumentar o caer. Cualquier referencia al desempeño pasado no es una guía para el futuro La información y los análisis contenidos en esta publicación han sido compilados y obtenidos a partir de fuentes que se consideran fiables, pero Parkview S.A. no representa su exactitud o integridad y no acepta responsabilidad alguna por cualquier pérdida derivada de su uso. 1 The Hedge Fund Industry in 2008 and 2014; Prequin Hedge Fund Spotlight September 2014 2 Preqin Hedge Fund Investor Profiles