Las presiones sobre el peso podrían disminuir después de las

Anuncio

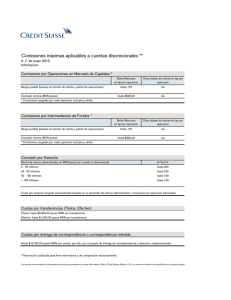

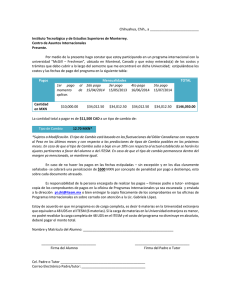

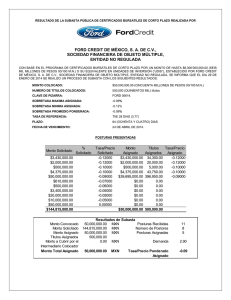

Observatorio Económico México 22 Septiembre 2016 Análisis Macroeconómico Las presiones sobre el peso podrían disminuir después de las elecciones de EE.UU., pero las mayores vulnerabilidades apuntan a que se mantendrá débil Javier Amador / Carlos Serrano Los mercados están tratando al peso mexicano (MXN) como si fuera una piñata En relación con otras divisas de los mercados emergentes (EM), el MXN ha tenido un subdesempeño de alrededor de 17% Desde un punto de vista de corto plazo, los precios del petróleo parecen estar teniendo un papel menos relevante desde principios de abril El mejor desempeño relativo del MXN alcanzó un pico en agosto de 2014: del “Mexican moment” al desplome de los precios del petróleo El peso mexicano empezó a registrar un peor desempeño relativo en el 4T14, que se ha acentuado desde diciembre de 2015 Principalmente tres factores parecen explicar este peor desempeño relativo: i) la reducción de las expectativas de crecimiento de EE.UU.; ii) el debilitamiento de los fundamentales económicos, en particular de los relacionados con las cuentas externas; y iii) el factor Trump Frente a un escenario tan complejo, prevemos que Banxico aumentará en 50pb el diferencial de tasas el 29 de septiembre Los mercados están tratando al peso mexicano (MXN) como si fuera una piñata 1 Unos días antes de que se celebrase la votación sobre el Brexit, Stephen Foley señaló en un artículo del Financial Times que el peso mexicano empezaba a alinearse con la evolución de la libra esterlina debido a que los mercados lo estaban empleando como una cobertura frente al Brexit. El autor explicó que cuando aumentan los riesgos en los mercados emergentes (EM), el MXN "es golpeado". Se le ocurrió una excelente forma de expresar la manera en la que los mercados tratan al MXN: "como a una piñata". Esto es verdad: como divisa 2 altamente líquida , el MXN se emplea para cubrir todo tipo de riesgos (véase la gráfica 3). Aumenta un riesgo relacionado con un mercado emergente y el MXN se debilita normalmente más que la depreciación media de otras divisas de los EM. Cuando hay algo nuevo sobre lo que preocuparse, los mercados adoptan posiciones cortas frente al peso. De hecho, como indica la Gráfica 1, el rendimiento del MXN ha seguido las grandes 1: “No end of reasons to whack Mexican peso” por Stephen Foley. Financial Times, 22 de junio de 2016. 2: El peso mexicano es la divisa más líquida de los ME, con un volumen de cerca de 135.000 millones de dólares estadounidenses al día, 24 horas al día. Observatorio Económico México 22 Septiembre 2016 fluctuaciones de las posiciones netas no comerciales del peso mexicano CME (es decir, especulativas) en 2016 (incluso si no puede explicar cada giro). En otras palabras, las posiciones especulativas frente al MXN parecen haber sido un lastre. Foley resumió brillantemente en una oración el rendimiento hasta ese momento del MXN en el 2016 y su posible destino a corto plazo: "Siempre parece haber alguna otra razón para golpear la piñata". El resultado de este tratamiento de piñata es que el peso es, con diferencia, una de las divisas con peores resultados de los mercados emergentes en 2016 (véase gráfica 2). Dicho esto, el uso del MXN como una cobertura para la mayoría de los riesgos no explica su tendencia a la baja. Como mucho, podría ayudar a explicar sus peores días pero no explica su tendencia debilitante a medio plazo. Para entender la persistente tendencia de depreciación es necesario tener en cuenta los fundamentales macroeconómicos, como explicaremos más adelante en esta nota. Es importante destacar que el tipo de cambio efectivo real está en su nivel más bajo desde 1995 y su tendencia ha seguido de cerca la del tipo de cambio efectivo nominal. Por lo tanto, las conclusiones que sacamos en esta nota también se aplican al tipo de cambio real i.e., la inflación en México se ha mantenido estable a pesar de la depreciación del peso y, por tanto, no ha sido un factor que contribuye a explicar su debilidad y peor desempeño relativo. Siempre que un riesgo aumenta, los mercados aumentan sus posiciones en contra del peso... ...y el peso no parece recuperarse del todo cuando se reducen los riesgos Gráfica 1 Divisas de los mercados emergentes con mejor y peor rendimiento en 2016 (+/- para apreciación/depreciación de las divisas frente al USD, hasta la fecha) Gráfica 2 MXN y Posiciones especulativas netas del peso en el CME (2016, pesos por dólar, escala invertida y número de contratos, miles) 0 17.2 Peso argentino -10 17.6 -20 Peso mexicano Renminbi chino -30 18.0 -40 18.4 -50 Lira turca Peso filipino Florín húngaro -60 18.8 -70 Posiciones especulativas, izq. Fuente: BBVA Research/Bloomberg MXN, der. 13-sep 23-ago 02-ago 12-jul 21-jun 31-may 19-abr 10-may 29-mar 16-feb 08-mar 26-ene 19.2 05-ene -80 Peso colombiano Rand sudafricano Rublo ruso Real brasileño -15 -5 5 15 25 Fuente: BBVA Research/Bloomberg En relación con otras divisas de los mercados emergentes (EM), el MXN ha tenido un sub-desempeño de alrededor de 17% Tal y como muestra la gráfica 2, el MXN es una de las pocas divisas que no ha se ha fortalecido en 2016. Hasta la fecha, el MXN se ha debilitado en torno a 14% frente al dólar (USD), lo que compara desfavorablemente con con el buen rendimiento de otras divisas de los EM. Si tomamos el Índice de JP Morgan de Divisas de Mercados Emergentes, lo volvemos a ponderar tras quitar el MXN (que tiene una ponderación relativa del 11,11% en el índice original) y lo situamos en el 1 de enero de 2016=100, podemos comparar de forma clara y sencilla el rendimiento del MXN con el de otras divisas de los EM a fin de hacernos una idea clara y rápida de Observatorio Económico México 22 Septiembre 2016 las distintas historias de este año: una de fortalecimiento de la mayoría de las divisas de los EM y otra de debilitamiento importante para el MXN (véase la gráfica 3). De hecho, tal y como muestra la gráfica 4, en relación con el mejor rendimiento de otras divisas de EM, el MXN se ha dejado en torno a un 17%. Desplome del MXN frente al fortalecimiento de las divisas de los EM en 2016 El MXN se ha desplomado en 2016 Gráfica 3 Gráfica 4 MXN y otras divisas de los EM* (1 de enero de 2016 =100; + para depreciación frente al USD) Desempeño relativo del MXN frente a otras monedas EM*, 2016 (1 de ene de 2016=1) 118 1.00 114 0.98 0.96 110 0.94 106 0.92 102 0.90 98 0.88 94 0.86 Otras monedas EM MXN Fuente: BBVA Research/Bloomberg *Cálculos propios basados en una nueva ponderación del Índice de JP Morgan de Divisas de Mercados Emergentes tras quitar el MXN. 0.84 0.82 01-ene 15-ene 29-ene 12-feb 26-feb 11-mar 25-mar 08-abr 22-abr 06-may 20-may 03-jun 17-jun 01-jul 15-jul 29-jul 12-ago 26-ago 09-sep 01-ene 15-ene 29-ene 12-feb 26-feb 11-mar 25-mar 08-abr 22-abr 06-may 20-may 03-jun 17-jun 01-jul 15-jul 29-jul 12-ago 26-ago 09-sep 90 Fuente: BBVA Research/Bloomberg * Ratio > 1 / <1 indica mejor / peor desempeño absoluto del MXN y el aumento / disminución señala un mejor / peor desempeño relativo del MXN.. Cálculos propios basados en una nueva ponderación del Índice de JP Morgan de Divisas de Mercados Emergentes tras quitar el MXN. Desde un punto de vista a corto plazo, los precios del petróleo parecen estar teniendo un papel menos relevante desde principios de abril ¿Ha perdido sensibilidad el MXN frente a los cambios en los precios del petróleo? La tendencia a la baja actual del MXN se remonta a octubre de 2014 cuando comenzaron a hundirse los precios del petróleo. Hasta hace poco, cuando bajaban los precios del petróleo, el peso se veía afectado mientras que cuando subían, el peso se recuperaba levemente pero casi siempre menos que otras divisas de los EM sensibles a los cambios en el petróleo tales como el peso colombiano (COP) y el rublo ruso (RUB). No obstante, hay indicios de que los cambios significativos de los precios del petróleo siguen desempeñando un papel importante para el COP y el RUB pero parece que ya no explican ni los principales giros del MXN ni su desempeño relativo desde principios de abril (véase la Gráfica 5). La gráfica 5 muestra que la recuperación de los precios del petróleo alcanzó su máximo el 8 de junio y que, tanto el COP como el RUB, se mantuvieron en una senda positiva durante todo junio y desde entonces parecen seguir el camino de los precios del petróleo. En cambio, las trayectorias del MXN y los precios del petróleo parecen haberse alejado desde principios de abril. Hasta dicho momento, el peso había recuperado todo el valor que había perdido durante 2016. Desde entonces, ha perdido cerca del 14% aún cuando los precios del petróleo han aumentado en torno a 19%. Aunque el MXN siga viéndose afectado por la bajada de los precios del petróleo (e.g., el 13 de septiembre fue un mal día tanto para el MXN como para los precios del petróleo), otros factores parecen estar teniendo ahora un papel más importante. Dicho esto, tal y como abordaremos en los siguientes apartados, es probable que el petróleo continúe siendo un Observatorio Económico México 22 Septiembre 2016 clave para el MXN y resulta esencial para explicar algunos de los cambios que se han producido en la economía mexicana y que explican la debilidad del peso. Precios del petróleo vs. divisas sensibles a estos en 2016 El peor desempeño relativo del MXN comenzó a acentuarse en diciembre de 2015 Gráfica 5 Gráfica 6 MXN, COP y RUB* y precios del WTI* (1 de enero de 2016 = 100: frente al USD, escala invertida y dólares por barril) Desempeño relativo del MXN frente a otras monedas EM*, 2013-2016 (Ene 2013 = 100) Precios petróleo, izq. MXN Fuente: BBVA Research/Bloomberg COP Jul-16 Jan-16 Apr-16 Jul-15 Oct-15 Jan-15 115 01-ene 15-ene 29-ene 12-feb 26-feb 11-mar 25-mar 08-abr 22-abr 06-may 20-may 03-jun 17-jun 01-jul 15-jul 29-jul 12-ago 26-ago 09-sep 60 Apr-15 110 70 Jul-14 105 80 Oct-14 100 90 Jan-14 100 Apr-14 95 110 Jul-13 90 120 Oct-13 130 1.18 1.16 1.14 1.12 1.10 1.08 1.06 1.04 1.02 1.00 0.98 0.96 0.94 0.92 Jan-13 85 Apr-13 140 RUB Fuente: BBVA Research/Bloomberg * Ratio > 1 / <1 indica mejor / peor desempeño absoluto del MXN y el aumento / disminución señala un mejor / peor desempeño relativo del MXN.. Cálculos propios basados en una nueva ponderación del Índice de JP Morgan de Divisas de Mercados Emergentes tras quitar el MXN. El mejor desempeño relativo del MXN alcanzó un pico en agosto de 2014: del “Mexican moment” al desplome de los precios del petróleo ¿Cuándo comenzó el MXN a tener un peor desempeño relativo? A fin de entender mejor qué es lo que está impulsando el sub-desempeño del MXN, es importante establecer la fecha en la que comenzó. Si bien ahora resulta evidente por los apartados anteriores que el peso ha tenido un marcado sub-desempeño en 2016 (véase la Gráfica 4), tenemos que precisar la fecha en la que se empezó a registrar un peor desempeño relativo a fin de hacernos una idea de los principales motores del sub-desempeño y para ver si se justifica a través de algunos acontecimientos y, de ser así, si existe margen de recuperación y qué factores podrían desencadenarla. Tal y como muestra la Gráfica 6, el peso tuvo mejor desempeño relativo entre enero de 2013 y agosto de 2014 fecha en la que éste alcanzó su pico. ¿Qué impulsó estos hechos? Podemos pensar en factores macroeconómicos a nivel global, así como en factores locales. A nivel mundial, las preocupaciones en torno a la economía china estaban afectando a otras divisas de los EM con economías más vinculadas al boom de las materias primas asociado al fuerte ritmo de crecimiento de China. Mientras tanto, el crecimiento estadounidense tenía mejores perspectivas que el crecimiento en otras economías desarrolladas y la economía mexicana es, al fin y al cabo, entre las economías emergentes, la más vinculada a Estados Unidos. A nivel local, México aprobó un conjunto de reformas estructurales que podrían impulsar el crecimiento futuro (al mismo tiempo que se anticipaba que el crecimiento en otras economías emergentes debía ralentizarse). En resumen, los factores globales y locales, alteraron las opiniones del mercado sobre México hasta tal punto que la percepción era que Observatorio Económico México 22 Septiembre 2016 estábamos a punto de presenciar el "Momento mexicano". Tras registrar cifras de entradas de flujos sin precedentes en 2012 (44.000 millones de USD), el apetito de los inversores extranjeros por el mercado de deuda local continuó hasta 2014 (con un total de entradas de 34.000 millones de USD y 27.000 millones de USD en 2013 y 2014, respectivamente). Como era de esperar, el peso tuvo un mejor desempeño en relación a otras divisas de los EM durante ese periodo. Entonces se produjo la gran caída de los precios del petróleo que cambió el panorama del MXN. El peso mexicano empezó a registrar un peor desempeño relativo en el 4T14, que se ha acentuado desde diciembre de 2015 De septiembre de 2014 hasta noviembre de 2015 continuó se mantuvo el mejor desempeño absoluto del MXN (ratio>1 en Gráfica 7) pero durante ese periodo, en términos relativos, su desempeño empezó a empeorar (tendencia descendente en la Gráfica 7), particularmente durante el periodo que abarca de septiembre de 2014 a marzo de 2015 cuando los precios del petróleo del WTI prácticamente se redujeron un 50% (disminuyendo de 91$ a 48$). Tal y como muestra la Gráfica 7, de abril a octubre de 2015, la relativa estabilización de los precios del petróleo parece que permitió que se redujese temporalmente el sub-desempeño del peso. El precio del petróleo cayó de nuevo en diciembre de 2015 y el peso sufrió las consecuencias. En resumen, los precios del petróleo parecen explicar el principal cambio en el sentimiento hacia el peso pero no son un motivo suficiente para explicar todos los cambios en su evolución reciente, en especial aquellos de 2016 que ya se han comentado en el apartado anterior (véase Gráfica 5). Tomando enero de 2013 como punto de partida, el mejor desempeño absoluto del peso comenzó a disminuir en el 4T14 y pasó a ser negativo en mayo de 2016 (véase la Gráfica 8). Esto significa que el MXN comenzó a tener un peor desempeño relativo en el 4T14 (véase la Gráfica 9) y en diciembre de 2015 sufrió una importante caída que parece no haber tocado fondo todavía (véase la Gráfica 10). De las Gráficas 9 y 10, parece claro que el MXN ha registrado un sub-desempeño desde diciembre de 2015. Hasta ahora, parece que el desplome de los precios del petróleo desencadenó el giro en el desempeño relativo del MXN a finales del 2014 pero ¿qué es lo que ha dado lugar a un sub-desempeño tan acentuado desde diciembre de 2015? Los precios del petróleo no son una explicación suficiente. Observatorio Económico México 22 Septiembre 2016 El desplome de los precios del petróleo en el 4T14 parece haber provocado una inflexión en el desempeño relativo del MXN Gráfica 7 Desempeño relativo del MXN frente a otras monedas EM* y WTI, 2013-16 (Ene 2013 = 100 y dólares por barril) Tomando enero de 2013 como punto de partida, el mejor desempeño del peso comenzó a moderarse en el 4T14 y se volvió negativo en mayo de 2016... Gráfica 8 MXN y otras divisas de los EM* (ene 2013=100, + para depreciación frente al USD) MXN frente a otras monedas EM, izq. MXN Precios petróleo, der. jul-16 abr-16 ene-16 jul-15 oct-15 abr-15 jul-16 abr-16 ene-16 jul-15 oct-15 abr-15 ene-15 jul-14 oct-14 abr-14 ene-14 jul-13 oct-13 abr-13 ene-13 30 ene-15 40 jul-14 50 oct-14 60 abr-14 70 ene-14 80 jul-13 90 150 145 140 135 130 125 120 115 110 105 100 95 oct-13 100 abr-13 110 ene-13 1.18 1.16 1.14 1.12 1.10 1.08 1.06 1.04 1.02 1.00 0.98 0.96 0.94 0.92 Otras divisas EM Fuente: BBVA Research/Bloomberg * Ratio > 1 / <1 indica mejor / peor desempeño absoluto del MXN y el aumento / disminución señala un mejor / peor desempeño relativo del MXN.. Cálculos propios basados en una nueva ponderación del Índice de JP Morgan de Divisas de Mercados Emergentes tras quitar el MXN. Fuente: BBVA Research/Bloomberg *Cálculos propios basados en una nueva ponderación del Índice de JP Morgan de Divisas de Mercados Emergentes tras quitar el MXN. ...esto significa que el MXN comenzó a registrar un sub-desempeño en el 4T14... ...que se acentuó a partir de diciembre de 2015 y no parece haber tocado fondo todavía Gráfica 9 Gráfica 10 MXN y otras divisas de los EM* (septiembre de 2014=100, + para depreciación frente al USD) MXN y otras divisas de los EM* (nov de 2015=100, + para depreciación frente al USD) MXN Otras divisas EM Fuente: BBVA Research/Bloomberg *Cálculos propios basados en una nueva ponderación del Índice de JP Morgan de Divisas de Mercados Emergentes tras quitar el MXN. MXN ago-16 jul-16 mar-16 may-16 ene-16 nov-15 sep-15 jul-15 may-15 mar-15 ene-15 nov-14 sep-14 95 jul-16 100 jun-16 105 may-16 110 abr-16 115 mar-16 120 feb-16 125 ene-16 130 dic-15 135 nov-15 115 113 111 109 107 105 103 101 99 97 95 93 91 140 Otras divisas EM Fuente: BBVA Research/Bloomberg *Cálculos propios basados en una nueva ponderación del Índice de JP Morgan de Divisas de Mercados Emergentes tras quitar el MXN. Observatorio Económico México 22 Septiembre 2016 Principalmente tres factores parecen explicar este peor desempeño relativo: i) la reducción de las expectativas de crecimiento de EE.UU.; ii) el debilitamiento de los fundamentales económicos, en particular de los relacionados con las cuentas externas; y iii) el factor Trump i) Reducción en las expectativas de crecimiento de EE.UU. Al parecer, una parte del peor desempeño relativo se puede atribuir a la importante ralentización de la economía estadounidense en los últimos dos años. Tal y como muestra la gráfica 11, si analizamos la media móvil de 3 meses de los datos diarios del Índice de Sorpresas Económicas elaborado por Citigroup, los indicadores de actividad estadounidense se han situado, en general, por debajo de las expectativas. De hecho, el índice ha seguido siendo negativo (sobre una base de una media móvil de 3 meses) la mayor parte del tiempo desde principios de marzo de 2015. Esto parece haber afectado al peso. La economía mexicana está íntimamente ligada al sector industrial estadounidense. La fuerte desaceleración del sector manufacturero estadounidense comenzó en el 4T14, coincidiendo con el momento en el que el MXN comenzó a mostrar un sub-desempeño (véase la Gráfica 12). En conjunto, la caída de la economía estadounidense coincide con la caída significativa del peso (véase la Gráfica 13). No obstante, las gráficas 12 y 13 muestran que antes de agosto (cuando la economía estadounidense parece haber empeorado de nuevo) desde abril a junio de 2016, el MXN parecía no estar acompañando la senda de recuperación de la economía estadounidense. El MXN no se recuperó sino que se debilitó aún más. ¿Existe espacio por recuperar para el MXN? ¡No tan rápido! Hay otros factores en juego. Una parte de los resultados negativos se puede atribuir a la importante ralentización de la economía estadounidense ... Gráfica 11 Índice de Sorpresas Económicas de EE.UU. de Citi (media móvil de tres meses y pesos por dólar, escala invertida) 60 10 11 40 12 ...en concreto del sector industrial, el más vinculado a la economía mexicana Gráfica 12 Índice ISM manufacturero y MXN (índice y pesos por dólar, escala invertida) 12 60 13 58 56 20 13 14 0 14 15 54 16 52 15 Índice Sorpresas Citi, izq. MXN, der. Fuente: BBVA Research/Bloomberg *Una lectura positiva sugiere que las publicaciones económicas, en general, han superado las previsiones. MXN, izq. ISM Manuf., der. Fuente: BBVA Research/Bloomberg * >/< 50 significa expansión/contracción jul-16 abr-16 ene-16 jul-15 oct-15 abr-15 jul-16 abr-16 ene-16 jul-15 oct-15 abr-15 ene-15 jul-14 oct-14 abr-14 ene-14 jul-13 oct-13 abr-13 ene-13 20 ene-15 46 -80 jul-14 19 19 oct-14 48 -60 abr-14 50 18 ene-14 17 18 jul-13 17 oct-13 -40 abr-13 16 ene-13 -20 Observatorio Económico México 22 Septiembre 2016 En conjunto, la caída de la economía estadounidense coincide con el subdesempeño del peso Gráfica 13 La producción de petróleo sigue cayendo Desempeño relativo del MXN frente a otras monedas EM* e Indicador de Actividad Actual de EE.UU. de Goldman Sachs (Ene 2013 = 100 e índice) Producción mexicana de petróleo (millones de barriles al día) Fuente: BBVA Research/Bloomberg * Ratio > 1 / <1 indica mejor / peor desempeño absoluto del MXN y el aumento / disminución señala un mejor / peor desempeño relativo del MXN.. Cálculos propios basados en una nueva ponderación del Índice de JP Morgan de Divisas de Mercados Emergentes tras quitar el MXN. ene-16 ene-15 ene-14 ene-13 ene-12 ene-11 jul-16 abr-16 jul-15 ene-16 GS US CAI, der. ene-10 MXN frente a otras monedas EM oct-15 abr-15 ene-15 jul-14 oct-14 abr-14 ene-14 jul-13 oct-13 abr-13 ene-13 0.0 ene-09 0.5 ene-08 1.0 ene-07 1.5 ene-06 2.0 ene-05 2.5 ene-04 3.0 ene-03 3.5 3.5 3.4 3.3 3.2 3.1 3 2.9 2.8 2.7 2.6 2.5 2.4 2.3 2.2 2.1 ene-02 4.0 ene-01 4.5 ene-00 1.18 1.16 1.14 1.12 1.10 1.08 1.06 1.04 1.02 1.00 0.98 0.96 0.94 0.92 Gráfica 14 Fuente: BBVA Research/Sistema de Información Energética con datos de PEMEX ii) El debilitamiento de los fundamentales económicos, en concreto, los relacionados con la balanza externa. El derrumbe de los precios del petróleo ha influido en las finanzas públicas y en la balanza externa. Con respecto al primer punto, uno puede resumir lo que ha pasado en una frase: la tragedia se produce cuando menos te lo esperas. Se suponía que la reforma energética iba a atraer más inversión al sector del petróleo al cabo de pocos años, que no solo impulsaría la producción de petróleo sino que daría lugar a una tasa de crecimiento potencial más alta de la economía mexicana. Si bien es probable que la reforma aporte finalmente algunos de los beneficios esperados a la economía mexicana, sobrevino la tragedia y las finanzas públicas sufrieron un duro golpe por la combinación de bajos precios de petróleo y un descenso de la producción de petróleo (véase la Gráfica 14). Dicho esto, en nuestra opinión el gobierno debería haber adoptado un enfoque más conservador con respecto a las finanzas públicas. Durante los últimos años, las previsiones de crecimiento económico se han sesgado de alguna manera del lado optimista. Como resultado, el ratio de deuda/PIB ha aumentado en torno a un 10% del PIB en los últimos tres años (de 2012 a 2015) como resultado de la combinación de descenso de la producción del petróleo, precios del petróleo más bajos y un crecimiento económico más bajo de lo esperado (véase la Gráfica 15). En el lado positivo, el gobierno tiene perspectivas de alcanzar un superávit primario para 2017 (véase la Gráfica 16). Es esencial alcanzar ese objetivo. En conjunto, si bien el ratio deuda/PIB sigue siendo relativamente bajo, ha aumentado recientemente y el panorama de las finanzas públicas sigue pareciendo difícil en un contexto de poco crecimiento, descenso de la producción de petróleo (el gobierno espera que la producción caiga aún más hasta los 1.9 millones de barriles al día en 2017) y probablemente los precios del petróleo sigan siendo bajos durante más tiempo del previsto anteriormente. Observatorio Económico México 22 Septiembre 2016 El ratio deuda/PIB ha aumentado en torno al 10% del PIB en los últimos tres años Gráfica 15 Ratio deuda/PIB observada y estimada por la SHCP* (*RFSP) El objetivo del gobierno de lograr un 0.4% del superávit primario del PIB debería ayudar a estabilizar el ratio deuda/PIB Gráfica 16 Saldo balance primario (% del PIB) 3.0 52 50 48 46 44 42 40 38 36 2.5 2.5 2.2 2.2 2.2 1.9 2.0 2.2 2.1 1.8 1.5 1.5 1.0 0.4 0.5 2017e 2015 2016e 2014 2013 2012 2011 2010 2009 2008 2007 2006 2005 2004 2022 2021 2020 2019 Fuente: BBVA Research/SHCP *Requerimientos Financieros del Sector Público -0.6 -1.1 -1.2 -1.5 2003 Sep-16 -0.9 2002 Observado Sep-15 -0.4 -0.6-0.6 -1.0 2001 Sep-14 -0.1 -0.5 2000 Sep-13 2018 2017 2016 2015 2014 2013 2012 0.0 Fuente: BBVA Research/SHCP En lo que respecta a la balanza externa, los mismos factores que afectan a las finanzas públicas junto con una débil demanda externa han dado lugar a un aumento del déficit por cuenta corriente (véase la Gráfica 17). Las consecuencias de la caída de los precios del petróleo conllevan un cambio importante para la balanza externa de México, al menos hasta que la producción de petróleo empiece a mostrar la influencia positiva de la reforma energética, que es no es probable que se produzca a corto plazo. De hecho, el balance del petróleo de México arroja un déficit desde el 4T14 y es probable que siga siendo deficitario en 2017, sobre todo, teniendo en cuenta la previsión del gobierno de una caída adicional de 200 mil barriles al día en la producción de petróleo y el cambio correspondiente de -98 mil barriles al día en las exportaciones de petróleo. El panorama a corto plazo es sin duda difícil. El financiamiento del déficit por cuenta corriente se ha vuelto más difícil y esto ha sido un lastre para el MXN (véase gráfico 18). En 2013 este déficit era fácilmente financiado por la IED neta; mientras ahora solo se financia el 69% por esta fuente. Estos cambios apuntan a que continuaran los retos en la balanza por cuenta corriente, al menos hasta 2017, lo que limita cualquier posible alza del MXN en ese periodo de tiempo. Además, los flujos de portafolio han dejado de entrar (véase la Gráfica 19) y es probable que el contexto para atraer flujos adicionales siga siendo difícil en el futuro inmediato. Dicho esto, el tercer factor podría impulsar el peso hacia finales de año las probabilidades actuales (implícitas en las encuestas de intención de voto de las elecciones en EE.UU. y calculadas por Fivethirtyeight) se concretan el día de las elecciones (8 de noviembre) y Hillary Clinton termina siendo electa. Observatorio Económico México 22 Septiembre 2016 ...y su financiación resulta más difícil El déficit por cuenta corriente actual ha aumentado... Gráfica 17 Balanza por cuenta corriente (Suma cuatro trimestres, miles de millones de USD) Gráfica 18 Balanza de pagos básica y Desempeño relativo del MXN frente a otras monedas EM* (Suma simple cuatro trimestres de la cuenta corriente, FDI neto y flujos de portafolio y ene 2013=100) -20 60 1.14 -22 50 1.10 40 1.06 30 1.02 20 0.98 10 0.94 0 0.90 -24 -26 -28 Fuente: BBVA Research/Banxico jun-16 sep-16 dic-15 mar-16 jun-15 sep-15 dic-14 mar-15 jun-14 sep-14 dic-13 BdP, izq. mar-14 jun-13 mar-13 may-13 jul-13 sep-13 nov-13 ene-14 mar-14 may-14 jul-14 sep-14 nov-14 ene-15 mar-15 may-15 jul-15 sep-15 nov-15 ene-16 mar-16 may-16 -34 sep-13 -32 mar-13 -30 MXN frente a otras monedas EM, der. Fuente: BBVA Research/Bloomberg y Banxico * Ratio > 1 / <1 indica mejor / peor desempeño absoluto del MXN y el aumento / disminución señala un mejor / peor desempeño relativo del MXN.. Cálculos propios basados en una nueva ponderación del Índice de JP Morgan de Divisas de Mercados Emergentes tras quitar el MXN. iii) El factor Trump. El tercer factor que parece estar afectando al MXN es la posibilidad de que Trump llegue a la presidencia. Hillary Clinton todavía supera a Trump en las encuestas de opinión, pero su ventaja se ha reducido al mínimo (véase la Gráfica 20). Por si el contexto del MXN no fuese ya lo suficientemente difícil, las posibles implicaciones negativas para México de una presidencia de Trump parecen ser un factor adicional que contribuye a la debilidad y al peor desempeño relativo del MXN. Si bien no está claro que Trump lleve a la práctica todo lo que ha dicho, las posibles consecuencias no son menores y parece que los mercados han tomado nota. ¿Qué pasará si Trump sale elegido? Por un lado, ha insistido en construir un muro en la frontera con México y ha declarado que México pagará por su construcción, alegando que si México se niega a hacerlo, impondrá tasas en las remesas enviadas a México (que son claves para evitar un mayor aumento del déficit por cuenta corriente). Por otro lado, aunque el presidente de EE.UU. no puede renegociar el TLC por si mismo (es una prerrogativa del Congreso), si puede abandonar el tratado. Parece que nunca ha habido tanto en juego para México en las elecciones estadounidenses. Teniendo en cuenta lo anterior, no sorprende que el peso parezca comportarse mejor cuando se amplía el liderazgo de Hillary Clinton y parezca debilitarse sensiblemente cuando Trump se acerca a Clinton (véase la Gráfica 21). Asimismo, es razonable pensar que el MXN se empleará cada vez más como un instrumento de cobertura frente a una posible victoria de Trump, a medida que se acerque el día de las elecciones. Por tanto, una victoria de Clinton el 8 de noviembre podría calmar las presiones sobre el peso e impulsar su valor a finales de año. No obstante y aunque el resultado podría reducir las presiones sobre el peso, una vez que ese riesgo desaparezca, la realidad seguirá estando ahí y el difícil contexto de un mayor déficit por cuenta corriente y un posible aumento de las dificultades para financiarlo podrían seguir pesando en el desempeño del MXN en 2017. Por lo tanto, una inflexión significativa y permanente Observatorio Económico México 22 Septiembre 2016 del sub-desempeño del MXN se antoja difícil. De hecho, anticipamos que el sub-desempeño del MXN se mantendrá por lo menos un año más. Con el tiempo, suponiendo que Clinton gana las elecciones, el peso se puede apreciar si: i) el gobierno lleva a cabo con éxito una senda de consolidación fiscal y acelera sus acciones para reducir las dificultades financieras de PEMEX; y ii) si el sector manufacturero de EE.UU. se recupera, e impulsa las exportaciones mexicanas. Estos factores podrían contribuir a una reducción del déficit en cuenta corriente. La participación extranjera en la deuda en moneda local ha disminuido en 2016 Gráfica 19 Cambio neto en la tenencia de extranjeros de deuda en moneda local (CETES + Mbonos, cifras acumuladas por año, USD) 35,000 20,000 15,000 10,000 5,000 0 -5,000 -7,727 2015 Fuente: BBVA Research/Banxico Dic Nov Oct Ago Sept Jul Jun Abr May Feb Mar Ene -15,000 2014 Promedio de intención de voto elección EE.UU. (2016, Preferencias, Clinton – Trump*) 01-ene 15-ene 29-ene 12-feb 26-feb 11-mar 25-mar 08-abr 22-abr 06-may 20-may 03-jun 17-jun 01-jul 15-jul 29-jul 12-ago 26-ago 09-sep 25,000 2013 Gráfica 20 12 11 10 9 8 7 6 5 4 3 2 1 0 -1 30,000 -10,000 Hillary Clinton supera a Trump en las encuestas de opinión a pesar de que su ventaja se ha reducido al mínimo 2016 Fuente: BBVA Research/Real Clear Politics * Un número positivo implica una ventaja de Clinton mientras que una tendencia al alza / tendencia a la baja implica una mayor / menor ventaja de Clinton Observatorio Económico México 22 Septiembre 2016 El peso se comporta mejor cuando se amplía el liderazgo de Clinton y se debilita sensiblemente cuando Trump se acerca a Clinton Gráfica 21 Promedio de intención de voto elección EE.UU.y MXN (2016, Preferencias, Clinton – Trump*y pesos por dólar, escala invertida) 12 11 10 9 8 7 6 5 4 3 2 1 0 -1 El carry-trade ajustado por riesgo sigue siendo bajo en términos absolutos y relativos Gráfica 22 Carry-trade ajustado por riesgo de las tasas de corto plazo (Ajustado para la volatilidad del tipo de cambio) 17.0 1.2 17.5 1.0 18.0 18.5 0.8 0.6 0.4 19.0 0.2 19.5 MXN COP CLP INR 26-ago 29-jul 12-ago 15-jul 01-jul 17-jun 03-jun 20-may 22-abr RUB 06-may 08-abr 25-mar 26-feb BRL 11-mar 12-feb 29-ene 15-ene 09-sep 29-jul 19-ago 08-jul 17-jun 27-may 15-abr 06-may 25-mar 12-feb 04-mar 22-ene 01-ene Clinton - Trump 01-ene 0.0 20.0 TRY MXN, rhs Fuente: BBVA Research/Real Clear Politics y Bloomberg * Un número positivo implica una ventaja de Clinton mientras que una tendencia al alza / tendencia a la baja implica una mayor / menor ventaja de Clinton Fuente: BBVA Research/Bloomberg Frente a un escenario tan complejo, prevemos que Banxico aumentará en 50pb el diferencial de tasas el 29 de septiembre Frente a un escenario tan complejo, es probable que la flexibilidad de la política monetaria siga siendo baja en un futuro próximo Antes de la significativa depreciación adicional del MXN vista en las últimas dos semanas, nuestra idea era que Banxico cuando menos aumentaría la tasa para evitar una reducción del diferencial frente a EE.UU. La posibilidad de una reducción de este diferencial estaba fuera de discusión. Si bien es cierto que tasas ligeramente mayores difícilmente serán suficientes para atraer flujos de extranjeros a CETES y/o MBonos (considerando que los extranjeros ya tienen una elevada participación en el mercado y que dada la correlación de las tasas de largo plazo mexicanas con sus similares de EE.UU., el ciclo alcista de tasas hacia delante podría implicar mayores tasas de largo plazo en comparación con las que prevalecen ahora), Banxico no puede arriesgarse a la eventualidad de importantes salidas de extranjeros del mercado de bonos en un contexto en el el que el carry-trade ajustado por riesgo sigue siendo bajo en términos absolutos y relativos (véase gráfico 24). En nuestra opinión, este riesgo se ha incrementado aún más durante las últimas dos semanas. Por lo tanto, estamos cambiando nuestra expectativa de política monetaria para la próxima reunión. Ahora esperamos que Banxico ampliará el diferencial de tasas en 50 puntos base (pb) en su decisión de política monetaria del 29 de septiembre. Esperamos esta decisión a pesar de que no anticipamos presiones inflacionarias (si bien los riesgos alcistas se han intensificado con la depreciación adicional del peso y el menor margen que ahora tienen las empresas para seguir absorbiendo con menores márgenes los mayores costos asociados a un mayor tipo de cambio), de que nuestra expectativa es que el crecimiento económico continúe débil, y teniendo en cuenta que desde la Observatorio Económico México 22 Septiembre 2016 perspectiva del déficit en cuenta corriente, una depreciación real del peso puede ser deseable para impulsar una disminución de las importaciones. Sin embargo, el riesgo de salidas abruptas de flujos de extranjeros puede traducirse en ajustes desordenados en la balanza de pagos y creemos que este riesgo pesa más que todas las demás consideraciones. Además, el factor principal detrás del aumento adicional en las presiones observadas en las últimas dos semanas parece estar relacionado con las elecciones en Estados Unidos y Banxico no volverá a reunirse antes de las elecciones de Estados Unidos: su siguiente reunión se llevará a cabo el 17 de noviembre. Aviso legal Este documento ha sido preparado por BBVA Research del Banco Bilbao Vizcaya Argentaria, S.A. (BBVA) y por BBVA Bancomer. S.A., Institución de Banca Múltiple, Grupo Financiero BBVA Bancomer, por su propia cuenta y se suministra sólo con fines informativos. Las opiniones, estimaciones, predicciones y recomendaciones que se expresan en este documento se refieren a la fecha que aparece en el mismo, por lo que pueden sufrir cambios como consecuencia de la fluctuación de los mercados. Las opiniones, estimaciones, predicciones y recomendaciones contenidas en este documento se basan en información que ha sido obtenida de fuentes estimadas como fidedignas. No obstante, BBVA Bancomer no ha comprobado dicha información y, por tanto, no se concede ninguna garantía, ni explicita ni implícita, sobre su exactitud, integridad o corrección. El presente documento no constituye una oferta ni una invitación o incitación para la suscripción o compra de valores.