CAPÍTULO III ANÁLISIS DE INVERSIONES GANADERAS

Anuncio

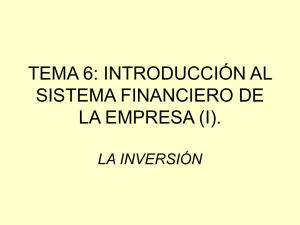

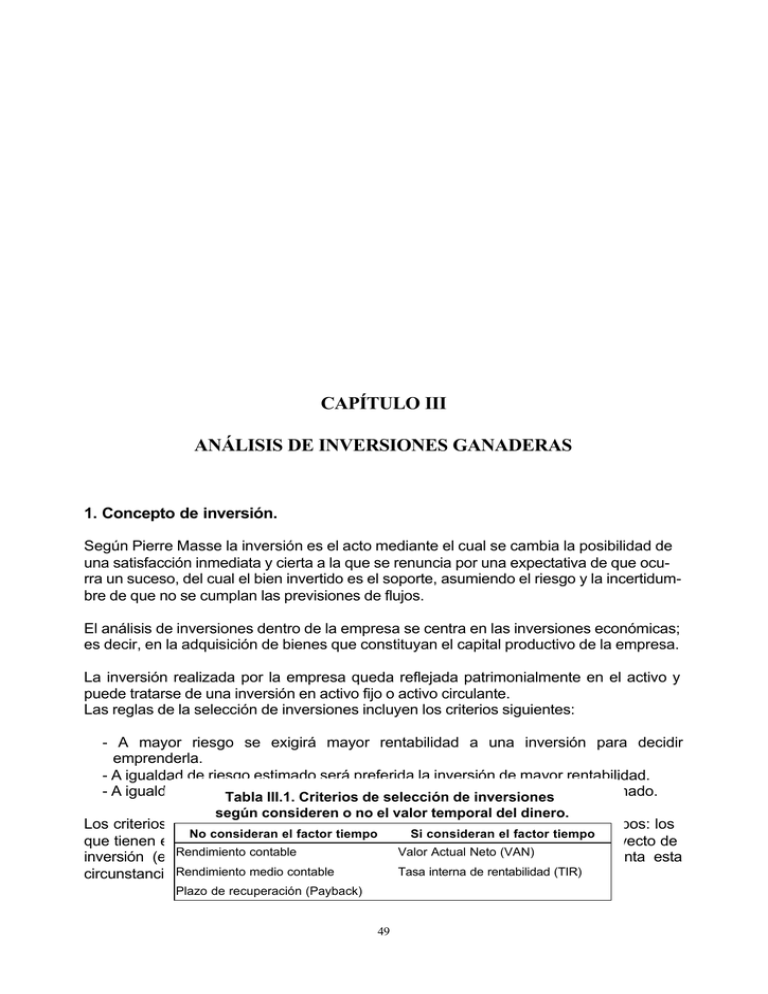

CAPÍTULO III ANÁLISIS DE INVERSIONES GANADERAS 1. Concepto de inversión. Según Pierre Masse la inversión es el acto mediante el cual se cambia la posibilidad de una satisfacción inmediata y cierta a la que se renuncia por una expectativa de que ocurra un suceso, del cual el bien invertido es el soporte, asumiendo el riesgo y la incertidumbre de que no se cumplan las previsiones de flujos. El análisis de inversiones dentro de la empresa se centra en las inversiones económicas; es decir, en la adquisición de bienes que constituyan el capital productivo de la empresa. La inversión realizada por la empresa queda reflejada patrimonialmente en el activo y puede tratarse de una inversión en activo fijo o activo circulante. Las reglas de la selección de inversiones incluyen los criterios siguientes: - A mayor riesgo se exigirá mayor rentabilidad a una inversión para decidir emprenderla. - A igualdad de riesgo estimado será preferida la inversión de mayor rentabilidad. - A igualdad de rentabilidad preferida la inversión menor riesgo estimado. Tabla III.1.será Criterios de selección decon inversiones según consideren o no el valor temporal del dinero. Los criterios de valoración de inversiones pueden dividirse en dos grandes grupos: los No consideran el factor tiempo Si consideran el factor tiempo que tienen en cuenta la cronología de los pagos y cobros originados por el proyecto de Valorotros Actualque Neto no (VAN) inversión (el Rendimiento transcurso contable del tiempo) y aquellos tienen en cuenta esta Rendimiento medio contable Tasa interna de rentabilidad (TIR) circunstancia. Plazo de recuperación (Payback) 49 2. Criterios de análisis de inversiones independientes del tiempo. - Tasa de la rentabilidad simple. Se define como el porcentaje que representa el beneficio neto actual sobre la inversión total. r= Beneficio neto anual Inversión total - Criterio de la tasa de rendimiento contable. r= Beneficio neto anual Inversión Media Siendo la inversión media: Inversión media = (Valor inicial de la inversión +Valor residual)/2 Supuesto un sistema de amortización lineal. Al comparar dos proyectos se supone con este método que los beneficios permanecen constantes en el tiempo, lo que se intenta corregir calculando un valor medio del Beneficio neto, como media aritmética de los beneficios netos de la vida del proyecto. Cuando los beneficios previstos son constantes el beneficio medio coincide con el beneficio anual estimado. Igualmente a la inversión total se le deducen las dotaciones a las amortizaciones, calculándose el rendimiento medio respecto del capital pendiente de amortización. - Criterio de la tasa de rendimiento contable medio. Es otra variación del criterio del rendimiento contable, ya que incorpora el horizonte temporal el proyecto. Se obtiene dividiendo el rendimiento contable entre el número de años que dura la inversión. - Plazo de recuperación (pay-back., pay-cash y pay-off). Es el periodo temporal que se tarda en recuperar el desembolso originado por el proyecto de inversión. Es el resultado de dividir la inversión total por los beneficios anuales. En el caso de que estos sean constantes es la inversa de la rentabilidad simple. A igualdad de riesgo, las mejores inversiones serán aquéllas que presenten un plazo de recuperación menor. En el caso de que los flujos de fondos sean constantes. 50 Plazo de recuperación = C0 C Si los flujos no son constantes, se determina el pay-back acumulando los sucesivos flujos anuales hasta que su suma sea igual a la inversión. Este método no considera los flujos existentes una vez cubierta la inversión inicial. También se utilizan otros métodos, aunque en menor medida: - Criterio del ratio coste-beneficio. n Σ Ct r= t=1 C0 - Flujo neto de caja total por unidad monetaria comprometida. r= Q 1 + Q 2 + ... + Q n Suma de Cobros = A 0 + A 1 + ... + Ak Suma de Pagos - Flujo neto de caja medio anual por unidad monetaria comprometida. r= Q 1 + Q 2 + ... + Qn n A 0 + A 1 + ... + A k = Suma de Cobros Suma de Pagos 3. Criterios de análisis de inversiones en función del tiempo. Toda inversión está formada por una sucesión de capitales que se hacen efectivos en distintos momentos del tiempo, por lo que no se pueden sumar. Por ejemplo con 1.000 u.m.. de hace cinco años se podían comprar más cosas que con 1.000 u.m.. y con este dinero se comprarán más cosas que con 1.000 u.m.. de dentro de cinco años. El dinero va perdiendo valor a lo largo del tiempo y esa pérdida debe reflejarse en el análisis de proyectos de inversión a largo plazo, ya sea llevando el dinero al año cero (actualización), o al año final (capitalización) tal y como se explica en el capítulo dedicado a las herramientas financieras básicas. Los métodos que consideran el transcurso del tiempo son: - Valor actual neto (VAN). VAN = −C0 + n C1 C2 Ct Cn + + ... + = n t (1 + k ) (1 + k )2 (1 + k ) t=0 (1 + k ) Σ 51 Es una cantidad monetaria, que refleja la diferencia entre el valor actual de los cobros menos el valor actualizado de los pagos; es decir, es el valor de todos los flujos de caja esperados referido a un mismo momento del tiempo. En términos generales se puede interpretar el VAN del modo siguiente: VAN > 0 => Que la empresa genera beneficio VAN = 0 => No hay beneficio ni pérdidas, aunque se pierde el tiempo VAN < 0 => hay pérdidas en la empresa, además de perder el tiempo. Se deberá rechazar cualquier inversión cuyo VAN sea negativo ya que descapitaliza la empresa. Entre varios proyectos se elegirá aquel que tenga el VAN positivo sea superior. La tasa de descuentoaplicable puede ser constante en el tiempo o variable y es función del tipo de interés del mercado, el riesgo del sector, así como el del negocio. a) El tipo de interés de mercadose considera un vínculo entre el presente y el futuro, constituyendo una base de comparación fundamental. Si utilizando el tipo de interés de mercado el VAN es negativo significa que ese proyecto de inversión no es capaz de hacer frente al coste de su financiación; es decir, al coste del capital. La actualización utilizada no es más que un convenio con el que no todos los inversores están de acuerdo. Otra forma de calcular esta parte del tipo de descuento a aplicar o el coste del capital sería el tipo de mercado de activos seguros (bonos o letras del Tesoro). Este epígrafe por lo tanto incorpora el coste de oportunidad, ya que sería el interés ofrecido a mínimo riesgo. b) Factor de riesgo del sector. Los sectores pecuarios se ven sometidos a oscilaciones cíclicas, fruto del juego de la oferta y la demanda, siendo distinto el riesgo del sector porcino intensivo, frente al del sector ovino. En el mundo ganadero se suele escuchar como reflejo comparando el riesgo del sector porcino frente al ovino: "En el porcino te haces rico o te arruinas; en tanto que en el ovino nunca te harás rico, pero nunca saldrás de la miseria". Este dicho popular indica que es mayor la incertidumbre del sector porcino y en consecuencia ha de ser mayor el beneficio exigido. c) Factor de riesgo del negocio. En cada producción pecuaria se asume un riesgo biológico fruto del factor animal, más un riesgo productivo imputable al manejo del sistema, desde el punto de vista reproductivo, sanitario, nutricional, etc. Asimismo se clasifican según sea el riesgo imputable: - A la misma producción pecuaria:Se asume distinto riesgo dentro de un mismo negocio, caso del tambo A, integrado por vacas de quinta lactación frente a un tambo B, con terneras preñadas. - A distinta producción pecuaria:El riesgo es diferente según del sistema productivo objeto de análisis. Así es distinto el riesgo del negocio existente entre la producción bovina extensiva (vaca retinta), frente a la helicícola intensiva (Aspersa máxima). Es obvio que el segundo sistema hay un mayor desconocimiento biológico, patológico, zootécnico, etc y en consecuencia el negocio asume un mayor riesgo. - La tasa interna de rentabilidadT.I.R. 52 La tasa de rendimiento interno, tasa interna de rentabilidad o tasa de retorno "r" es el tipo de actualización que iguala a 0 el VAN. En el caso de que los flujos generados por el proyecto sean constantes: si n → ∞, entonces r = C3 C0 Sin embargo en la mayoría de los casos los flujos generados son diferentes cada año, si el proyecto de inversión es en un periodo corto de tiempo, por ejemplo de dos años, también sería sencillo resolver la siguiente igualdad: VAN = −C0 + C0 = C1 C2 + =0 (1 + r) (1 + r)2 C1 • (1 + r) + C 2 C0 = ; ; (1 + r) 2 C1 C2 + (1 + r) (1 + r) 2 C 0 • (1 + r) 2 − C 1 • (1 + r) − C 2 = 0 Con lo que fácilmente se puede calcular el valor de "r". Pero si el proyecto de inversión se lleva a cabo en un periodo largo de tiempo el cálculo de la TIR se realiza por interpolación. Para saber si un proyecto de inversión es conveniente o no, se deberá comparar la tasa interna de rendimiento (T.I.R.) del proyecto con el tipo de interés vigente en el mercado. Si la diferencia es positiva se puede llevar a cabo el proyecto (siempre que se tenga en cuenta el factor riesgo). Si la diferencia es negativa significa que con los flujos generados no se puede hacer frente ni siquiera al coste del capital (al pago de los intereses por el uso de unos recursos financieros que se han tomado prestados). En caso de elegir un proyecto entre varias alternativas, se escogerá aquel que tenga la mayor diferencia positiva. - Ejemplo 1 Con los datos siguientes seleccionar la inversión más conveniente según la T.I.R. Si el tipo de interés de mercado es del 10 % ¿qué inversión se seleccionará?. PROYECTO A PROYECTO B PROYECTO C PROYECTO D INVERSIÓN FLUJO DE INVERSIÓN FLUJO DE INVERSIÓN FLUJO DE INVERSIÓN FLUJO DE FONDOS FONDOS FONDOS FONDOS Año 0 1.000 2.000 1.200 675 Año 1 500 200 -200 300 Año 2 500 400 600 300 Año 3 400 600 1.000 400 Solución: T.I.R. TIPO DE DESCUENTO 53 T.I.R. - TIPO DE DESCUENTO SELECCIÓN PROYECTO A 19,7% 10% 9,7% 2 PROYECTO B -19,76% 10% NO NO PROYECTO C 5,54% 10% -4,46% NO PROYECTO D 21,33% 10% 11, 33% 1 PROYECTO A VAN = −1.000 + 500 + 500 + 400 = 0 (1 + r) (1 + r) 2 (1 + r) 3 12 Interpolando: 10 10,61 0 - 4,63 10,62 8 6 19% r% 4 20% 2 10, 61 10, 61 + 4, 63 = 0 0, 70 -2 -4 r = 19 + 0, 70 = 19, 70 -6 -4,63 19% 20% PROYECTO B VAN = −2.000 + 200 + 400 + 600 = 0 (1 + r) (1 + r) 2 (1 + r) 3 50 Interpolando: 40 46,88 0 r% 46, 88 46, 88 + 14, 42 - 14,42 -20% 30 20 -19% = 46,88 10 0, 24 0 r = −19 + 0, 24 = −19, 24 -10 -20 -14,42 -20% -19% PROYECTO C VAN = −1.200 + −200 + 600 + 1000 = 0 (1 + r) (1 + r) 2 (1 + r) 3 20 17,58 15 Interpolando: 17,58 5% 10 0 - 15,06 r% 17, 58 17, 58 + 15, 06 5 0 4 -5 6% = 0, 54 3,63 2 -10 -15 0 -20 -2 r = 5 + 0, 54 = 5, 54 -15,06 5% 6% -4 -6 PROYECTO D -8 54 -7,26 21% 22% VAN = −675 + 300 + 300 + 400 = 0 (1 + r) (1 + r) 2 (1 + r) 3 Interpolando: 3,63 21% 3, 63 0 - 7,26 r% 22% 3, 63 + 7, 26 = 0, 33 r = 21 + 0, 33 = 21, 33 El método de la tasa de rendimiento interno presenta dos importantes limitaciones: 1. Una inversión con TIR de 25% en dos años sería preferible a otra inversión que generara una tasa del 20% en, por ejemplo, 10 años, lo cual sería discutible. 2. Puesto que la TIR lo que en realidad resuelve es una ecuación de grado n, habría n soluciones posibles a la igualdad. Las raíces negativas directamente se descartan, pero pueden existir varias raíces positivas como alternativas de solución. - Ejemplo 2 Con los datos siguientes decidir cual es la inversión más conveniente sabiendo que el coste de capital es del 10%. PROYECTO A PROYECTO B PROYECTO C PROYECTO D INVERSIÓN FLUJO DE INVERSIÓN FLUJO DE INVERSIÓN FLUJO DE INVERSIÓN FLUJO DE FONDOS FONDOS FONDOS FONDOS Año 0 2.000 1.900 1.750 1.500 Año 1 2.300 0 150 200 Año 2 0 0 300 500 Año 3 0 2.400 450 700 Año 4 0 0 600 1.000 Solución: T.I.R. T.I.R. - COSTE DE CAPITAL SELECCIÓN PROYECTO A 15% 5% 2 PROYECTO B 9% -1% NO PROYECTO C negativa --- NO PROYECTO D 17% 7% 1 En la actualidad con el uso del ordenador personal y las hojas de cálculo, es mas sencilla la determinación de la TIR, ya que se puede efectuar por tanteo, dando distintos valores a la tasa de descuenta, hasta hacer el VAN nulo, o simplemente usando la función VAN y TIR. 55 - Interpretación del VAN y la TIR. El valor actual neto de una inversión y la tasa interna de rentabilidad de un negocio son valores que ayudan a tomar decisiones sobre la idoneidad o no de una inversión pecuaria, interpretándose el VAN y la TIR del siguiente modo: Son inversamente proporcionales el VAN y la tasa de descuento utilizada, es decir que a medida que se incrementa la tasa de descuento el VAN va disminuyendo, tal y como se observa en el gráfico. No obstante ante la existencia de dos proyectos alternativos A y B cada uno presenta una evolución distinta frente al incremento de la tasa de descuento. VAN Proyecto B A VAN 2 VAN 1 2 4 6 8 10 12 14 i (Tasa de descuento) Figura 3.1. Determinación del VAN Ante una tasa de descuento del 4% el VAN del proyecto B es superior al de A, B => VAN 2 > VAN 1 ; A medida que se incrementa la tasa de descuento la situación del VAN se invierte, de modo que para valores de i superiores al 6% VAN1 > VAN2 . Si en ambos proyectos se compara la TIR resulta que el proyecto A alcanza una TIR superior; se puede por tanto concluir que en aquellos proyector de VAN positivo la TIR es superior a la tasa de descuento utilizada y el proyecto podría ser viable, en tanto que para valores del VAN negativos, la tasa interna de rentabilidad es inferior a la tasa de descuento por lo que el proyecto no se debería realizar. Reflexión: En base al VAN y al TIR intente representar un proyecto ganadero intensivo frente a uno extensivo, razone el comportamiento del VAN a distintas tasas. 56 57