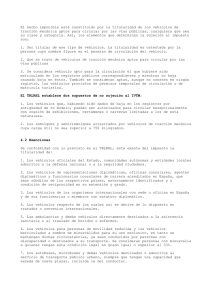

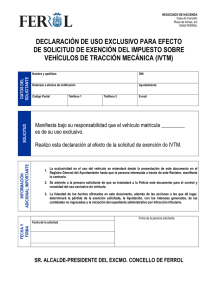

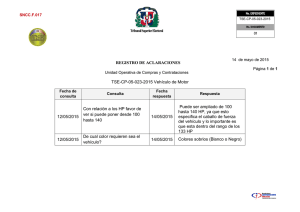

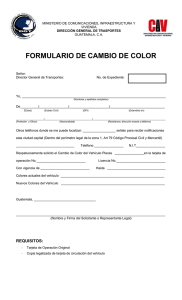

El Impuesto sobre Vehículos de Tracción Mecánica

Anuncio