Bases Fiscales

Anuncio

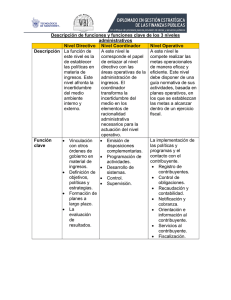

Bases Fiscales BASES FISCALES Sesión No. 5 Nombre: Facultad revisora o de comprobación. Primera parte. Objetivo de la sesión: El estudiante identificará las ventajas y desventajas de las facultades de comprobación con las que cuentan las autoridades fiscales. Contextualización En esta sesión estudiaremos la facultad de la autoridad fiscal para revisar y comprobar la situación de los contribuyentes respecto al cumplimiento de sus obligaciones tributarias, contextualizado en el Título III del Código Fiscal de la Federación. Por lo anterior, es de suma importancia recordar lo dispuesto en el Artículo 6 del mismo Código Fiscal, el cual nos habla del momento de causación de las contribuciones y la fecha de pago, las cuales se causan conforme se realizan las situaciones jurídicas o de hecho, previstas en la ley vigente durante el lapso que ocurran. 1 BASES FISCALES Introducción al Tema La autoridad con el fin de decidir la adecuada aplicación de las leyes, efectuará una serie de actos jurídicos que puedan concluir en la existencia o inexistencia de una obligación. Es por esto que la autoridad para comprobar que los contribuyentes han cumplido con las disposiciones fiscales y, en su caso, determinar las obligaciones omitidas o los créditos fiscales, así como comprobar que se cometió un delito y para proporcionar la información a otras autoridades fiscales, se les otorgan estas facultades. 2 BASES FISCALES Explicación Requerimiento El Artículo 41 del Código Fiscal de la Federación señala que “cuando las personas obligadas a presentar declaraciones, avisos y demás documentos no lo hagan dentro del plazo señalado en las disposiciones fiscales, las autoridades fiscales exigirán la presentación del documento respectivo ante las oficinas correspondientes”, y se procederá de la forma que a continuación se muestra. Fracción I. El contribuyente podrá ser requerido hasta tres ocasiones la presentación del documento omitido; por otro lado menciona que se le otorgan al contribuyente un plazo de 15 días para el cumplimiento de cada requerimiento pasado este tiempo la autoridad proceda la imposición de la multa. Fracción II. Se refiere al incumplimiento de la presentación de una declaración periódica para el pago de contribuciones (provisional o del ejercicio), la autoridad podrá hacer efectiva al contribuyente o al responsable solidario que haya incurrido en la omisión, una cantidad igual al monto mayor que hubiera determinado a su cargo en cualquiera de las seis últimas declaraciones de la contribución de que se trate; la cual no libera a los obligados de presentar la declaración omitida. Si la declaración se presenta después de haberse notificado al contribuyente la cantidad determinada por la autoridad, disminuirá del importe que se tenga que pagar con la declaración que se presente. En caso de que en la declaración resulte una cantidad menor, la diferencia pagada por el contribuyente únicamente podrá ser compensada en declaraciones subsecuentes. 3 BASES FISCALES Requerimiento Artículo 41 Personas que no presentan declaraciones Fracción II Fracción I El contribuyente tiene un plazo de 15 días para presentar su declaración Se refiere al incumplimiento de la presentación de una declaración periódica para el pago de contribuciones Revisión de gabinete o de escritorio La revisión del gabinete es un acto de fiscalización que la autoridad realiza en sus oficinas, con la finalidad de comprobar que el contribuyente cumpla con sus obligaciones; el cual se encuentra fundamentado en la Fracción II del Artículo 42 del Código Fiscal de la Federación, señalando que la autoridad puede requerir a los contribuyentes, responsables solidarios o terceros con ellos relacionados, para que exhiban en su domicilio, establecimientos o en las oficinas de las propias autoridades, a efecto de llevar a cabo su revisión, la contabilidad, así como que proporcionen los datos, otros documentos o informes que se les requieran. 4 BASES FISCALES En el mismo sentido, el Artículo 48 del Código Fiscal de la Federación menciona que cuando la autoridad solicite informes, datos o documentos o pidan la presentación de la contabilidad o parte de ella, para el ejercicio de sus facultades de comprobación, fuera de una visita domiciliaria deberá respetar lo siguiente: 1. Se notificará al contribuyente de conformidad con lo establecido en el Artículo 136 del Código Fiscal de la Federación. 2. En la solicitud se indicará el lugar y el plazo en el cual se debe proporcionar los informes o documentos. 3. Los informes, libros o documentos requeridos deberán ser proporcionados por la persona a quien se dirigió la solicitud o por su representante. 4. Las autoridades fiscales formularán oficio de observaciones, en el cual harán constar en forma circunstanciada los hechos u omisiones que se hubiesen conocido y entrañen incumplimiento de las disposiciones fiscales del contribuyente o responsable solidario. 5. Cuando no hubiera observaciones, la autoridad fiscalizadora comunicará al contribuyente o responsable solidario, mediante oficio, la conclusión de la revisión de gabinete de los documentos presentados. 6. Tratándose de observaciones, cuando ésta se relacione con el ejercicio de las facultades a que se refieren los Artículos 215 y 216 de la Ley del Impuesto Sobre la Renta, el plazo a que se refiere la fracción anterior, será de dos meses, pudiendo ampliarse por una sola vez por un plazo de un mes a solicitud del contribuyente. 7. Dentro del plazo para desvirtuar los hechos u omisiones asentados en el oficio de observaciones, el contribuyente podrá optar por corregir su situación fiscal, mediante la presentación de la forma de corrección de su situación fiscal y proporcionará copia a la autoridad revisora. 8. Cuando el contribuyente no corrija totalmente su situación fiscal 5 BASES FISCALES conforme al oficio de observaciones o no desvirtúe los hechos u omisiones consignados en dicho documento, se emitirá la resolución que determine las contribuciones o aprovechamientos omitidos, la cual se notificará al contribuyente cumpliendo con lo señalado en la fracción I de este artículo y en el lugar especificado en dicha fracción. Otras facultades de comprobación Otras facultades de la autoridad fiscal se encuentran fundamentadas en el Artículo 42 del Código Fiscal de la Federación, las cuales son: 1. Rectificar los errores aritméticos, omisiones u otros que aparezcan en las declaraciones, solicitudes o avisos, para lo cual las autoridades fiscales podrán requerir al contribuyente la presentación de la documentación que proceda, para la rectificación del error u omisión de que se trate. 2. Allegarse las pruebas necesarias para formular la denuncia, querella o declaratoria al ministerio público para que ejercite la acción penal por la posible comisión de delitos fiscales. 3. Las actuaciones que practiquen las autoridades fiscales tendrán el mismo valor probatorio que la Ley relativa concede a las actas de la policía judicial; y la Secretaría de Hacienda y Crédito Público, a través de los abogados hacendarios que designe, será coadyuvante del ministerio público federal, en los términos del Código Federal de Procedimientos Penales. 4. Practicar u ordenar se practique avalúo o verificación física de toda clase de bienes, incluso durante su transporte. 5. Recabar de los funcionarios y empleados públicos y de los fedatarios, los informes y datos que posean con motivo de sus funciones. 6. Practicar visitas a los contribuyentes, los responsables solidarios o terceros relacionados con ellos y revisar su contabilidad, bienes y 6 BASES FISCALES mercancías. Actuaciones de la autoridad fiscal La autoridad tiene la atribución que no implica el inicio del ejercicio, lo cual se refiere a los dictámenes formulados por contadores públicos sobre los estados financieros de los contribuyentes y sobre las operaciones de enajenación de acciones que realicen, así como la declaratoria por solicitudes de devolución de saldos a favor de Impuesto al Valor Agregado y cualquier otro dictamen que tenga repercusión para efectos fiscales formulado por contador público y su relación con el cumplimiento de disposiciones fiscales. Las autoridades fiscales podrán solicitar a los contribuyentes, responsables solidarios o terceros, datos, informes o documentos adicionales, que consideren necesarios para aclarar la información asentada en las declaraciones de pago provisional o definitivo, del Artículo ejercicio y complementarias, así como en los avisos de 41-A compensación correspondientes, siempre que se soliciten en un plazo no mayor de tres meses siguientes a la presentación de las citadas declaraciones y avisos. Menciona que las autoridades fiscales podrán llevar a cabo Artículo 41-B verificaciones para constatar los datos proporcionados al Registro Federal de Contribuyentes, relacionados con la identidad, domicilio y demás datos que se hayan manifestado para los efectos de dicho registro, sin que por ello se considere que las autoridades fiscales 7 BASES FISCALES inician sus facultades de comprobación. Señala que las autoridades fiscales podrán solicitar de los Artículo 42-A contribuyentes, responsables solidarios o terceros, datos, informes o documentos, para planear y programar actos de fiscalización, sin que se cumpla con lo dispuesto por las Fracciones IV a IX del Artículo 48 de este Código. No se considerará que las autoridades fiscales inicien el ejercicio de sus facultades de comprobación, cuando únicamente soliciten los datos, informes y documentos a que se refiere este artículo, pudiendo ejercerlas en cualquier momento. 8 BASES FISCALES Conclusión La autoridad fiscal tiene como finalidad el evaluar el correcto cálculo de las contribuciones, así como de revisar que no se omitan obligaciones, ni se cometan delitos fiscales, por lo cual es su facultad llevar acabo revisiones dentro de las instalaciones del contribuyente así como en las propias, éstas pueden ser por períodos o por ejercicios. Para las cuales es necesario que cumplan con los requisitos de las mismas, ya que como lo hemos mencionado con anterioridad, la autoridad debe respetar las garantías individuales de los contribuyentes, las cuales se encuentran sustentadas en nuestra Constitución. 9 BASES FISCALES Para aprender más Para aprender más acerca del Artículo 41 del Código Fiscal de la Federación, te invito a consultar el siguiente recurso: Inconstitucionalidad del Artículo 41 Código Fiscal de la Federación • Esquerra, S. (s/f). Inconstitucional del Artículo 41 del Código Fiscal de la Federación. Consultado el 16 de octubre de 2013, en: http://brd.unid.edu.mx/inconstitucional-del-articulo-41 10 BASES FISCALES Actividad de Aprendizaje Instrucciones: Con la finalidad de reforzar los conocimientos adquiridos a lo largo de esta sesión, realiza lo que se solicita a continuación: • Participa en el debate titulado: “Facultades de comprobación”. • Tu tutor te asignará el equipo al cual pertenecerás: o Si es “a favor” deberás defender la postura de las autoridades para llevar a cabo las facultades de comprobación. o En caso que te asignen “en contra” deberás defender esa postura a partir de las mismas facultades de las autoridades. • Para evaluar tu participación en el debate se considerarán los siguientes elementos: o Participación. o Contenido en las aportaciones. o Calidad de las aportaciones. o Respeto y colaboración. o Fuentes. o Lenguaje. Esta actividad representa el 5% de tu calificación. 11 BASES FISCALES Bibliografía Díaz, L. (2001). Recursos Administrativo. Medios de defensa Fiscal. México: Gasca Sicco. Cibergrafía Cámara de Diputados del H. Congreso de la Unión. (2011). Código Fiscal de la Federación. Consultado el 16 de octubre de 2013, en: http://www.diputados.gob.mx/LeyesBiblio/pdf/8.pdf Secretaría de Hacienda y Crédito Público. (s/f). Consultado el 16 de octubre de 2013, en: http://www.shcp.gob.mx/Paginas/default.aspx 12