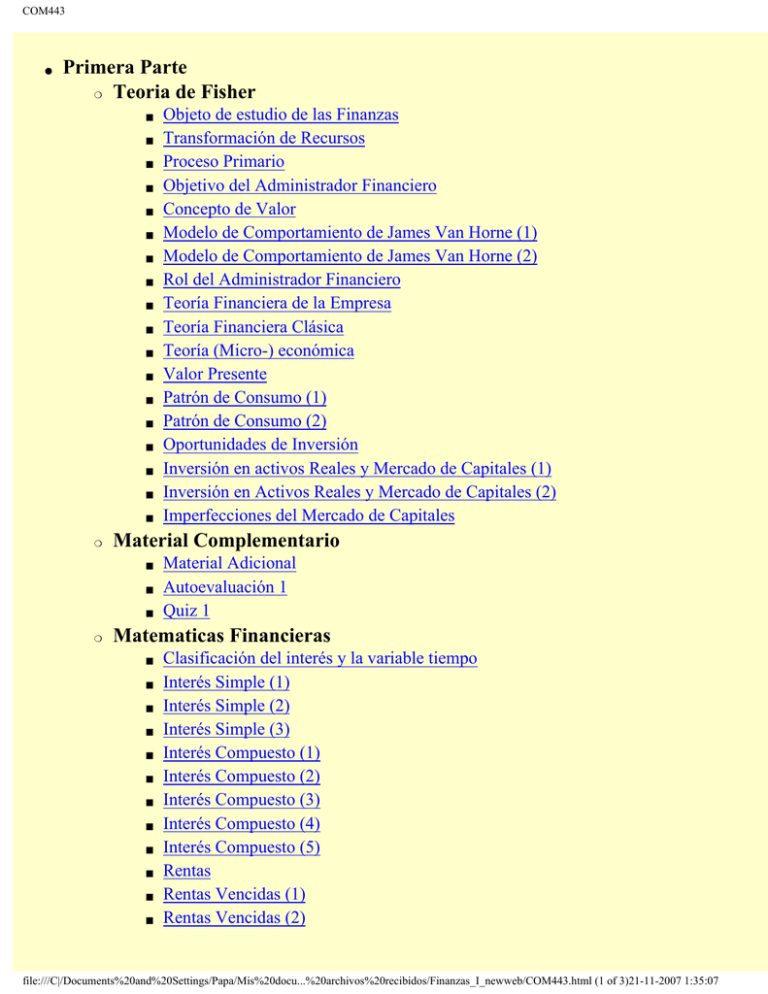

COM443 - Inicio

Anuncio