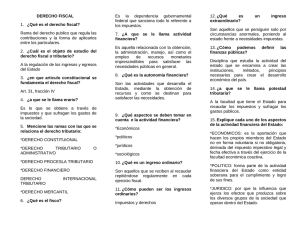

LIBRO 42 Derecho Tributario

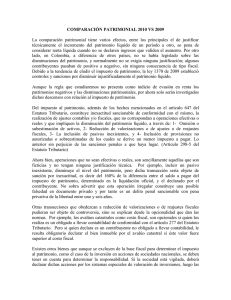

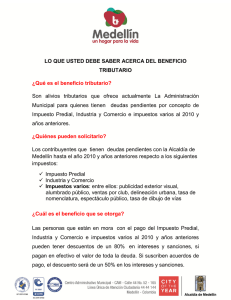

Anuncio