un análisis del potencial exportador de las provincias argentinas

Anuncio

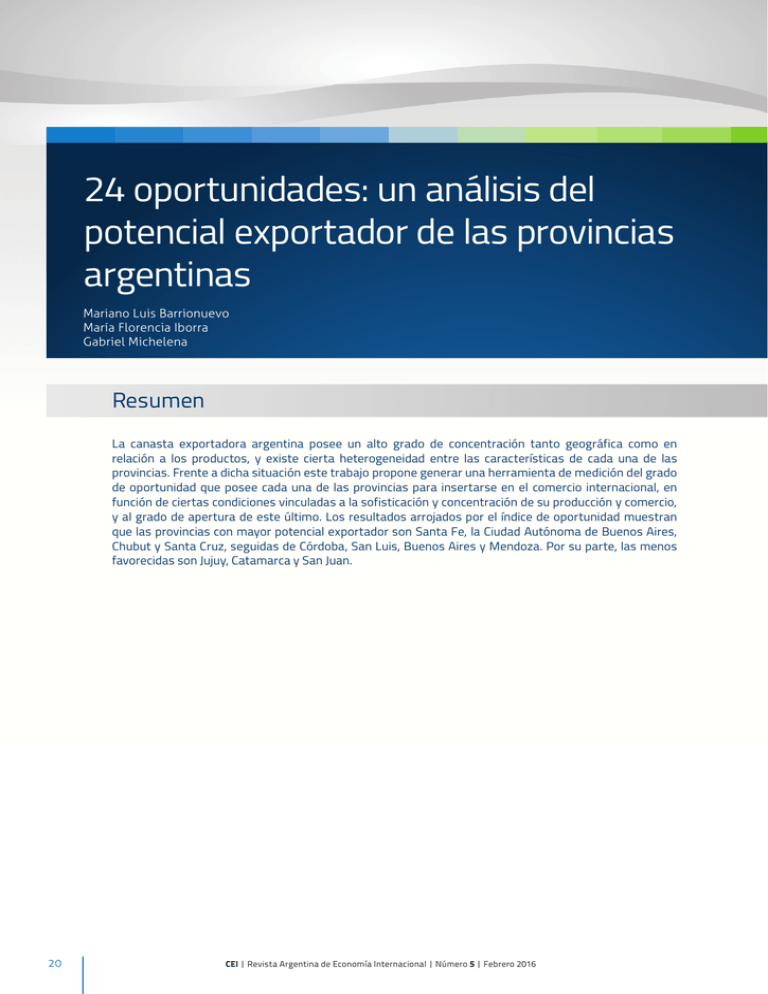

24 oportunidades: un análisis del potencial exportador de las provincias argentinas Mariano Luis Barrionuevo María Florencia Iborra Gabriel Michelena Resumen La canasta exportadora argentina posee un alto grado de concentración tanto geográfica como en relación a los productos, y existe cierta heterogeneidad entre las características de cada una de las provincias. Frente a dicha situación este trabajo propone generar una herramienta de medición del grado de oportunidad que posee cada una de las provincias para insertarse en el comercio internacional, en función de ciertas condiciones vinculadas a la sofisticación y concentración de su producción y comercio, y al grado de apertura de este último. Los resultados arrojados por el índice de oportunidad muestran que las provincias con mayor potencial exportador son Santa Fe, la Ciudad Autónoma de Buenos Aires, Chubut y Santa Cruz, seguidas de Córdoba, San Luis, Buenos Aires y Mendoza. Por su parte, las menos favorecidas son Jujuy, Catamarca y San Juan. 20 CEI | Revista Argentina de Economía Internacional | Número 5 | Febrero 2016 24 oportunidades: un análisis del potencial exportador de las provincias argentinas 1. Introducción U no de los principales rasgos que caracterizan a las exportaciones de la Argentina es la presencia de una fuerte concentración, tanto a nivel de productos como de regiones productivas. La canasta exportadora está integrada en su mayor parte por materias primas, y las provincias que se destacan son Buenos Aires, Santa Fe y Córdoba. El presente artículo busca evaluar las potencialidades que poseen las provincias argentinas para insertarse en los mercados internacionales. Ante ello se presenta el desafío de que la medición de la calidad de la inserción comercial tiene varias aristas y puede ser abordada de distintas maneras. En particular, este trabajo basa su análisis en cuatro indicadores –un índice de sofisticación, dos de concentración (por destino y por producto) y uno de apertura- que serán resumidos en un índice global denominado “Índice de Oportunidad”, similar al desarrollado por los autores Jesús, Kumar y Abdón (2010) para el comercio mundial. El trabajo está organizado de la siguiente manera. En la segunda sección se lleva a cabo una caracterización general de las exportaciones provinciales en base a datos del año 2013, que incluye un análisis a nivel provincial y regional, así como por productos y grandes rubros. En la sección siguiente se presenta la metodología para la construcción del índice de oportunidad, para lo cual se describen todos los indicadores que lo componen. Luego se exhiben los resultados, y en una cuarta sección los comentarios finales. 2. Exportaciones provinciales: caracterización y hechos estilizados La canasta exportadora argentina presenta una clara concentración tanto en términos de productos como en su origen. Al observar las exportaciones provinciales para el año 2013 en valores corrientes (Cuadro 1- a), se puede apreciar que las provincias de Buenos Aires, Santa Fe y Córdoba concentran casi tres cuartos de las ventas totales al exterior, y dan cuenta del 36,9%, 22,2% y 14,5% respectivamente. En efecto, si se toman las cinco provincias con mejor desempeño, éstas alcanzan un 80,1% del total. Entre las provincias más rezagadas en materia de exportación se encuentran: Formosa, Tierra del Fuego, Corrientes, Chaco, Neuquén y La Rioja, en todos los casos con participaciones inferiores al 0,5% y que en total alcanzan tan sólo un 1,8%. Este primer dato pone en evidencia, asimismo, la existencia de una fuerte heterogeneidad regional respecto de la inserción externa. CEI | Revista Argentina de Economía Internacional | Número 5 | Febrero 2016 21 24 oportunidades: un análisis del potencial exportador de las provincias argentinas Si el análisis se realiza a nivel regional(1), más de las tres cuartas partes de las exportaciones del país tienen como origen la zona “Centro y Buenos Aires” (77,53%), seguida por la “Patagonia” (8,44%) y casi en iguales proporciones por el “Nuevo Cuyo” (6,43%) y el “NOA” (6,2%). Por su parte, la región con menos peso en las exportaciones del país resulta ser el “NEA”, con tan sólo el 1,42%. 1 Las provincias se agruparon sobre la base del criterio del Ministerio de Economía y Finanzas Públicas, de la siguiente manera: Buenos Aires, Córdoba, Entre Ríos, Santa Fe y la CABA en la región “Centro y Buenos Aires”; Chaco, Formosa, Corrientes y Misiones en la región “NEA”(Noreste argentino); Catamarca, Jujuy, Salta, Santiago del Estero y Tucumán en el “NOA” (Noroeste argentino); La Rioja, Mendoza, San Juan y San Luis en “Nuevo Cuyo” y finalmente Río Negro, Chubut, La Pampa, Neuquén, Santa Cruz y Tierra del Fuego en la región “Patagonia”. 22 CEI | Revista Argentina de Economía Internacional | Número 5 | Febrero 2016 24 oportunidades: un análisis del potencial exportador de las provincias argentinas A su vez, el mapa del cuadro 1-b brinda información acerca de la participación en el total provincial según la clasificación de grandes rubros(2), lo que permite identificar la especialización productiva de cada provincia. Por un lado, Santa Fe, Mendoza y Catamarca son provincias cuyo perfil está sesgado hacia la producción de Manufacturas de Origen Agropecuario (MOA), las cuales representan un 67%, 69% y 90% respectivamente del total de sus exportaciones. Por ejemplo, en Santa Fe, el primer producto de exportación es la harina de soja (38%), seguido por el aceite de soja refinado (15%); en Mendoza, predomina la exportación de productos vitivinícolas (50%); y en Catamarca la de aceite de oliva, que da cuenta del 86% del total. En cuanto a las Manufacturas de Origen Industrial (MOI), su producción se destaca en provincias como Buenos Aires y Córdoba, con gran peso de los sectores automotriz y metalmecánico, y en la Ciudad Autónoma de Buenos Aires (CABA), donde prima la industria farmacéutica. En el caso de la primera, las MOI dan cuenta de un 55% del total de sus exportaciones, lo cual la convierte en la principal provincia exportadora de bienes industriales del país. Entre los principales productos de exportación se encuentran: camiones (13%), automóviles (9%) y tubos y perfiles huecos sin costura –utilizados en la exportación de petróleo– y gas (2%). Por su parte, en Córdoba el 18% del total corresponde a exportaciones del complejo automotriz, y en la CABA se exportan mayoritariamente hormonas de uso medicinal (15%) y medicamentos en general de uso terapéutico presentados para la venta al por menor (8%). Por otra parte, entre las provincias que exportan mayoritariamente productos primarios se encuentran Santiago del Estero, Corrientes, La Pampa, Río Negro, Jujuy, Chaco, Santiago del Estero y La Pampa. En el caso de las dos primeras, los bienes exportables más importantes son el maíz (59%), y el arroz (39%) y algunos cítricos (21%)como la mandarina y el limón-, respectivamente. Río Negro se caracteriza por su cultivo de peras y manzanas (66%) y Jujuy por productos de la industria minera, como minerales de plata y sus concentrados (32%), seguidos por el tabaco (18%) y el azúcar (9%). Por último, Chaco presenta fuerte presencia del cultivo de maíz (18%) y porotos de soja (12%) - al igual que Santiago del Estero y La Pampa-; no obstante, su principal producto de venta externa es el extracto de quebracho y el carbón vegetal (24%). Finalmente, el rubro combustibles y energía no posee una participación importante en la canasta exportadora: tan sólo un 5% para el 2013. Las dos provincias que se destacan son Chubut y Santa Cruz, para las cuales el peso de este rubro en su canasta exportadora representa el 52% y el 21%, respectivamente. 3. Metodología Con el objetivo de observar la capacidad potencial de cada provincia para incrementar su participación en el mercado externo se ha diseñado el “Indicador de Oportunidad”. Este indicador se construye a partir del promedio simple de otros cuatro: un índice de sofisticación (EXPY), dos de concentración (por destino –HHId- y por producto –HHIp– ) y uno de apertura (APER). 3.1. Concentración El primer componente del índice de oportunidad es el índice de concentración de las exportaciones en sus dos versiones: por producto y por destino. Generalmente cuando el patrón de especialización exportador está concentrado en alguno de estos dos aspectos, se está más propenso a quedar vulnerable a los vaivenes del contexto internacional que 2 Según esta clasificación diseñada por el INDEC las exportaciones pueden dividirse en: productos primarios, manufacturas de origen industrial, manufacturas de origen agropecuario y combustibles. CEI | Revista Argentina de Economía Internacional | Número 5 | Febrero 2016 23 24 oportunidades: un análisis del potencial exportador de las provincias argentinas puede afectar la oferta y la demanda. Por lo tanto, es deseable poseer una canasta exportadora diversificada, ya que como señala Hidalgo et al. (2007), esto crea mayores capacidades para que las naciones –o en este caso las provincias– desarrollen ventajas comparativas en otros productos que sean similares entre sí. Por ejemplo, si la provincia de Mendoza se especializa en la exportación de mosto de uva, esto crea ciertas capacidades y conocimientos específicos que son necesarios para desarrollar productos más complejos como el vino. Cuanto menos concentradas se encuentren las exportaciones, mayores serán las posibilidades de desarrollar nuevos productos. Por otra parte, asegurarse de que los destinos de las ventas externas sean lo suficientemente variados ayuda a contemplar eventuales crisis de demanda de los principales socios y asegurar que el comercio fluya de manera continua. Para la medición de esta variable se ha seleccionado el índice de concentración Hirschman-Herfindhal que evalúa el grado de diversificación de las exportaciones, ya sea respecto de la canasta exportadora o en relación con los destinos de exportación. A continuación, se exponen en el recuadro 2, la fórmula y el detalle del cálculo 3.2. Apertura Si bien en la literatura existen diversos indicadores de apertura, el de mayor utilización es aquel que se obtiene del cociente entre la suma de exportaciones y el PIB. Para extrapolar este indicador al caso de las provincias, sería necesario disponer de los datos del Producto Bruto Geográfico (PBG). Sin embargo, ante la ausencia de datos completos que permitan un análisis actualizado, se ha optado por un indicador más simplificado, igual al cociente entre las exportaciones provinciales y la población provincial. Para facilitar el análisis, el índice fue estandarizado 24 CEI | Revista Argentina de Economía Internacional | Número 5 | Febrero 2016 24 oportunidades: un análisis del potencial exportador de las provincias argentinas de la siguiente manera: Donde APERijt es el indicador estandarizado i de la provincia j en el período t, que adoptará valores de 0 (economía provincial poco volcada al mercado internacional) a 1 (economía provincial activamente inserta en el mercado internacional). Por su parte, ijt es el valor que toma el indicador correspondiente a la provincia j en el período t; Minit es el valor mínimo del indicador i dentro de todas las provincias para el período de análisis t; y Maxit es el valor máximo del indicador i dentro de todas las provincias para el período de análisis t. A priori, este indicador podría pensarse como un sinónimo del grado de inserción en la división internacional del trabajo, lo cual resultaría ventajoso inicialmente para incrementar las exportaciones, aunque también hace que la economía se torne más vulnerable a la situación del mercado mundial. Durante épocas de crisis, cuando la demanda agregada se encuentra estancada en las economías de mayor ingreso, incrementar las ventas externas se vuelve una tarea compleja. Adicionalmente, existe una fuerte presión importadora debido al aumento de los saldos exportables en estos países. En conclusión, para el presente trabajo, un elevado índice de apertura implica una mayor facilidad para que una provincia incremente sus ventas. 3.3. Sofisticación Los países de ingresos más altos suelen tener una canasta de exportación integrada por productos de características más sofisticadas o de mayor complejidad tecnológica. El fundamento conceptual de ello surge del hecho estilizado de que estos cuentan con una dotación relativa superior en niveles de tecnificación, capital humano y gasto en I & D (Hausmann, Hwang y Rodrick, 2007). Sobre la base de esta lógica, una primera aproximación empírica al análisis de la complejidad tecnológica de la canasta exportadora puede realizarse a través de un indicador de sofisticación de los productos exportados denominado PRODY, que asocia el nivel de sofisticación con los niveles de ingresos de los países. A partir de la estimación del PRODY, resulta posible estimar el índice EXPY, que mide el nivel de sofisticación de la canasta exportable de un país –o provincia en este caso– a partir de evaluar el nivel de productividad asociado de los bienes exportados, ponderados por su participación en las exportaciones totales de dicho país para un determinado año. A continuación se detallan ambos indicadores, desarrollados en forma pionera por Haussman, Hwang y Rodrick (2005). CEI | Revista Argentina de Economía Internacional | Número 5 | Febrero 2016 25 24 oportunidades: un análisis del potencial exportador de las provincias argentinas 3.4. Construcción del indicador de oportunidad Una vez obtenidos estos índices, es necesaria su normalización debido a que todos están expresados en distintas escalas. Ello implica hacerlos variar entre 0 y 1, tal como se explicó para el indicador de apertura. Cabe destacarse que el índice de concentración juega un papel distinto al resto en la conformación del Índice de Oportunidad, ya que se considera deseable tener baja concentración, tanto en producto como en destino. Por lo tanto, la transformación efectuada será la siguiente: Donde, HHIijt= es el indicador estandarizado i de la provincia j en el período t, que adoptará valores de 0 (mejor situación) a 1 (peor situación); ijt es el valor que toma el indicador correspondiente a la provincia j en el período t; Maxit es el valor máximo del indicador i dentro de todas las provincias para el período de análisis t y Minit es el valor mínimo del indicador i dentro de todas las provincias para el período de análisis t. De esta manera, cuando el índice de concentración registre valores bajos, impactará positivamente sobre el de Oportunidad. 26 CEI | Revista Argentina de Economía Internacional | Número 5 | Febrero 2016 24 oportunidades: un análisis del potencial exportador de las provincias argentinas Una vez transformados estos indicadores, se les asigna una ponderación de 1/4 a cada uno y como resultado, se obtiene el Índice de oportunidades. Índice de Oportunidad = 0,25*Expy + 0,25*HHIp + 0,25*HHId + 0,25 Aper Como se observa, este índice global resume las capacidades acumuladas de cada provincia y establece cuáles de ellas tienen un mejor perfil para insertarse en el mercado internacional a través del comercio. Asimismo, según Felipe, Kumar y Adon (2010), este indicador captura, en cierto modo, el potencial de upgrading(3), crecimiento y desarrollo. El indicador varía entre cero y uno: una posición elevada en el ranking (valores cercanos a uno) indica que la provincia se encuentra bien posicionada y en condición de profundizar su inserción comercial y lo contrario ocurre para valores cercanos a cero. 4. Resultados En el Gráfico 2 se observan los resultados del índice de oportunidad, medido en valores promedio para los años 2011 a 2013, a modo de evitar el sesgo de tomar un solo año en particular. Como puede apreciarse, Santa Fe y Chubut obtuvieron los mayores niveles de “oportunidad”, con un índice de 0,75 y 0,74 respectivamente, seguidos por la Ciudad Autónoma (0,73), Santa Cruz (0,72) y Córdoba (0,71). Por su parte, las peores condiciones u oportunidades de inserción externa se observaron en el Nuevo Cuyo y el NOA, y en particular en San Juan (0,29), Catamarca (0,33) y Jujuy (0,46). Asimismo, puede verse una cierta distribución geográfica de las oportunidades de inserción, en tanto que las provincias de una misma región suelen tener índices de oportunidad similares. Por ejemplo, las de Centro y Buenos Aires son las que están mejor posicionadas a la hora de exportar. El NEA obtuvo valores que rondan el 0,5 y Nuevo Cuyo supera a la media con valores entre 0,66 y 0,69, con la excepción de San Juan que queda muy por debajo. Por su parte, el NOA y la Patagonia presentan en su interior un desempeño más dispar. Los grados de oportunidad del NOA oscilan entre los 0,33 de Catamarca y los 0,60 de Tucumán. En cuanto a la segunda región, Chubut y Santa Cruz reúnen condiciones más favorables que sus vecinas La Pampa, Neuquén, Río Negro y Tierra del Fuego. Una vez presentados los resultados de nuestro índice de oportunidad, resulta interesante ver los resultados de cada componente en particular. 3 Se entiende como upgrading un reposicionamiento “hacia arriba” en la cadena de valor. CEI | Revista Argentina de Economía Internacional | Número 5 | Febrero 2016 27 24 oportunidades: un análisis del potencial exportador de las provincias argentinas 4.1. Concentración por origen y destino De la evaluación de concentración de las exportaciones por producto, se observa (Gráfico 2) que las provincias que presentan un mayor grado de concentración de su producción son: Catamarca (0,74), San Juan (0,50), Santiago del Estero (0,36), Chubut (0,30) y Río Negro (0,27). Ello implica un mayor grado de vulnerabilidad y dependencia de la economía provincial que realiza intercambios comerciales en muy pocos productos. Por el contrario, provincias como Buenos Aires (0,04), la Capital Federal (0,06), San Luis (0,07) y Neuquén (0,08), al registrar una menor concentración, tendrán mayor capacidad para adquirir ventajas comparativas en otros bienes. 28 CEI | Revista Argentina de Economía Internacional | Número 5 | Febrero 2016 24 oportunidades: un análisis del potencial exportador de las provincias argentinas Con relación al destino (Gráfico 4), las provincias del NOA son nuevamente las que muestran un elevado nivel de concentración. San Juan, sobresale ampliamente del resto, con un valor de 0,51; seguida por Catamarca (0,22) y una serie de provincias con valores similares: Buenos Aires (0,16), Neuquén (0,15) y Chubut (0,15).Contrario a ello, las provincias con destinos de exportación más diversos son: Santa Fe (0,03), Chaco (0,05), Santiago del Estero (0,05) y Capital Federal, Entre Ríos, Córdoba y San Luis, todas con un HHI de 0,06. CEI | Revista Argentina de Economía Internacional | Número 5 | Febrero 2016 29 24 oportunidades: un análisis del potencial exportador de las provincias argentinas 4.2. Apertura y sofisticación En el Gráfico 5, se observa que Santa Cruz fue la provincia con mayor coeficiente de apertura, seguida de cerca por Chubut y Santa Fe, y en menor medida por Córdoba y Catamarca. Del lado opuesto, aquellas con menor coeficiente son Formosa, Capital Federal, Chaco, Corrientes y Misiones. Vale aclarar que es un indicador en términos relativos ya que si bien provincias como Buenos Aires y Córdoba son los principales exportadores, éstas pierden relevancia cuando se las mide con respecto al tamaño relativo de sus economías. 30 CEI | Revista Argentina de Economía Internacional | Número 5 | Febrero 2016 24 oportunidades: un análisis del potencial exportador de las provincias argentinas Respecto al indicador de sofisticación –EXPY–, los resultados obtenidos (Gráfico 6) señalan que en la CABA se produjo el mayor nivel de sofisticación para el año 2013, seguida por Mendoza, La Rioja, Neuquén y Buenos Aires. Por otro lado, las provincias que presentan los peores niveles pertenecen, principalmente, a las regiones del NOA y NEA. En relación a los productos que cada una de estas regiones exporta, en la CABA se destacan los medicamentos, en Mendoza y La Rioja la industria vitivinícola, en Neuquén el gas natural y en Buenos Aires el complejo metalmecánico. CEI | Revista Argentina de Economía Internacional | Número 5 | Febrero 2016 31 24 oportunidades: un análisis del potencial exportador de las provincias argentinas 32 CEI | Revista Argentina de Economía Internacional | Número 5 | Febrero 2016 24 oportunidades: un análisis del potencial exportador de las provincias argentinas 5. Consideraciones finales Las exportaciones de la Argentina, analizadas a nivel provincial, demuestran la existencia de una gran heterogeneidad dentro del territorio y un alto grado de concentración tanto regional como productiva. Se destaca el dinamismo de las provincias del Centro y Buenos Aires, y entre los productos exportados prevalecen los productos primarios y las manufacturas de origen agropecuario. En dicho contexto, este trabajo se propuso ahondar en las oportunidades que posee cada una de las provincias para insertarse en el mercado externo, con miras a los próximos años y con el deseo de aportar nuevas herramientas de medición que puedan resultar de utilidad. Para ello se construyó un “Índice de oportunidad”, integrado por otros cuatro indicadores: de sofisticación, de concentración (por destino y por producto) y de apertura. Los resultados obtenidos muestran que las provincias mejor posicionadas y por lo tanto, con mejores oportunidades de inserción comercial, se pueden separar en dos grupos: aquellas donde su elevado índice de oportunidad está dado por una apertura significativa y una sofisticación de la canasta exportadora relativamente baja; y aquellas con un bajo grado de apertura pero con una sofisticación de producto más importante. En el primer grupo encontramos a: Santa Fe, Chubut y Santa Cruz; y en el segundo se encuentra el resto de las provincias, entre las que se destacan: la Ciudad Autónoma, Córdoba, San Luis y Buenos Aires. CEI | Revista Argentina de Economía Internacional | Número 5 | Febrero 2016 33 24 oportunidades: un análisis del potencial exportador de las provincias argentinas Referencias Castro, Lucio y Daniel Saslavsky (2009).“La estructura de las exportaciones y el crecimiento económico de las provincias”. En Cazadores de mercados: comercio y promoción de exportaciones en las provincias argentinas, 81-104. Buenos Aires: Fundación CIPPEC. Felipe, Jesús, Utsav Kumar y Arnelyn Abdon (2010). “As You Sow So Shall You Reap: From Capabilities to Opportunities”. Working Paper No. 613 (Levy Economics Institute). Gatto, Francisco (2007). “Crecimiento económico y desigualdades territoriales en Argentina”. En B. Kosacoff, Crisis, recuperación y nuevos dilemas. La economía argentina 2002-2007 (pp. 307-356). Ciudad Autónoma de Buenos Aires: Naciones Unidas- CEPAL. Hausmann, Ricardo, Jason Hwang y Dani Rodrik (2005). “What you export matters”. NBER Working Paper 11905. Hausmann, Ricardo y Bailey Klinger (2007). “The Structure of the Product Space and the Evolution of Comparative Advantage”.CID Working Paper No. 146. Hidalgo, César .A.; Bailey Klinger, Albert-László Barabási y Ricardo Hausmann (2007). “The Product Space Conditions the Development of Nations”. Science 317: 482–487. D´Elía, Carlos y Daniel Berrettoni (2013). “El comercio de la Argentina por regiones en el período 1990-2011”. Revista argentina de economía internacional, 1: 89-104. Sarmiento, Hernán (2008).“Exportaciones provinciales del año 2007”; Revista del CEI, 13:93-102. 34 CEI | Revista Argentina de Economía Internacional | Número 5 | Febrero 2016