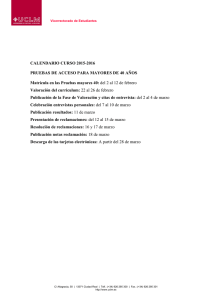

memoria de reclamaciones

Anuncio