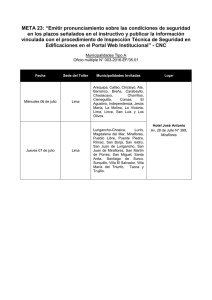

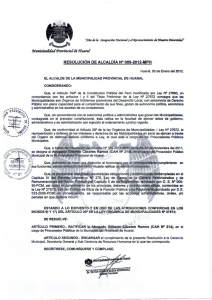

GOBIERNO CENTRAL Y GOBIERNOS LOCALES:

Anuncio