Guía de Migración a SEPA

Anuncio

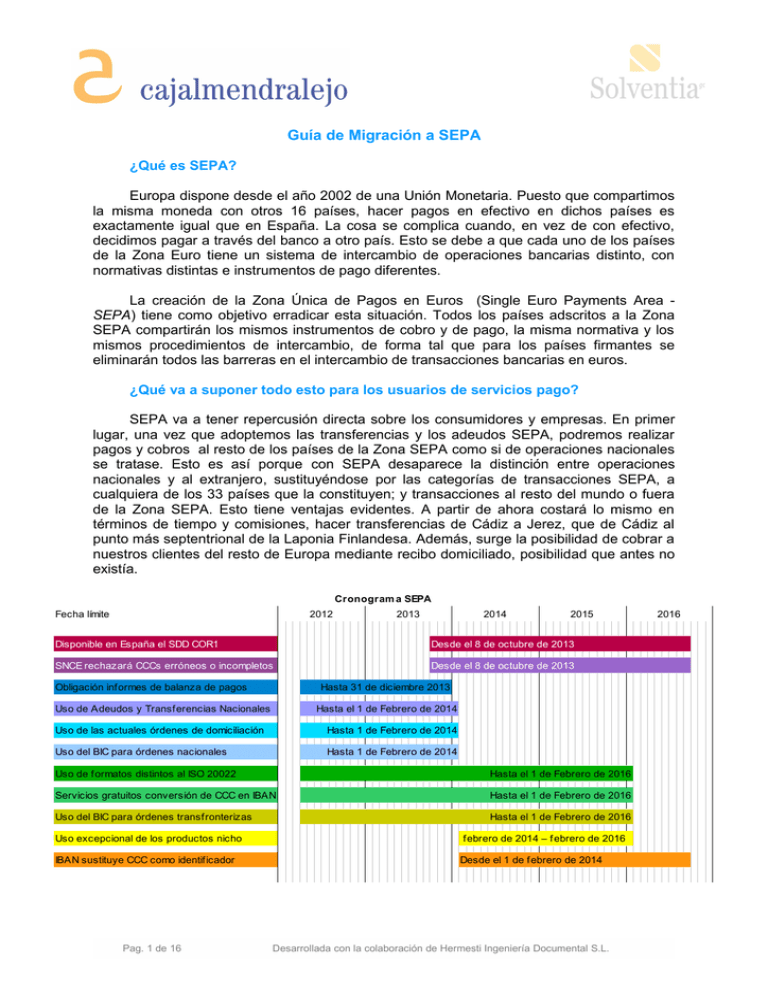

Guía de Migración a SEPA ¿Qué es SEPA? Europa dispone desde el año 2002 de una Unión Monetaria. Puesto que compartimos la misma moneda con otros 16 países, hacer pagos en efectivo en dichos países es exactamente igual que en España. La cosa se complica cuando, en vez de con efectivo, decidimos pagar a través del banco a otro país. Esto se debe a que cada uno de los países de la Zona Euro tiene un sistema de intercambio de operaciones bancarias distinto, con normativas distintas e instrumentos de pago diferentes. La creación de la Zona Única de Pagos en Euros (Single Euro Payments Area SEPA) tiene como objetivo erradicar esta situación. Todos los países adscritos a la Zona SEPA compartirán los mismos instrumentos de cobro y de pago, la misma normativa y los mismos procedimientos de intercambio, de forma tal que para los países firmantes se eliminarán todos las barreras en el intercambio de transacciones bancarias en euros. ¿Qué va a suponer todo esto para los usuarios de servicios pago? SEPA va a tener repercusión directa sobre los consumidores y empresas. En primer lugar, una vez que adoptemos las transferencias y los adeudos SEPA, podremos realizar pagos y cobros al resto de los países de la Zona SEPA como si de operaciones nacionales se tratase. Esto es así porque con SEPA desaparece la distinción entre operaciones nacionales y al extranjero, sustituyéndose por las categorías de transacciones SEPA, a cualquiera de los 33 países que la constituyen; y transacciones al resto del mundo o fuera de la Zona SEPA. Esto tiene ventajas evidentes. A partir de ahora costará lo mismo en términos de tiempo y comisiones, hacer transferencias de Cádiz a Jerez, que de Cádiz al punto más septentrional de la Laponia Finlandesa. Además, surge la posibilidad de cobrar a nuestros clientes del resto de Europa mediante recibo domiciliado, posibilidad que antes no existía. Cronogram a SEPA Fecha límite 2012 2013 2014 2015 Disponible en España el SDD COR1 Desde el 8 de octubre de 2013 SNCE rechazará CCCs erróneos o incompletos Desde el 8 de octubre de 2013 Obligación informes de balanza de pagos Hasta 31 de diciembre 2013 Uso de Adeudos y Transferencias Nacionales Hasta el 1 de Febrero de 2014 Uso de las actuales órdenes de domiciliación Hasta 1 de Febrero de 2014 Uso del BIC para órdenes nacionales Hasta 1 de Febrero de 2014 Uso de formatos distintos al ISO 20022 Hasta el 1 de Febrero de 2016 Servicios gratuitos conversión de CCC en IBAN Hasta el 1 de Febrero de 2016 Uso del BIC para órdenes transfronterizas Hasta el 1 de Febrero de 2016 Uso excepcional de los productos nicho febrero de 2014 – f ebrero de 2016 IBAN sustituye CCC como identificador Desde el 1 de febrero de 2014 Pag. 1 de 16 Desarrollada con la colaboración de Hermesti Ingeniería Documental S.L. 2016 Por otro lado, la instauración de la Zona SEPA nos va a permitir operar con el resto de los países suscritos desde una única cuenta. Así por ejemplo, un ciudadano Alemán que tenga piso en Benidorm, ya no tendrá que abrirse una cuenta en un banco o caja local para pagar los impuestos al ayuntamiento, los recibos de la luz y el agua, sino que podrá domiciliar dichos cobros en su cuenta de Dusseldorf, ahorrándose las complicaciones y los gastos de mantener varias cuentas. Igualmente, una empresa española podrá tomar la decisión de contratar servicios financieros con un banco austriaco y pagar a sus clientes y empleados desde allí. A largo plazo, la posibilidad de usar cualquier banco europeo incrementará la competitividad en el sector y podrá derivar en un descenso en las comisiones. ¿Cuándo va a entrar SEPA en funcionamiento? La Zona SEPA inició su andadura en el año 2008, con el lanzamiento de las Transferencias SEPA (SEPA Credit Transfers) y en 2009 con los Adeudos SEPA (SEPA Direct Debits). Pese a que estos instrumentos de pago y de cobro han estado a nuestra disposición desde entonces, su uso ha sido prácticamente insignificante en toda Europa. A la vista de que la migración a los medios de pago SEPA no se iba a producir voluntariamente, como el Consejo Europeo deseaba, se promulgó en 2012 un reglamento que fijaba el 1 de febrero de 2014 como la fecha límite para adoptar obligatoriamente los adeudos y las transferencias SEPA como medio de pago estándar en toda Europa. ¿Cuanto me afecta SEPA y por tanto, qué guía de migración he de leer? Es importante saber que SEPA afectará a todos los usuarios de servicios de pago, aunque no por igual. En función de la diversidad de medios de pago afectados por SEPA que empleemos, tendremos que dedicar más o menos recursos a adaptarnos. Los medios de pago afectados por SEPA viene resumidos en el siguiente cuadro: Instrumento Aportaciones de Fondos Ordenes de Traspaso de Efectivo Recibos domiciliados (Cuaderno 19) Transferencias (Cuaderno 34) Anticipos de Crédito (Cuaderno 58) Efectos en Cartera (Cuaderno 32) Caduca Se sustituirá por: Julio de 2013 Desaparecen Febrero de 2014 Adeudos Directos SEPA Febrero de 2016 Adeudos Directos SEPA Transferencias SEPA Por establecer Cómo se puede apreciar en la tabla, no todos los instrumentos de pago actuales se ven afectados, sólo los mencionados y en las fechas indicadas. A partir del 1 de febrero de 2014, quedan prohibidas las operaciones reguladas por los cuadernos 19 y 34 de la Asociación Española de Banca (AEB), siendo obligatorio el uso de sus equivalentes SEPA: el adeudo y la transferencia SEPA. Así por el contrario, si usted es un usuario de Anticipos de Crédito, o de Letras, Efectos y Pagarés, tiene aún dos años para adaptarse al instrumento de cobro o de pago sustitutivo, pues no habrá prohibición de usar estos medios de pago hasta febrero de 2016. Para evitar lecturas innecesarias, esta guía de adaptación se divide en tres apartados en función de nuestro perfil de usuario de servicios de pago. Acuda a la tabla y lea la guía o guías que le afecten: Pag. 2 de 16 Desarrollada con la colaboración de Hermesti Ingeniería Documental S.L. 1. Guía de migración para consumidores , aquellos individuos o empresas que usan esporádicamente transferencias bancarias para hacer sus pagos y que reciben cobros domiciliados en sus cuentas. Esta guía es de recomendada lectura para TODOS los usuarios. 2. Guía de migración para emisores de remesas de transferencias. 3. Guía de migración para emisores de remesas de adeudos domiciliados. Pag. 3 de 16 Desarrollada con la colaboración de Hermesti Ingeniería Documental S.L. 1. Guía de migración para consumidores: Son muchos los cambios que van a producirse como consecuencia de la entrada en vigor de la Zona SEPA, pero en realidad, son pocos los cambios que percibirá el usuario básico: El IBAN El cambio más evidente será que el CCC (Código de Cuenta Cliente) será sustituido en todas las operaciones SEPA por un IBAN (Código Internacional de Identificación Bancaria). Por tanto a partir del 1 de febrero de 2014 necesitaremos informar un IBAN para realizar cualquier operación, nunca más un CCC. Esto supondrá que tendremos que conocer el IBAN de nuestras cuentas y de aquellas cuentas a las que transfiramos dinero habitualmente. Es recomendable conocer la estructura general de un IBAN para evitar confundirlo con otros códigos similares. Un IBAN tendrá un máximo de 34 posiciones, el IBAN español tiene 24 posiciones y su longitud varía de un país a otro. Todos los IBANs comienzan por dos letras que representan el país al que pertenece la cuenta, de modo que la forma más sencilla para identificar un IBAN es buscar este código. País DC Entidad Oficina DC IBAN Español Modelo ESDC IBAN Español Ejemplo ES50 IBAN Belga BE62 Nº de cuenta NNNN NNNN DC NNNNNNNNNN 3001 0001 50 0000000000 5100 0754 7061 Todos los IBANs españoles comenzarán por “ES”, seguidos de dos Dígitos de Control y a continuación los 20 dígitos del CCC de la cuenta actual. En consecuencia nuestro IBAN será el CCC de nuestra cuenta de toda la vida encabezado por ES y dos números que nos habrá de calcular el banco o algún programa informático. En la página www.sepaesp.es existe un conversor de CCCs a IBANs. El BIC El BIC (Código de Identificación Bancaria) desaparecerá paulatinamente. Será obligatorio para transacciones fuera de España hasta febrero de 2016, momento a partir del cual se usará exclusivamente para operaciones con destino fuera de la Zona SEPA. Todas las operaciones SEPA serán sin BIC a partir de febrero de 2016. Para reconocer un BIC hemos de saber que deberá tener 8 u 11 posiciones según la estructura de la tabla siguiente. Banco País Localidad Sucursal CCRI ES 2A XXX Tendrá 8 posiciones cuando el Código de Sucursal, los tres últimos caracteres, no se informen. Deberemos conocer el BIC de las entidades extranjeras con las que operemos. Pag. 4 de 16 Desarrollada con la colaboración de Hermesti Ingeniería Documental S.L. Tabla Resumen Guía Migración para Usuarios Cambio Entra en vigor Recomendaciones IBAN sustituye CCC Conocer IBAN de las cuentas que usemos habitualmente. 01/02/14 en adelante Saber como reconocer un IBAN español para evitar confusiones. BIC no obligatorio en Conocer el BIC de las entidades extranjeras 01/02/16 en adelante operaciones SEPA con las que operemos. Pag. 5 de 16 Desarrollada con la colaboración de Hermesti Ingeniería Documental S.L. 2. Guía de migración para emisores de Transferencias SEPA Las empresas o usuarios que comuniquen al banco sus abonos, mediante ficheros de remesas de transferencias conforme a los Cuadernos 34, 341, 3401 y 3411 de la AEB, tendrán que habituarse a usar las Transferencias SEPA antes del 1 de febrero de 2014, si no desean que sus bancos les rechacen dichos ficheros llegada la fecha límite. Analicemos una por una las nuevas características de la Transferencia SEPA para saber qué cambios hemos de adoptar. Transferencias SEPA (SCTs): Empezamos por señalar algunas características de las Transferencias SEPA que pese a ser idénticas a las transferencias nacionales, es conveniente refrescar. Gastos Compartidos Tanto las Transferencias SEPA como las transferencias actuales, se gestionan obligatoriamente conforme a la política de Gastos Compartidos. Cada entidad le cobra a su cliente las comisiones pactadas por los servicios de enviar o recibir transferencias, y el importe a transferir llega íntegramente a su beneficiario. Los gastos de la transferencia no pueden correr exclusivamente por parte del ordenante o del beneficiario, sino que cada uno corre con sus gastos, si los tiene. Disponibilidad A su vez las Transferencias SEPA seguirán estando disponibles, como máximo en el siguiente día hábil a la fecha de emisión, tal y como ya ocurre. Es decir que si hoy ordeno una transferencia, la recibirá el beneficiario en el mismo día o a lo sumo al día siguiente, si es un día hábil interbancario. Accesibilidad Zona SEPA Igualdad de comisiones Gastos Compartidos Disponibles D+1 SEPA Credit Transfers Concepto 140 posiciones Formato 3414 o XML IBAN BIC Pag. 6 de 16 Desarrollada con la colaboración de Hermesti Ingeniería Documental S.L. Enumeramos ahora los rasgos diferenciadores: Alcanzabilidad e Igualdad de Comisiones: Las Transferencias SEPA se podrán emitir en igualdad de condiciones, entre todos los países de la Zona SEPA; por diferencia con la situación actual en la que las transferencias fuera de España son más caras y tardan más tiempo en llegar a su beneficiario. Una transferencia SEPA entre Mérida y Toledo costará y tardará lo mismo que entre Milán y Lisboa. Esto beneficiará a las empresas exportadoras e importadoras, ya que agilizará y abaratará sus operaciones con el resto de Europa. Conversión de IBAN Habrá que informar del IBAN del beneficiario y de su BIC si es una cuenta extranjera, insistimos el CCC ya no sirve. Por tanto habrá que conseguir el IBAN de empleados, proveedores y demás receptores de transferencias para poder seguir realizando los pagos oportunos. Lo ideal sería ponerse en contacto con los titulares de CCCs a los que habitualmente hagamos transferencias, para que nos faciliten el IBAN de una cuenta en uso. Esto puede resultar una tarea lenta y tediosa si son muchos los IBANs a recabar, de modo que será más conveniente recurrir a algún conversor de CCCs en IBANs para actualizar los datos bancarios. Además de los conversores individuales, como el que está disponible en www.sepaesp.es, existen conversores masivos que permiten convertir muchos CCCs en IBANs de una sola vez, aunque no siempre serán de uso gratuito. Concepto Las Transferencias SEPA dispondrán de 140 caracteres, frente a los 72 que tenemos actualmente, para informar al beneficiario del concepto del abono. Nuevo formato para los ficheros de remesas A la hora de intercambiar ficheros de remesas de abonos con el banco, será necesario usar los nuevos formatos establecidos por el EPC. En España disponemos de dos formatos. Un formato transitorio denominado SEPA plano, regulado por el Cuaderno 3414 de la AEB. Dicho formato será válido hasta febrero de 2016. Por el contrario, el formato SEPA definitivo se basa en el estándar ISO 20022 XML, al que podremos migrar directamente, o al aproximarse febrero de 2016. A partir dicha fecha, será el formato obligatorio para toda Europa. Esto supondrá la necesidad de actualizar o conseguir nuevos programas informáticos con los que generar los ficheros de remesas en los nuevos formatos. Pautas de Migración Cuatro son los pasos generales que necesita dar todo emisor de remesas de transferencias que desee seguir siéndolo en SEPA: 1. Hay que actualizar la información bancaria de nuestras bases de datos. Hemos de filtrar las bases de datos en las que guardemos los CCCs de empleados, proveedores y clientes, intentando encontrar qué CCCs son formalmente incorrectos. Un CCC incorrecto es aquel que no tenga el Dígito de Control, lo tenga mal calculado o sufra de algún otro error estructural. Es necesario hacer este filtrado Pag. 7 de 16 Desarrollada con la colaboración de Hermesti Ingeniería Documental S.L. porque a partir del 8 de octubre de 2013 el Banco de España a través del Sistema Nacional de Compensación Electrónica, obliga a rechazar todas las operaciones con un CCC inválido. De modo que es conveniente hacer este proceso para evitarnos rechazos y comisiones innecesarias. Una vez identificadas las cuentas erróneas, tendremos que conseguir el IBAN correcto que identifique dichas cuentas para sucesivas operaciones. Lo podremos conseguir pidiéndoselo al titular de la cuenta beneficiaria. 2. Conversión de CCCs en IBANs. Puesto que el IBAN sustituye al CCC, habrá que convertir toda la información bancaria de nuestras bases de datos al formato correcto. El paso 1 es muy útil para este propósito ya que no se pueden convertir CCCs incorrectos a IBAN sin un gran riesgo de que el resultado también sea incorrecto. Los CCCs correctos se podrán convertir a IBAN con diversas herramientas, los incorrectos es conveniente recabarlos de sus titulares. 3. Otra precaución que hemos de tomar es modificar los procedimientos por los que estemos recopilando la información bancaria de clientes, empleados y proveedores, de tal modo que en nuestra documentación y formularios, dejemos de requerir el CCC y exijamos un IBAN. 4. Por último, tendremos que conseguir un programa informático que genere los ficheros de remesas de transferencias en alguno de los formatos permitidos por SEPA. Para ello podremos acudir a nuestra entidad de crédito, a empresas externas que ofrezcan herramientas de generación de remesas adaptadas a SEPA o si disponemos de un departamento de informática, desarrollar nuestra propia solución. Cajalmendralejo pone a disposición de sus clientes un servicio a través de su Banca Electrónica “Cajalnet” para la completa gestión y generación de los ficheros de remesas tanto de Transferencias como de Adeudos Directos SEPA. Es importante destacar que la transferencia SEPA se ejecutará teniendo como destino final el IBAN proporcionado por el ordenante, a diferencia de las actuales transferencias en las que la cuenta destino tenía que ser obligatoriamente una en la que fuera titular el beneficiario de la transferencia. Por ello es imprescindible asegurarnos que el IBAN proporcionado es el correcto y se corresponde con una cuenta del beneficiario. La responsabilidad del destino es exclusiva del ordenante y no se comprobará en la entidad beneficiaria a quién corresponde la cuenta. Una vez hayamos cumplido con los requisitos mencionados, estaremos listos para emitir Transferencias SEPA con toda normalidad. Los requisitos aquí mencionados afectarán a la gran mayoría de empresas, independientemente de su tamaño y complejidad. Es posible que su empresa tenga que cumplir algún requisito específico que aquí no haya sido mencionado, o que ya tenga resuelto alguno de los pasos a dar. Evalúe a la luz de la información facilitada en la guía cual es la situación particular de su empresa y realice los cambios necesarios cuanto antes. Pag. 8 de 16 Desarrollada con la colaboración de Hermesti Ingeniería Documental S.L. 2. Guía de migración para Emisores de Adeudos o Recibos Domiciliados. Las empresas o usuarios que comuniquen al banco sus cobros, mediante ficheros de remesas de recibos domiciliados conforme al Cuaderno 19 de la AEB, tendrán que habituarse a usar el Adeudo Directo SEPA antes del 1 de febrero de 2014, si no desean que sus bancos les rechacen dichos ficheros llegada la fecha límite. Todo cobro mediante recibo domiciliado debe estar fundamentado en un contrato firmado entre ambas partes denominado mandato u orden de domiciliación. Empecemos por detallar las características y requisitos de este documento antes de analizar el adeudo SEPA en profundidad. La orden de domiciliación o mandato SEPA Órdenes Tácitas Para poder cobrar a un cliente mediante recibo domiciliado es necesario que el cliente deudor firme al acreedor una orden de domiciliación, también llamada mandato, autorizando dichos cobros. Este requisito es anterior a la Ley de Servicios de Pago de 2009, y continúa vigente con SEPA. Sin embargo, son muchos los recibos que se están emitiendo actualmente sin que exista dicha orden firmada. Esto es así porque en España, son habituales las “ordenes tácitas de domiciliación”. Esto viene a consistir en que cada vez que nos damos de alta de algún servio cobrado mediante recibo domiciliado, raras veces se llega a firmar dicho contrato. Así por ejemplo, si nos apuntamos a un gimnasio, le facilitamos nuestro número de cuenta al gestor del gimnasio y frecuentemente una autorización verbal. Cuando las órdenes de cobro llegan a nuestro banco, mientras no las rechacemos explícitamente, el banco asume que hay una orden de domiciliación que avala dichos cobros y nos carga las cantidades detalladas. Según la legislación vigente, que también se aplicara al adeudo SEPA, todos los cobros que se efectúen sin una orden de domiciliación que los fundamente, son cobros ilegítimos, y podrán ser devueltos por el deudor hasta 13 meses después de la fecha de cobro, frente a las 8 semanas de plazo de devolución que tienen los cobros refrendados por un mandato. Flujo y custodia de la orden de domiciliación Otro aspecto que no ha cambiado es la obligación de custodiar el mandato u orden de domiciliación. Una vez firmada la orden de domiciliación, es obligación del acreedor conservar dicha orden. El flujo habitual del mandato será el siguiente: 1. El acreedor rellena la orden de domiciliación con todos los datos necesarios y se la hace llegar al deudor. 2. El deudor firma el mandato y lo devuelve impreso al acreedor para que pueda custodiarlo conforme a la ley. Este flujo resulta más complejo cuando se quieran formalizar órdenes de domiciliación SEPA B2B, de las que hablaremos más adelante. Cada empresa emisora de recibos tendrá que decidir como gestionará el mandato. Pag. 9 de 16 Desarrollada con la colaboración de Hermesti Ingeniería Documental S.L. Caducidad La orden de domiciliación SEPA caduca a los 36 meses de inactividad. En el caso de que pasen tres años sin emitirse recibo alguno, si en el mes 37 se vuelve a emitir un recibo, este se considerará inválido pues correspondería a una orden de domiciliación caducada, y se podría devolver por tanto hasta 13 meses después de su fecha de cargo. Formato En caso de que ya dispongamos de una orden de domiciliación adaptada a las necesidades de nuestra empresa y queramos actualizarla para que cumpla con los requisitos SEPA, tendremos que acudir al Cuaderno 50 de la AEB, donde se detallan las características y campos imprescindibles que toda orden de domiciliación debe tener obligatoriamente. En este documento podremos encontrar también modelos de órdenes de domiciliación SEPA tanto CORE como B2B. Idiomas Una orden de domiciliación SEPA tendrá que estar en dos idiomas, normalmente inglés y el lenguaje del cliente deudor, cuando se formalice entre países distintos. Se pueden descargar mandatos en inglés y el resto de los idiomas de la Zona SEPA desde la página del EPC: http://www.europeanpaymentscouncil.eu e-Mandato La necesidad de formalizar y custodiar órdenes de domiciliación en papel es un pequeño engorro a estas alturas de la era digital. Es por eso que el EPC ha planteado la posibilidad de un mandato electrónico que facilite la formalización, comunicación y custodia de estos acuerdos. No se ha establecido un e-mandato estándar, sino distintas soluciones ofrecidas por diversos proveedores, por lo que si considera conveniente usar este medio de formalización de mandatos consulte las diversas posibilidades que ofrece el mercado. Migración a SEPA CORE de las órdenes de domiciliación actuales Las órdenes de domiciliación actuales desaparecen el 1 de febrero de 2014, momento a partir del cual únicamente se podrán formalizar mandatos SEPA. La Comisión para la Migración a SEPA ha establecido unas pautas para adaptar todas las órdenes de domiciliación vigentes a SEPA, de modo tal que las empresas que ya tengan formalizadas órdenes de domiciliación válidas conforme a la Ley de Servicios de Pago de 2009, no tendrán que conseguir de sus clientes un nuevo mandato SEPA para poder seguir efectuando los cobros. Las pautas de migración están recogidas en el documento “Migración a SEPA de los adeudos domiciliados españoles” disponible en la página www.sepaesp.es. Todas las ordenes de domiciliación vigentes migrarán a SEPA como órdenes CORE, nunca como B2B, ya que este último es un instrumento de cobro totalmente nuevo, y requerirá siempre una orden de domiciliación nueva conforme a los requisitos B2B. A continuación citamos resumidamente los pasos a seguir: 1. Hemos de convertir la antigua “Referencia de la Orden de Domiciliación” de 12 posiciones, en la “Referencia Única del Mandato” SEPA de 35. Para ello es fundamental no cambiar bajo ningún concepto el literal de la referencia y rellenar a blancos las 23 posiciones nuevas. Pag. 10 de 16 Desarrollada con la colaboración de Hermesti Ingeniería Documental S.L. 2. En las órdenes de domiciliación SEPA es necesario informar un campo que antes no existía, la secuencia de presentación. Este campo sirve para informar si el pago consistirá en un único cobro (OOFF), en una relación recurrente de cobros (RCUR), es primero de una posterior relación recurrente de cobros (FRST), o es el último de ellos (FNAL). Todas las órdenes migradas a SEPA figurarán como RCUR. 3. Otro campo que no es obligatorio en las órdenes actuales es la fecha de firma del mandato. Según lo establecido por la Comisión, todas las órdenes firmadas antes de febrero de 2014 tendrán que rellenar el campo Fecha de Firma del Mandato con la fecha 31 de octubre de 2009. 4. Por último, el NIF-Sufijo del acreedor de la orden de domiciliación actual se convierte en el Identificador del Acreedor (AT-02) del mandato SEPA. El Identificador del Acreedor sigue la siguiente estructura: País D.C. Sufijo ES 97 001 NIF M12345678 Este Identificador nos lo habrá de facilitar el Banco o bien una aplicación informática preparada para ello, ya que es necesario calcular los Dígitos de Control. Una vez realizados estos cuatro pasos, podremos seguir emitiendo adeudos domiciliados en formato SEPA, aunque estén fundamentados en una orden de domiciliación antigua. El Adeudo Directo SEPA (SDD) El adeudo SEPA tiene dos modalidades, la modalidad Básica o CORE y la modalidad B2B. Empecemos por ver los rasgos comunes a todos los adeudos SEPA, tanto CORE como B2B: Cobros Domiciliados a Europa El gran cambio que supondrá el Adeudo SEPA sera que podremos cobrar mediante recibo domiciliado a cualquier deudor que tengamos dentro de la Zona SEPA, por diferencia con el Cuaderno 19 que sólo nos permitía hacer cobros a deudores Españoles. Además estos cobros en la Zona SEPA tendrán las mismas comisiones y plazos de presentación que los recibos emitidos dentro de España. IBAN, BIC y Gastos Compartidos Al igual que las transferencias SEPA, los adeudos SEPA requerirán un IBAN, serán gestionados con gastos compartidos, necesitarán de un BIC cuando el país de cobro no sea España y tendrán 140 caracteres para el campo “Concepto”. Reducción del Concepto El acortamiento del concepto del pago de 640 caracteres a 140, supondrá un problema para todas aquellas empresas que se estén sirviendo del banco del deudor para hacer llegar a su cliente la información de factura. Así por ejemplo, muchas compañías aseguradoras, ayuntamientos, diputaciones, etc. usaban este servicio para ahorrarse el envío de las facturas y avisos de cobro a sus clientes. Todas estas empresas tendrán que buscar ahora vías alternativas para comunicar esta información a sus clientes, ya sea por Pag. 11 de 16 Desarrollada con la colaboración de Hermesti Ingeniería Documental S.L. carta, correo electrónico u otros medios a su alcance. Nuevo Formato para los Ficheros de Remesas A la hora de intercambiar ficheros de remesas de recibos o adeudos con el banco, será necesario usar los nuevos formatos establecidos por el EPC. En España disponemos de dos formatos. Un formato transitorio denominado SEPA plano, regulado por los Cuadernos 19-14 (CORE) y 19-44 (B2B) de la AEB. Dicho formato será válido hasta febrero de 2016. Por el contrario, el formato SEPA definitivo se basa en el estándar ISO 20022 XML, al que podremos migrar directamente o al aproximarse febrero de 2016. Momento a partir del cual será el formato obligatorio para toda Europa. Esto supondrá la necesidad de actualizar o conseguir nuevos programas informáticos con los que generar los ficheros de remesas en los nuevos formatos. Cajalmendralejo pone a disposición de sus clientes un servicio a través de su Banca Electrónica “Cajalnet” para la completa gestión y generación de los ficheros de remesas tanto de Transferencias como de Adeudos Directos SEPA. El Adeudo SEPA CORE o Básico 1. La modalidad Básica de Adeudo SEPA se podrá emplear para cobros tanto entre empresas, como entre empresas y consumidores. 2. La remesa ha de presentarse con hasta 7 días hábiles interbancarios de antelación a la fecha de cobro para los adeudos de tipo único (OOFF) y primero (FRST), y con hasta 4 días de antelación para los recurrentes (RCUR) o últimos (FNAL). Estos plazos de antelación en la presentación se podrán acortar, adoptando cada banco los plazos más breves en que pueda tramitar las remesas de recibos. 3. Un cobro por adeudo CORE se podrá devolver sin alegar motivo alguno en los 5 días hábiles posteriores al cargo, en las 8 semanas siguientes a la fecha de cobro si el importe no coincide con el que figuraba en el mandato u orden de domiciliación o si dicho importe supera el que el deudor del recibo podría esperar razonablemente teniendo en cuenta sus anteriores pautas de gasto, y hasta 13 meses después si no existiera una orden de domiciliación válida. Puesto que en España estamos acostumbrados a que los cobros se gestionen el siguiente día hábil interbancario a la presentación de la remesa de recibos, se ha establecido el Adeudo de Ciclo Corto de Presentación (COR1). El adeudo COR1 permite que si hoy presento mi remesa de cobros, mañana se me estén abonando en cuenta, tal y como venimos haciendo. Esta modalidad de adeudo será aceptada por todos los bancos españoles, pero no así en todas los bancos de la Zona SEPA, en la medida en que es una modalidad opcional. Pag. 12 de 16 Desarrollada con la colaboración de Hermesti Ingeniería Documental S.L. El Adeudo SEPA Business to Business (B2B) Las características del Adeudo B2B son las siguientes: 1. Este modalidad de cobro se puede emplear exclusivamente entre empresas y autónomos, nunca para cobrar a un consumidor. Una empresa de servicios de telefonía nunca podrá cobrarme la factura de mi móvil personal, sí el de empresa, mediante adeudo B2B. 2. En teoría el Adeudo B2B se debe presentar al banco con hasta 3 días interbancarios de antelación a la fecha de cobro. La realidad es que los bancos españoles tramitarán los Adeudos B2B con la misma celeridad que los adeudos COR1. 3. El firmante de una orden de domiciliación B2B renuncia al derecho de devolución una vez efectuado el cobro en su cuenta. Esto significa que una vez cargada la cantidad en la cuenta, el cliente o deudor ya no podrá reclamar que se le devuelva ese dinero. 4. Antes de que se realice el cobro, es necesario que el banco del deudor compruebe que existe una orden de domiciliación válida que consienta dicho cobro, de lo contrario el adeudo será rechazado. Para que el banco del deudor pueda comprobar que dicha orden existe, cuando un deudor o cliente firme un mandato B2B, no sólo deberá enviar el documento firmado a su acreedor para que lo custodie, sino que también tendrá que poner en conocimiento de su banco información relevante del mandato firmado, para que este pueda cumplir con la obligación de validación. Pag. 13 de 16 Desarrollada con la colaboración de Hermesti Ingeniería Documental S.L. 5. También antes de que se efectúe el cobro es fundamental que el deudor, dé confirmación a su banco para que se efectúe el cobro. De lo contrario el cargo no se realizará. Gracias a la obligación que tiene el banco del deudor de recabar una confirmación de su cliente para el cobro, este instrumento de pago es seguro tanto para el deudor como para el acreedor. La gran ventaja de cobrar mediante Adeudo SEPA B2B es que, una vez cobrada una cantidad, nos aseguramos de que no habrá 56 días de incertidumbre en los que dicho importe puede ser reclamado por el cliente. De este modo se reduce considerablemente el riesgo financiero de la empresa, al evitar descubiertos en la tesorería. El Adeudo B2B como el COR1, es una modalidad opcional, por lo que no todos los bancos de la Zona SEPA aceptarán cobros B2B. La tendencia es que la gran mayoría de los bancos europeos aceptaran tanto B2B como COR1 en los próximos años. Pag. 14 de 16 Desarrollada con la colaboración de Hermesti Ingeniería Documental S.L. Adeudos CORE Uso Entre consumidores, empresas y autónomos 7 días hábiles FRST y OOFF Plazo de 4 días hábiles RCUR presentación 1 día hábil COR1 (8 octubre 2013) Derecho de devolución Entre empresas y autónomos exclusivamente 3 días hábiles 5 días desde el cobro por cualquier razón No se puede reembolsar el pago 8 semanas para importes indebidos una vez cargado en cuenta. 13 meses para pagos no autorizados Comprobación Mandato Opcional Banco Deudor Autorización previa del cargo Adeudos B2B Obligatorio Opcional Obligatoria Formalización Obligatorio para nuevos adeudos del mandato Obligatorio siempre Disponibilidad Si Universal No Pautas de Migración: Estos son los pasos que hemos de dar antes del 1 de febrero de 2014, para poder emitir remesas de Adeudos SEPA. 1. Actualizar la información bancaria contenida en nuestras bases de datos. (Ver paso 1 de las pautas de migración a Transferencias SEPA). 2. Convertir CCCs en IBANs. (Ver paso 2 de las pautas de migración a Transferencias SEPA). 3. Tomar decisiones en cuanto a la gestión del mandato. Cada empresa tendrá que evaluar cómo va a generar, enviar, recuperar y custodiar el mandato, así como sopesar las ventajas e inconvenientes del uso de las modalidades COR1 y B2B. La opción más recomendable es que a partir de ahora, la orden de domiciliación se formalice en el mismo momento de la firma del contrato o acuerdo de compra. 4. Tendremos que conseguir un programa informático que genere los ficheros de remesas de adeudos en alguno de los formatos permitidos por SEPA. Para ello podremos acudir a nuestros bancos, a empresas externas que ofrezcan herramientas de generación de remesas adaptadas a SEPA o si disponemos de un departamento de informática, desarrollar nuestra propia solución. 5. Será necesario modificar los documentos e impresos a través de los que estemos recabando información de los clientes para que incluya ahora los nuevos datos que exige SEPA: fecha de firma del mandato, secuencia del pago, Identificador del Pag. 15 de 16 Desarrollada con la colaboración de Hermesti Ingeniería Documental S.L. acreedor... 6. También será necesario modificar nuestras bases de datos para que puedan almacenar todos estos nuevos datos, así como ampliar los campos ya que ahora la referencia del mandato tendrá 35 en vez de 12 posiciones y el IBAN podrá tener hasta 34 caracteres frente a los 20 del CCC tradicional. 7. Aquellas empresas que estén usando el recibo del banco como documento informativo, tendrán que buscar formas alternativas para comunicar a sus clientes la factura y el detalle de los cargos efectuados. Volvemos a insistir en: • La necesidad de recabar el IBAN correcto del deudor, pues éste es el destino final del Adeudo SEPA independientemente de quién sea el titular de la cuenta. • Para los nuevos adeudos, el acreedor debe tener y custodiar debidamente el mandato firmado por el deudor. • Modificar la referencia del Adeudo implica un nuevo mandato por ser una nueva domiciliación. Ésto tiene especial relevancia en los adeudos que ya se vienen intercambiando. Una vez solucionados estos aspectos, estaremos listos para trabajar con Adeudos SEPA sin dificultad. Para cualquier aclaración, no dude en contactar con su oficina de Cajalmendralejo donde estaremos encantados de atenderles y ayudarles en su proceso de migración a SEPA. Pag. 16 de 16 Desarrollada con la colaboración de Hermesti Ingeniería Documental S.L.