PRIMARIA PRUEBA

Anuncio

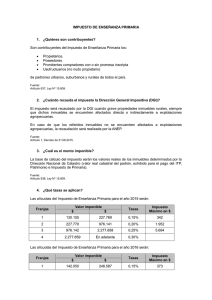

Setiembre 2015 Impuesto de Enseñanza Primaria a los Inmuebles Rurales Cr. Julio López, Departamento Tributario El pasado 31 de Julio del 2015 se promulgó la Ley Nº 19.333, la cual restableció el Impuesto Anual de Enseñanza Primaria a los Inmuebles Rurales. 1. Qué grava el impuesto El impuesto grava aquellos padrones rurales cuyo el valor real, establecido anualmente por la Dirección Nacional de Catastro, supere el mínimo no imponible. Este monto, para el año 2015 es de $130.154. Asimismo, los propietarios de padrones rurales que exploten a cualquier título padrones que en su conjunto no excedan las 300 hectáreas Índice Coneat 100 estarán exonerados del impuesto. A estos efectos, se tomarán los índices de productividad publicados por la Dirección General de Recursos Naturales Renovables del Ministerio de Ganadería, Agricultura y Pesca. Para tener derecho a este beneficio: • • En caso de que exploten padrones que en su conjunto no excedan 200 hectáreas Índice Coneat 100, se deberá acreditar mediante presentación de declaración jurada haber dado cumplimiento a lo dispuesto en el inciso 3º del artículo 448 de la Ley Nº 17.296 de 21 de febrero de 2001, informando el número de registro de los padrones rurales ante el BPS y DICOSE cuando corresponda. En caso de que exploten padrones que en su conjunto no excedan 300 hectáreas Índice Coneat 100, y no se encuentren comprendidos en el punto anterior, se presentará una declaración jurada con el detalle de los padrones explotados a cualquier título al 1º de enero anterior. En la misma se debe detallar el valor real de cada padrón, así como la correspondiente documentación frente al Banco de Previsión Social (BPS) y a la División Contralor de Semovientes (DICOSE) del Ministerio de Ganadería, Agricultura y Pesca. Dicha declaración se deberá presentar dentro de los 120 días del ejercicio que se desee exonerar y la presentación fuera del plazo establecido no dará derecho a la exoneración. Cuando corresponda la aplicación de exoneraciones diferentes a las anteriores, tales como la correspondiente por aplicación de la Ley Nº 15.939 de 23 de diciembre de 1987, Ley Forestal, los contribuyentes deberán presentar la referida declaración jurada determinando la fuente legal que motiva la exoneración. 2. Configuración del impuesto El hecho generador del impuesto se configura al 1º de enero de cada año. Para el ejercicio 2015, se considera configurado el hecho generador del impuesto aplicable a los inmuebles rurales, a la fecha de entrada en vigencia la ley, es decir al 1º de setiembre de 2015. Por este motivo, el plazo de 120 días a los efectos de obtener la exoneración, se deberá computar a partir de la entrada en vigencia de la norma legal. 3. Contribuyentes Son contribuyentes de este impuesto los: • • • • Propietarios Poseedores Promitentes compradores con o sin promesa inscripta Usufructuarios de padrones urbanos, suburbanos y rurales de todos el país. No es contribuyente el nudo propietario. 4. Liquidación del impuesto La ley dispone que se encuentran exonerados los propietarios de padrones rurales que exploten a cualquier título padrones que en su conjunto no excedan de 300 hás. Índice Coneat 100. Por lo tanto, a los efectos del cálculo para la exoneración se debe sumar la totalidad de los padrones explotados, tanto sean propios como de terceros. Si de este cálculo surge que se explotan más de 300 has. Coneat 100, el contribuyente, aunque los inmuebles propios no superen el límite establecido, no podrá ampararse a la exoneración y en consecuencia deberá tributar por el o los padrones por los que es contribuyente en calidad de propietario. Del mismo modo, como a los efectos de la inclusión en la exoneración la norma establece que se computan todas las hectáreas explotadas, para este cálculo no deben excluirse los padrones que gocen de exoneraciones totales o parciales (por ej. áreas forestadas). En -2- consecuencia si los mismos superan las 300 hás. Coneat 100, no podrá ampararse a la exoneración. Se deberá tributar por las hectáreas que no se encuentren exoneradas. 5. Alícuotas del impuesto Las tasas aplicables para la determinación del Impuesto de Enseñanza Primaria son: Franjas 1 2 3 4 Valor real 2015 $ 130.155 227.770 976.142 2.277.659 Tasas $ 227.769 976.141 2.277.658 En adelante 0,15% 0,20% 0,25% 0,30% Impuesto Máximo en $ 342 1.952 5.694 La alícuota se aplica a cada padrón individualmente. A los efectos de ver en que franja se debe tributar, se tomará la superficie total del padrón, sin deducir áreas exoneradas. 6. Recaudación Cuando los inmuebles rurales se encuentren afectados directa .o indirectamente a explotaciones agropecuarias la recaudación será realizada por la Dirección General Impositiva (DGI). En caso de que los inmuebles rurales no se encuentren afectados a explotaciones agropecuarias, la recaudación será realizada por la Administración Nacional de Educación Pública (ANEP). 7. Certificado único DGI La ley de da la facultad a la DGI para suspender los certificados anuales, en los casos de omisión de pago del impuesto. La reglamentación dispuso que a requerimiento de la ANEP, la DGI podrá suspender la vigencia de los certificados anuales de aquellos contribuyentes que no hayan cumplido con la obligación de pago del tributo. -3- 8. Vencimientos El impuesto de Enseñanza Primaria se pagará en tres cuotas de acuerdo al siguiente calendario: • • • 1º cuota: 30 de setiembre 2º cuota: 6 de noviembre 3º cuota: 11 de diciembre Aunque el impuesto sea recaudado por la DGI, no se admite el pago mediante certificados de crédito ni la imputación de pagos a cuenta de impuestos recaudados por la DGI. La declaración jurada, correspondiente al año 2015, se presentará hasta el 29 de diciembre de 2015, por Internet o en medios magnéticos en los locales de las redes de cobranza habilitadas. Quienes exploten padrones que en su conjunto no excedan de 200 (doscientas) hectáreas índice CONEAT 100, dispondrán del mismo plazo para declarar haber dado cumplimiento a lo dispuesto en el inciso tercero del artículo 448 de la Ley Nº 17.296 de 21 de febrero de 2001. -4- -5-