MONEDA DEUDA LATINOAMERICANA FONDO DE INVERSION

Anuncio

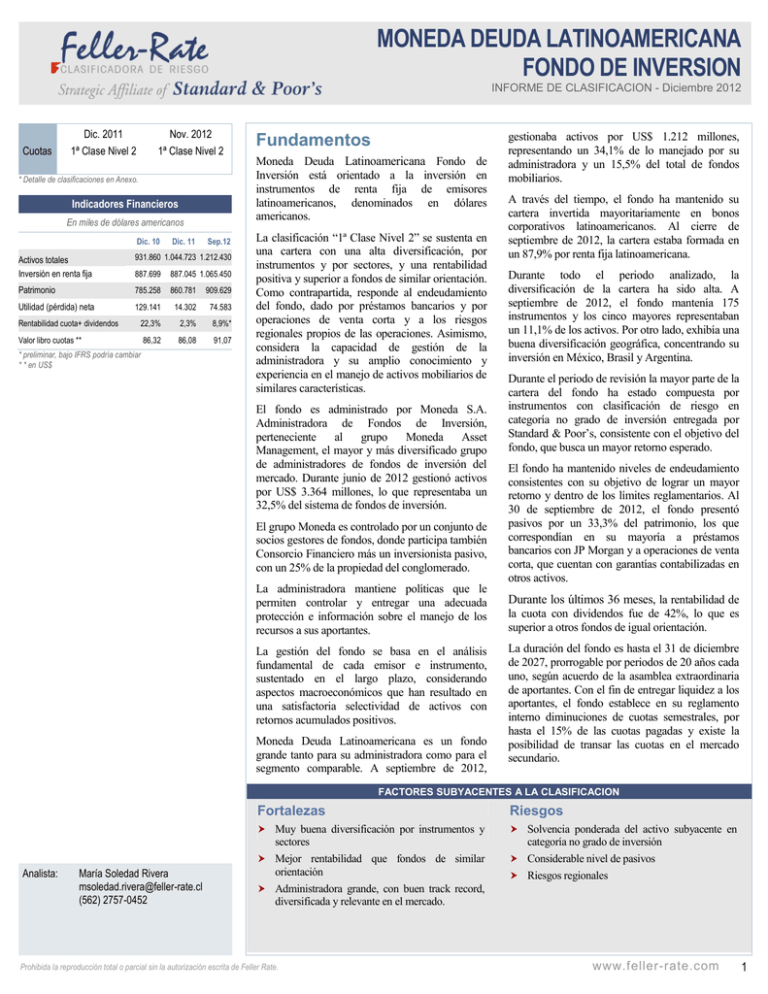

MONEDA DEUDA LATINOAMERICANA FONDO DE INVERSION INFORME DE CLASIFICACION - Diciembre 2012 Cuotas Dic. 2011 1ª Clase Nivel 2 Nov. 2012 1ª Clase Nivel 2 * Detalle de clasificaciones en Anexo. Indicadores Financieros En miles de dólares americanos Dic. 10 Dic. 11 Sep.12 Activos totales Inversión en renta fija 931.860 1.044.723 1.212.430 887.699 887.045 1.065.450 Patrimonio 785.258 860.781 909.629 Utilidad (pérdida) neta 129.141 14.302 74.583 Rentabilidad cuota+ dividendos 22,3% 2,3% 8,9%* Valor libro cuotas ** 86,32 86,08 91,07 * preliminar, bajo IFRS podría cambiar * * en US$ Fundamentos Moneda Deuda Latinoamericana Fondo de Inversión está orientado a la inversión en instrumentos de renta fija de emisores latinoamericanos, denominados en dólares americanos. La clasificación “1ª Clase Nivel 2” se sustenta en una cartera con una alta diversificación, por instrumentos y por sectores, y una rentabilidad positiva y superior a fondos de similar orientación. Como contrapartida, responde al endeudamiento del fondo, dado por préstamos bancarios y por operaciones de venta corta y a los riesgos regionales propios de las operaciones. Asimismo, considera la capacidad de gestión de la administradora y su amplio conocimiento y experiencia en el manejo de activos mobiliarios de similares características. El fondo es administrado por Moneda S.A. Administradora de Fondos de Inversión, perteneciente al grupo Moneda Asset Management, el mayor y más diversificado grupo de administradores de fondos de inversión del mercado. Durante junio de 2012 gestionó activos por US$ 3.364 millones, lo que representaba un 32,5% del sistema de fondos de inversión. El grupo Moneda es controlado por un conjunto de socios gestores de fondos, donde participa también Consorcio Financiero más un inversionista pasivo, con un 25% de la propiedad del conglomerado. La administradora mantiene políticas que le permiten controlar y entregar una adecuada protección e información sobre el manejo de los recursos a sus aportantes. La gestión del fondo se basa en el análisis fundamental de cada emisor e instrumento, sustentado en el largo plazo, considerando aspectos macroeconómicos que han resultado en una satisfactoria selectividad de activos con retornos acumulados positivos. Moneda Deuda Latinoamericana es un fondo grande tanto para su administradora como para el segmento comparable. A septiembre de 2012, gestionaba activos por US$ 1.212 millones, representando un 34,1% de lo manejado por su administradora y un 15,5% del total de fondos mobiliarios. A través del tiempo, el fondo ha mantenido su cartera invertida mayoritariamente en bonos corporativos latinoamericanos. Al cierre de septiembre de 2012, la cartera estaba formada en un 87,9% por renta fija latinoamericana. Durante todo el periodo analizado, la diversificación de la cartera ha sido alta. A septiembre de 2012, el fondo mantenía 175 instrumentos y los cinco mayores representaban un 11,1% de los activos. Por otro lado, exhibía una buena diversificación geográfica, concentrando su inversión en México, Brasil y Argentina. Durante el periodo de revisión la mayor parte de la cartera del fondo ha estado compuesta por instrumentos con clasificación de riesgo en categoría no grado de inversión entregada por Standard & Poor’s, consistente con el objetivo del fondo, que busca un mayor retorno esperado. El fondo ha mantenido niveles de endeudamiento consistentes con su objetivo de lograr un mayor retorno y dentro de los límites reglamentarios. Al 30 de septiembre de 2012, el fondo presentó pasivos por un 33,3% del patrimonio, los que correspondían en su mayoría a préstamos bancarios con JP Morgan y a operaciones de venta corta, que cuentan con garantías contabilizadas en otros activos. Durante los últimos 36 meses, la rentabilidad de la cuota con dividendos fue de 42%, lo que es superior a otros fondos de igual orientación. La duración del fondo es hasta el 31 de diciembre de 2027, prorrogable por periodos de 20 años cada uno, según acuerdo de la asamblea extraordinaria de aportantes. Con el fin de entregar liquidez a los aportantes, el fondo establece en su reglamento interno diminuciones de cuotas semestrales, por hasta el 15% de las cuotas pagadas y existe la posibilidad de transar las cuotas en el mercado secundario. FACTORES SUBYACENTES A LA CLASIFICACION Analista: María Soledad Rivera [email protected] (562) 2757-0452 Fortalezas Riesgos Muy buena diversificación por instrumentos y Solvencia ponderada del activo subyacente en sectores Mejor rentabilidad que fondos de similar orientación Administradora grande, con buen track record, diversificada y relevante en el mercado. Prohibida la reproducción total o parcial sin la autorización escrita de Feller Rate. categoría no grado de inversión Considerable nivel de pasivos Riesgos regionales www.feller-rate.com 1 MONEDA DEUDA LATINOAMERICANA INFORME DE CLASIFICACION - Diciembre 2012 Cuotas 1ª Clase Nivel 2 OBJETIVOS DE Inversión en instrumentos de renta fija de emisores INFORME DE CLASIFICACION INVERSION latinoamericanos, denominados en dólares americanos Objetivos de inversión y límites reglamentarios Características del Fondo Septiembre de 2012 Valor Cuota (US$) Nº Cuotas Nº aportantes Total Activos (miles US$) 91,07 9.988.378 93 1.212.430 El fondo de inversión Moneda Deuda Latinoamericana está orientado mayoritariamente a la inversión en instrumentos de renta fija de emisores privados, transados en mercados internacionales y denominados en dólares americanos. El objetivo del fondo, según su reglamento interno, es obtener un alto retorno a través de la inversión de sus recursos en bonos y valores de renta fija por entidades de países emergentes, especialmente latinoamericanos. Entre otros límites relevantes, el reglamento interno del fondo establece: i) Al menos un 70% de los activos deben estar invertidos en el objetivo de inversión. ii) Una inversión máxima en un mismo emisor de 10% del activo del fondo y 15% para el caso de un mismo grupo empresarial; iii) Un límite máximo de 15% de la cartera en instrumentos emitidos por un mismo emisor Banco Central o Estado; iv) Restricciones a la inversión por países con las siguientes características: a. Inversión máxima de 45% del activo del fondo en países en categorías BBB- o superiores; b. hasta un 40% del activo del fondo en categorías BB- hasta BB+ ; c. hasta un 35% del activo del fondo en categorías B- hasta B+; y d. hasta un 30% del activo en categorías inferiores a B-; v) Además, se establece que la inversión máxima de 15 % del activo del fondo en instituciones en cesación de pagos o clasificados en categoría D de Standard & Poor´s (o similares). Aunque este límite se reduce a 10% si los instrumentos se hubieran encontrado en esa situación a la fecha de adquisición. vi) Los pasivos más los gravámenes y prohibiciones no podrán exceder el 50% de su patrimonio. Los límites de inversión de los activos del fondo aumentarán a 100%, en las siguientes circunstancias: en caso necesario mantener reservas de liquidez para cumplir con las obligaciones del fondo, pago de dividendos, derecho a retiro y disminución de capital; haberse liquidado o enajenado una inversión; y durante la liquidación del fondo. EVALUACION DE LA CARTERA DEL FONDO Cartera cumple con el objetivo de inversión Características del fondo Moneda Deuda Latinoamericana Fondo de Inversión es de tamaño relevante para su administradora y para el segmento de fondos mobiliarios. Al cierre de septiembre de 2012, el fondo manejó activos por US$1.212 millones, representando un 34,1% del total gestionado por Moneda Asset Management S.A. y un 15,5% del total de fondos de similar orientación. Cartera invertida mayoritariamente en bonos corporativos Durante todo el periodo analizado, la mayor parte de la cartera del fondo estaba formada por renta fija corporativa, denominados en dólares americanos. Adicionalmente, mantenía inversión en bonos bancarios y bonos estatales y otros instrumentos de deuda no registrados, en su mayoría de países latinoamericanos. Al 30 de septiembre de 2012, el fondo mantenía un 87,9% invertido en renta fija y un 2,3% en renta variable, a través de acciones no registradas. El porcentaje mantenido en caja y otros activos correspondía en un 9,2% a garantías por operaciones de venta corta, usadas por el fondo como coberturas para disminuir los riesgos regionales. Prohibida la reproducción total o parcial sin la autorización escrita de Feller Rate. www.feller-rate.com 2 MONEDA DEUDA LATINOAMERICANA INFORME DE CLASIFICACION - Diciembre 2012 Cuotas 1ª Clase Nivel 2 Muy buena diversificación por instrumentos INFORME DE CLASIFICACION Consistentemente en el tiempo, el fondo ha mantenido una muy buena diversificación por instrumentos. Resumen cartera inversiones fondo A septiembre de 2012, la cartera estaba formada por 175 instrumentos y las cinco mayores inversiones representaban el 11,1% del total de activos. Estas posiciones correspondían a Andino Investment (2,5%), C10 Capital (2,3%), Bio Papel (2,3%), Crédito Real (2,0%) y Aes Dominicana Energía (2,0%). Dic. 10 Dic. 11 Sep. 12 Bonos Corporativos 77,8% 63,8% 60,6% Bonos Bancarios 10,0% 7,9% 21,4% Bonos Estatales 3,6% 0,3% 0,2% CFM 0,1% 0,0% 0,0% Alto nivel de pasivos y baja liquidez Otras inversiones 4,5% 15,6% 7,9% Caja y otros 4,0% 12,4% 9,8% 100,0% 100,0% 100,0% Durante el periodo de análisis, el fondo mantuvo un alto nivel de pasivos, en comparación con otros fondos del sistema. Al cierre de septiembre de 2012, el fondo exhibía pasivos por un 33,3% del patrimonio, menor al 50% máximo permitido por reglamento. Total Activos Distribución de posiciones largas por países Septiembre de 2012 Argentina 11,2% Perú 10,7% Asimismo, posee una buena diversificación geográfica, con inversiones en 16 países, concentrados mayoritariamente en México, Brasil y Argentina, las mayores economías de la región. Los pasivos correspondían en un 20,5% a préstamos bancarios con JP Morgan, un 12,4% a operaciones relacionadas a ventas cortas, las que poseen garantías contabilizadas en otros activos, y un 0,5% a cuentas por pagar por compra de instrumentos, remuneración de la sociedad administradora y provisión de auditoría. A la misma fecha, el fondo mantenía un 0,2% del total de activos en caja e instrumentos estatales, lo que entrega una baja liquidez para responder a las obligaciones del fondo. Sin embargo, existe un 0,6% de los activos en cuentas por cobrar por pagos de vencimientos de cupones y endeudamiento disponible, para responder en caso necesario. Otros 28,2% Bajo porcentaje de instrumentos no grado de inversión A lo largo del tiempo revisado, la solvencia ponderada de la cartera subyacente se ha mantenido en categoría no grado de inversión, dada por el bajo porcentaje de instrumentos con clasificación sobre BB+. Brasil 23,6% México 26,3% El fondo mantiene estrategias de largo plazo, invirtiendo en instrumentos con mayor riesgo crediticio, esperando un mejor retorno asociado. Solvencia de cartera Septiembre de 2012 Solvencia % Fondo AAA, AA+ 0,0% AA, AA-, A+, A 0,0% A-, BBB+, BBB 8,2% BBB-, BB+, BB 12,6% BB-, B+, B, B- 28,0% C, D A septiembre de 2012, la cartera estaba formada en un 38,7% por instrumentos con clasificación de riesgo asignadas por Standard & Poor’s, observando sólo un 11,6% en categoría grado de inversión, en escala internacional. 2,7% Sin Ratings 38,7% TOTAL 90,2% Rentabilidad acumulada positiva y superior a fondos similares Entre octubre de 2009 y septiembre de 2012, el fondo ha mantenido una rentabilidad superior a fondos de igual orientación, con una rentabilidad acumulada con dividendos de 42%. El buen desempeño de la cuota refleja una adecuada selectividad de activos basada en estrategias de largo plazo, observando una baja rotación de las inversiones. Término en el largo plazo del fondo El fondo tiene término establecido para el 31 de diciembre de 2027, prorrogable por periodos de 20 años, según acuerdo de la asamblea extraordinaria de aportantes. Adicionalmente, para aumentar la liquidez de los aportantes, el fondo de inversión Moneda Deuda Latinoamericana establece en su reglamento interno salidas de aportantes semestrales, por hasta un 15% de las cuotas pagadas, y existe la posibilidad de transar las cuotas en el mercado secundario. Prohibida la reproducción total o parcial sin la autorización escrita de Feller Rate. www.feller-rate.com 3 MONEDA DEUDA LATINOAMERICANA INFORME DE CLASIFICACION - Diciembre 2012 Cuotas 1ª Clase Nivel 2 ASPECTOS INFORME DE CLASIFICACION RELEVANTES DE LA Mayor administradora de la industria de fondos de ADMINISTRADORA inversión PARA LA GESTIÓN DEL FONDO El grupo tiene una estructura funcional enfocada en la gestión de grupos o tipos de fondos, que aprovecha las sinergias de manejar diversos fondos y administradoras y que cuenta con estructuras de apoyo y control comunes para todas las unidades core del negocio, asociadas a la gestión de fondos o carteras. Durante el último periodo, la administradora se encuentra realizando cambios organizacionales y modificando sus procesos, con el objeto de mejorar el manejo de los fondos y sus respectivos controles. Dentro de las modificaciones realizadas, se han realizado cambios en la gerencia de Operaciones, en la gerencia de Compliance y en la gerencia de Recursos Humanos. Este último, estará enfocado en la contratación e impulso de talento, con el propósito de generar y potenciar el desarrollo organizacional. Además, con el propósito de otorgarle continuidad a la administración de las carteras ante posibles eventos, la administradora comenzó a operar con co-portafolio managers. Para los fondos orientados a la inversión latinoamericana, la administradora cuenta con un equipo especializado de research formado por 8 analistas y los Portfolio Managers para el estudio de las compañías y manejo de carteras de los fondos, respectivamente. La estructura y el equipo responsable de la gestión de dichos fondos tienen amplio conocimiento del mercado financiero, experiencia en gestión de carteras mobiliarias de renta fija y buen track record operativo. Además, los Portfolio Managers a cargo de la gestión de los fondos, tienen amplio conocimiento del mercado latinoamericano y varios años dentro de la administradora. Valorización cartera de inversiones La valorización cumple con la normativa vigente, realiza registro y contabilización diaria para entrega de información periódica para aportantes, reguladores y otros usuarios. La administradora diseñó un modelo para una correcta valorización, donde obtienen al menos 3 fuentes de precios ejecutables por instrumento. El compliance es el responsable de hacer los ajustes, revisar los precios, eliminar información inconsistente y, posteriormente, valorizar a precio medio. La administradora utiliza sistemas informáticos automatizados, que permiten el registro y contabilización diaria del valor de todos los instrumentos, la cartera de inversiones y valor de la cuota. Políticas de evaluación de inversiones y construcción de portfolios Las decisiones de inversión son tomadas en consideración de las recomendaciones del equipo de estudios, responsable de monitorear los instrumentos y emisores locales y latinoamericanos. Las políticas de evaluación de portfolios mantienen el enfoque de análisis fundamental de cada instrumento, que implica la evaluación y modelos detallados para el análisis de cada emisor e instrumento a incorporar. El proceso también considera aspectos macroeconómicos, reuniones con el emisor y el análisis táctico para aprovechar coyunturas del mercado. Este proceso está a cargo del Portfolio Manager quien lidera un equipo de analistas de fondos latinoamericanos, quienes hacen la evaluación y monitoreo de los emisores. Los analistas se dividen las industrias latinoamericanas para su análisis, de manera de tener una visión global de la región. Existen dos reuniones semanales, donde el equipo de research recomiendan a los portafolio managers posiciones frente a distintos emisores nacionales y latinoamericanos. Las alternativas de inversión son revisadas por el Comité de Inversiones, el cual se realiza con una periodicidad semanal. El comité está compuesto por los Portfolio Managers de los fondos mobiliarios manejados por la Administradora. La estructuración definitiva de la cartera depende del Portfolio Manager de cada fondo, que implementará las decisiones en función su visión y conocimiento del mercado y de las recomendaciones del comité. La política de inversiones contempla el rol del oficial de cumplimiento, control de precios y sistemas automatizados para verificar cumplimiento de límites, restricciones y normativa en general. Prohibida la reproducción total o parcial sin la autorización escrita de Feller Rate. www.feller-rate.com 4 MONEDA DEUDA LATINOAMERICANA INFORME DE CLASIFICACION - Diciembre 2012 Cuotas 1ª Clase Nivel 2 Se aprecian políticas de evaluación de inversiones que consideran el análisis fundamental y detallado de INFORME DE CLASIFICACION cada emisor e instrumento. El proceso es dirigido e implementado por el Portfolio Manager, que considera las recomendaciones entregadas por instancias colegiadas en que participan ejecutivos con un amplio conocimiento del mercado y gestión de fondos mobiliarios. Riesgo Contraparte Operacional Las transacciones de instrumentos son realizadas, dependiendo del instrumento, con operadores internacionales que transan regularmente con otros fondos manejados por la administradora. Específicamente se utilizará a JP Morgan como prime broker y para instrumentos específicos se usan bancos locales grandes que mantienen el trading de las operaciones de instrumentos locales. La custodia internacional se encuentra en JP Morgan, que tiene una clasificación internacional de “A/perspectivas negativas” por Standard & Poor`s. La custodia de los instrumentos en Chile será mantenida en el DCV, por medio de una subcuenta del Banco de Chile, que tiene una clasificación “AAA/perspectivas estables” por Feller Rate. Conflictos de interés El grupo Moneda Asset Management posee un Manual de Tratamiento y Resolución de Conflictos de Interés, que se aplica a todas las administradoras y fondos manejados por el grupo. Entre otros aspectos relevantes para el tratamiento de conflictos de interés, se contempla que la administradora maneja sistemas para administrar órdenes de forma separada e identificar su prioridad en relación a otras y al portfolio manager responsable. En caso que más de un fondo cuente con recursos para realizar una inversión (o desinversión) que cumpla con sus objetivos, se deben considerar aspectos como política de inversión y liquidez, diversificación, disponibilidad de recursos, duración del fondo y consistencia de las inversiones, entre otros factores. Realizado el análisis de las variables mencionadas, si coincide la inversión de dos o más fondos, se realizará la asignación en función de las órdenes realizadas por cada portfolio manager y si son realizadas al mismo tiempo con distintos operadores a distintos precios, entonces se asignará de forma proporcional según la participación de las distintas órdenes. Por otro lado, la administradora maneja un detallado código de ética y sistemas informáticos de gestión de activos lo suficientemente seguros para controlar y evitar conflictos. Prohibida la reproducción total o parcial sin la autorización escrita de Feller Rate. www.feller-rate.com 5 MONEDA DEUDA LATINOAMERICANA INFORME DE CLASIFICACION - Diciembre 2012 Cuotas 1ª Clase Nivel 2 PROPIEDAD INFORME DE CLASIFICACION Amplia experiencia de los controladores del grupo La administradora es propiedad de Moneda Asset Management S.A. Los socios gestores de fondos controlan un 75% de la propiedad de la compañía. El 25% restante se reparte entre Consorcio Financiero y un inversionista pasivo. Alta experiencia de los socios en el sector financiero Moneda Asset Management S.A. es controlado por un grupo que participa activamente en la gestión de todo tipo de fondos. Todos ellos profesionales con amplia experiencia en el sector financiero y fondos de inversión. Consorcio Financiero es una importante institución dentro del mercado de capitales chileno, con intereses en distintos ámbitos de la actividad económica y una oferta global de servicios y productos financieros. Moneda Asset Management gestionaba a junio de 2012 activos del orden de US$ 3.364 millones, a través de tres administradoras de fondos de inversión de su propiedad: Moneda S.A., Toesca S.A. y Chiletech S.A. Relevante posición competitiva Moneda Asset Management es el mayor grupo de administración de fondos de inversión en el mercado chileno. A junio de 2012, tenía una participación de 32,5% del mercado total de fondos de inversión. Prohibida la reproducción total o parcial sin la autorización escrita de Feller Rate. www.feller-rate.com 6 ANEXOS MONEDA DEUDA LATINOAMERICANA INFORME DE CLASIFICACION – Diciembre 2012 Cuotas Sep. 2002 1ª Clase Nivel 2 Dic. 2003 Dic. 2005 Dic. 2007 INFORME DE CLASIFICACION 1ª Clase Nivel 3 1ª Clase Nivel 2 1ª Clase Nivel 2 Dic. 2009 1ª Clase Nivel 2 Dic. 2011 1ª Clase Nivel 2 Nov. 2012 1ª Clase Nivel 2 Consideraciones Acuerdo N° 31 Con el objetivo de abarcar específicamente los requerimientos definidos en el Acuerdo Nº 31 de la Comisión Clasificadora de Riesgo, se presenta el siguiente resumen del texto del informe de clasificación de riesgo. idéntica; fondos con coincidencias en su estrategia de inversión deben ser manejados por portfolio manager distintos. b. Claridad y precisión del objetivo del fondo c. El fondo está orientado a la inversión en instrumentos de renta fija, de emisores de países emergentes, especialmente latinoamericanos. El fondo invierte preferentemente en instrumentos transados en mercados internacionales y denominados en dólares americanos. Al cierre de septiembre de 2012, la cartera se encontraba invertida en un 87,9% en instrumentos de renta fija. Grado de orientación de las políticas y coherencia del reglamento interno Se aprecian políticas de evaluación de inversiones que consideran el análisis fundamental y detallado de cada emisor e instrumento. El proceso es dirigido e implementado por el Portfolio Manager, que considera las recomendaciones entregadas por instancias colegiadas en que participan ejecutivos con un amplio conocimiento del mercado y gestión de fondos mobiliarios. d. El reglamento establece que al menos un 70% de activos del fondo deben estar invertidos en su objetivo de inversión. El reglamento permite hasta un 50% endeudamiento, incluidos gravámenes y prohibiciones. A septiembre de 2012, el endeudamiento del fondo alcanzaba un 33,3% del patrimonio, correspondiente mayoritariamente a operaciones de venta corta y préstamos bancarios. Conflictos de Interés La administradora protege adecuadamente a sus partícipes de potenciales conflictos de interés. — CONFLICTOS DE INTERES ENTRE LOS FONDOS ADMINISTRADOS Moneda Asset Management posee un Manual de Tratamiento y Resolución de Conflictos de Interés, que se aplica a todas las administradoras y fondos manejados por el grupo. Entre otros aspectos para el tratamiento de conflictos de interés, se contempla: a. Fondos con estrategias idénticas deben asignarse al mismo portfolio manager y manejarse de forma e. La administradora maneja sistemas para administrar órdenes de forma separada e identificar su prioridad en relación a otras y al portfolio manager responsable. En caso que más de un fondo cuente con recursos para realizar una inversión (o desinversión) que cumpla con sus objetivos, se deben considerar aspectos como política de inversión y liquidez, diversificación, disponibilidad de recursos, duración del fondo y consistencia de las inversiones, entre otros factores. Realizado el análisis de las variables mencionadas, si coincide la inversión de dos o más fondos, se realizará la asignación en función de las órdenes realizadas por cada portfolio manager y si son realizadas al mismo tiempo con distintos operadores a distintos precios, entonces se asignará de forma proporcional según la participación de las distintas órdenes. El rol del Directorio para fijar los criterios que se usarán para solucionar los potenciales conflictos y revisar su correcta aplicación. El Directorio delega en el Oficial de Cumplimiento la función de velar por un tratamiento equitativo de los fondos y fiscalizar el cumplimiento de los criterios establecidos. Los aportantes son notificados periódicamente de la composición de las carteras de los fondos manejados y de eventuales movimientos. Además, el comité de vigilancia tiene acceso a toda la información relevante de los fondos. Moneda Asset Management posee un detallado código de ética y manual de procedimientos operativos, que establece de manera explícita las restricciones y mecanismos que se utilizarán para evitar la presencia de conflictos de interés y proteger continuamente los intereses de los aportantes de los fondos. Entre otros aspectos relevantes, este código establece una serie de restricciones para las personas con acceso a información privilegiada y los criterios para el manejo de inversiones personales permitidas. Entre otros aspectos: a. Se maneja un detallado código de ética y sistemas informáticos de administración de activos lo suficientemente seguros para controlar y evitar conflictos en la gestión de cartera de los fondos. b. Respecto a la gestión de fondos de desarrollo de empresas y fondos inmobiliarios, no se manifiesta la existencia de conflictos de interés relevantes, debido a la diferente orientación de inversión. c. Se prohíbe la inversión en instrumentos emitidos o garantizados por instituciones relacionadas con la administradora. d. El único pago posible por comisiones, asesorías u otras, a la administradora o sus relacionados es la comisión de administración. Los potenciales conflictos con Consorcio Financiero son limitados pues no participa de los procesos o decisiones de inversión para las carteras de los fondos y los potenciales conflictos se limitarían a aspectos administrativas y/o estratégicos sobre el manejo de las administradoras del grupo. Recursos profesionales de la administración El grupo tiene una estructura funcional enfocada en la gestión de grupos o tipos de fondos, que aprovecha las sinergias de manejar diversos fondos y administradoras y que cuenta con estructuras de apoyo y control comunes para todas las unidades core del negocio, asociadas a la gestión de fondos o carteras. La estructura y el equipo responsable de la gestión del fondo tienen amplio conocimiento del mercado financiero, experiencia en gestión de carteras mobiliarias de renta fija y buen track record operativo. Los recursos profesionales y estructura de la administradora son consistentes con los objetivos de inversión del fondo y entregan una adecuada gestión y protección para los recursos de los aportantes. — CONFLICTOS DE INTERES CON LA ADMINISTRADORA Y PERSONAS RELACIONADAS Los potenciales conflictos de interés se minimizan con diversos procedimientos utilizados por la administradora. Los informes de clasificación elaborados por Feller Rate son publicados anualmente. La información presentada en estos análisis proviene de fuentes consideradas altamente confiables. Sin embargo, dada la posibilidad de error humano o mecánico, Feller Rate no garantiza la exactitud o integridad de la información y, por lo tanto, no se hace responsable de errores u omisiones, como tampoco de las consecuencias asociadas con el empleo de esa información. Es importante tener en consideración que las clasificaciones de riesgo de Feller Rate no son, en caso alguno, una recomendación para comprar, vender o mantener un determinado título, valor o póliza de seguro. Si son una apreciación de la solvencia de la empresa y de los títulos que ella emite, considerando la capacidad que esta tiene para cumplir con sus obligaciones en los términos y plazos pactados. Feller Rate mantiene una alianza estratégica con Standard & Poor’s Credit Markets Services, que incluye un acuerdo de cooperación en aspectos técnicos, metodológicos, operativos y comerciales. Este acuerdo tiene como uno de sus objetivos básicos la aplicación en Chile de métodos y estándares internacionales de clasificación de riesgo. Con todo, Feller Rate es una clasificadora de riesgo autónoma, por lo que las clasificaciones, opiniones e informes que emite son de su responsabilidad. Prohibida la reproducción total o parcial sin la autorización escrita de Feller Rate. www.feller-rate.com 7