Importación de electrodomésticos versus crédito de consumo en Perú

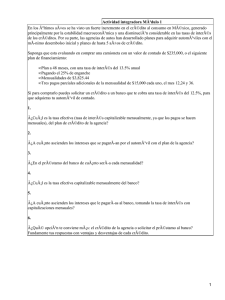

Anuncio

“Año de las Cumbres Mundiales en el Perú” Universidad de San MartÃ−n de Porres Facultad de Ciencias Contables, Económicas y Financieras Escuela de Grados y TÃ−tulos Importación de Electrodomésticos vs. Crédito de Consumo en el Perú Curso : TeorÃ−a Económica 1 Semestre : 2008 - I Año 2008 Importación de Electrodomésticos vs. Crédito de Consumo • Introducción. • Electrodomésticos Un electrodoméstico es una máquina que realiza algunas tareas domésticas rutinarias, como pueden ser cocinar, conservar los alimentos, o limpiar, tanto para un hogar como para instituciones, comercios o industria. Un electrodoméstico se diferencia de un aparato de fontanerÃ−a en que el electrodoméstico utiliza una fuente de energÃ−a para su operación distinta al agua (generalmente, la electricidad). Dentro de la categorÃ−a genérica de electrodomésticos podemos distinguir los siguientes grupos: LÃ−nea marrón Hace referencia al conjunto de electrodomésticos de vÃ−deo y audio. Este tipo de electrodoméstico se distribuye en un 44% del total del mercado en comercios afiliados. El comportamiento de compra sigue las lÃ−neas del sector en general, seguido por grandes superficies (27%) e hipermercados (22%). El sector está viviendo un auténtico auge debido a la continua aparición de novedades tecnológicas que mejoran las ofertas anteriores. AsÃ−, los mayores crecimientos en ventas de los últimos años se han producido en reproductores de DVD y 'Home cinema'. La aparición de las pantallas de televisión de plasma promete una revolución similar en los próximos años. Esta categorÃ−a incluye: Televisor, reproductor de audio, reproductor de vÃ−deo, cadena de música, reproductor de DVD. LÃ−nea blanca Se refiere a los principales electrodomésticos vinculados a la cocina y limpieza del hogar. En el comercio afiliado es donde más electrodomésticos son adquiridos con un 48% sobre el total del mercado, seguido de las grandes superficies especializadas con un 25% sobre el total. Incluye: Cocina, horno, lavadora, lavaplatos, refrigerador, armario bodega, campana extractora, secadora, calentador, calefactor, aire acondicionado, bodega climatizada. • Crédito de Consumo Es un préstamo a corto o mediano plazo que se otorga para obtener dinero de libre disposición. Normalmente los clientes lo utilizan para financiar la compra de bienes de consumo (por ejemplo, electrodomésticos) o el pago de servicios (por ejemplo, el pago de un tratamiento dental), etc. Los plazos en general son entre 1 y 3 años y su pago se efectúa en cuotas, normalmente iguales (la última puede ser algo superior) y sucesivas. • Evolución de la Importación de Electrodomésticos en el Perú Mes/Año Ene Feb Mar Abr May 2001 116.51 115.58 144.00 134.58 136.97 2002 129.99 121.15 128.02 158.54 147.56 2003 143.49 130.81 144.53 159.22 153.69 2004 131.33 127.98 153.78 162.39 152.38 2005 158.27 159.28 186.10 196.42 191.02 2006 183.96 173.39 206.73 194.86 224.79 2007 217.25 214.44 254.02 240.59 262.01 2008 325.64 311.50 341.58 372.03  2 Jun 118.28 123.20 145.46 151.46 180.19 Jul 138.86 143.82 153.63 160.26 178.27 Ago 148.40 151.07 147.36 165.06 210.98 Sep 128.75 152.66 162.29 179.54 207.20 Oct 158.63 161.89 175.33 187.39 201.96 Nov 156.86 169.82 164.67 213.06 235.78 Dic 137.48 166.42 160.82 210.50 202.30 Total 1,634.90 1,754.13 1,841.29 1,995.13 2,307.76 Fuente: BCRP 2.1 Evolución mensual del crédito de consuno en el Perú 197.52 200.20 232.78 207.70 259.77 278.23 251.55 2,611.48 236.08 275.91 276.27 266.33 325.77 319.26 303.32 3,191.24        1,350.76 La importación de bienes de consumo duraderos para el año 2001 tuvo un crecimiento mensual promedio de 2.38% La importación de bienes de consumo duraderos para el año 2002 tuvo un crecimiento mensual promedio de 2.82% y un crecimiento de 7.29% con respecto al año anterior. La importación de bienes de consumo duraderos para el año 2003 tuvo un crecimiento mensual promedio de 1.30% y un crecimiento de 4.97% con respecto al año anterior. La importación de bienes de consumo duraderos para el año 2004 tuvo un crecimiento mensual promedio de 4.67% y un crecimiento de 8.36% con respecto al año anterior. La importación de bienes de consumo duraderos para el año 2005 tuvo un crecimiento mensual promedio de 4.74% y un crecimiento de 15.67% con respecto al año anterior. La importación de bienes de consumo duraderos para el año 2006 tuvo un crecimiento mensual promedio de 3.67% y un crecimiento de 13.16% con respecto al año anterior. La importación de bienes de consumo duraderos para el año 2007 tuvo un crecimiento mensual promedio de 3.60% y un crecimiento de 22.20% con respecto al año anterior. La importación de bienes de consumo duraderos para el año 2008 tuvo un crecimiento mensual promedio de 4.74% La importación de bienes de consumo duraderos entre los años 2001 al 2007 tuvo un crecimiento promedio de 11.94% anual. • • Evolución del Crédito de Consumo en el Perú EMPRESAS B. Azteca 1 Perú 2 B. Continental 3 B. de Comercio 4 B. de Crédito del 2001 2002 2003 2004 2005 2006 2007 2008 M 0 0 0 0 0 0 0 71,557 7 5,634,128 5,189,323 6,421,279 7,943,604 9,702,304 13,015,013 20,222,667 8,405,896 7 1,505,852 1,352,287 1,505,472 1,674,461 2,938,340 3,579,697 4,424,388 1,740,482 1 7,936,536 7,449,177 8,930,404 10,172,603 11,978,287 16,149,878 24,826,110 10,430,421 9 3 Perú 5 B. del Trabajo 6 B. Financiero B. 7 Interamericano de Finanzas 8 B. Ripley B. Santander 9 Central Hispano B. Standard 10 Chartered B. 11 Sudamericano B. Wiese 12 Sudameris 13 BankBoston BNP Paribas 14 Andes 15 Citibank Falabella Perú 16 S.A HSBC Bank 17 Perú 18 Interbank 19 Mibanco Santander 20 Perú S.A. Scotiabank 21 Perú Total Fuente: SBS 2,900,041 3,109,111 3,736,189 4,269,448 5,039,474 5,507,101 5,884,503 425,950 785,206 1,609,587 2,367,391 2,586,823 3,291,287 4,663,445 1,960,166 3 1,796,988 1 154,351 205,746 652,791 1,105,736 1,425,804 2,073,340 2,680,135 962,029 0 0 0 0 0 0 0 3,421,644 3 3,636,614 1,908,011 303,093 0 0 0 0 0 5 56,540 10,630 6,003 5,588 2,463 0 0 0 8 569,409 672,236 1,065,473 1,547,344 1,848,290 738,983 0 0 6 12,515,720 9,171,469 9,177,938 9,870,117 11,631,736 4,328,812 0 0 5 115,161 125,712 128,177 139,991 3,551 0 0 0 5 0 0 0 0 0 1,417,745 0 0 1 9 2,279,297 2,257,709 2,184,096 2,350,878 3,324,655 5,458,317 9,383,840 3,208,638 3 0 0 0 0 0 0 5,918,289 3,773,659 9      0 46,873 143,868 1 5,516,579 6,272,202 9,066,427 11,437,838 13,996,042 17,503,642 22,907,809 9,284,012 9 201,039 481,997 793,694 947,971 1,386,111 2,070,668 2,748,735 1,103,985 9 0 0 0 0 0 0 0 0 0 0 0 0 0 11,112,042 20,434,288 8,280,361 3 0 43,447,217 38,990,816 45,580,623 53,832,970 65,863,880 86,246,525 124,141,082 54,583,706 5 • Evolución mensual del crédito de consuno en el Perú El crédito por consumo para el año 2001 tuvo un crecimiento promedio de -0.02% El crédito por consumo para el año 2002 tuvo un crecimiento mensual promedio de 0.97% y un crecimiento de -10.26% con respecto al año anterior. El crédito por consumo para el año 2003 tuvo un crecimiento mensual promedio de 1.41% y un crecimiento de 16.90% con respecto al año anterior. El crédito por consumo para el año 2004 tuvo un crecimiento mensual promedio de 1.36% y un crecimiento de 18.10% con respecto al año anterior. El crédito por consumo para el año 2005 tuvo un crecimiento mensual promedio de 2.30% y un crecimiento de 22.35% con respecto al año anterior. 4 El crédito por consumo para el año 2006 tuvo un crecimiento mensual promedio de 2.48% y un crecimiento de 30.95% con respecto al año anterior. El crédito por consumo para el año 2007 tuvo un crecimiento mensual promedio de 3.38% y un crecimiento de 43.94% con respecto al año anterior. El crédito por consumo para el año 2008 tuvo un crecimiento promedio mensual de 2.29% El crédito por consumo entre los años 2001 al 2007 tuvo un crecimiento promedio de 20.33% anual. • Participación dentro del mercado peruano de crédito por consumo • Correlación entre las variables crédito de consumo e importación de electrodomésticos (Importación de bines de consumo duraderos) En probabilidad y estadÃ−stica, la correlación indica la fuerza y la dirección de una relación lineal entre dos variables aleatorias. Se considera que dos variables cuantitativas están correlacionadas cuando los valores de una de ellas varÃ−an sistemáticamente con respecto a los valores homónimos de la otra: si tenemos dos variables (Importación de Bienes de Consumo Duraderos y Crédito de Consumo) existe correlación si al aumentar los valores de Importación de Bienes de Consumo Duraderos lo hacen también los de Crédito de Consumo y viceversa. La correlación entre dos variables no implica, por sÃ− misma, ninguna relación de causalidad. Encontramos un coeficiente de correlación lineal, este coeficiente se aplica cuando la relación que puede existir entre las variables es lineal (es decir, si representáramos en un gráfico los pares de valores de las dos variables la nube de puntos se aproximarÃ−a a una recta). Las correlaciones mensualizadas y anualizadas entre las variables Importación de Bienes de Consumo Duraderos vs. Crédito de Consumo son las siguientes: Año 2001 2002 2003 2004 2005 2006 2007 2008 2001 - 2008 Correlación -0.59 0.61 0.72 0.94 0.78 0.86 0.85 1.00 0.70 Existe una correlación lineal positiva (si sube el valor de una variable sube el de la otra). La correlación es tanto más fuerte cuanto más se aproxime a 1, es este caso la correlación entre las variables Importación de bines de consumo duraderos vs. Crédito de consumo es de 0.70, lo que significa que existe una correlación entre ambas variables. • Datos de información adicional • Situación peruana en el año 2000 Por: Carlos Gonzales GarcÃ−a 5 http://www.gipuzkoa.net/estructura-economica/Cap14/18_cap14.html No obstante la difÃ−cil situación polÃ−tica que vive el paÃ−s, el mercado de electrodomésticos alcanzó durante el 2000 y el primer trimestre del presente perÃ−odo, un crecimiento bastante conservador. La recesión económica que afecta desde hace mucho tiempo a todos los peruanos está ocasionando cada vez más que la compra de cualquier electrodoméstico sea por lo general una inversión difÃ−cil de concretar. Como los productos que se comercializan en nuestro paÃ−s superan el rango de US$ 150 como mÃ−nimo y US$ 500 como máximo, Javier Butrón Fernández, gerente comercial de COLDEX, está convencido de que si se pudiera dar un mayor dinamismo a la oferta crediticia, el mercado serÃ−a tan grande que darÃ−a lugar a una mejor demanda y, por lo tanto, el consumidor tendrÃ−a la posibilidad de renovar con mayor frecuencia sus bienes. "Actualmente, por el lado de la lÃ−nea blanca muchas personas mantienen productos con una antigüedad de 10 y 15 años, superando incluso los 20 años. Lamentablemente el consumidor no puede cambiarlos porque carecen tanto de la capacidad económica de la compra al cash como del acceso al crédito", comenta Butrón. Eso no ocurre en la lÃ−nea electrónica que por la innovación tecnológica que la caracteriza permite una mayor renovación de productos, que por lo general no pasan de los 7 u 8 años. Según revela el ejecutivo, la comercialización a través del crédito, orientado básicamente a los sectores C, D y E, representan en la actualidad un 65 %, alcanzando su mayor participación en las principales ciudades del interior del paÃ−s, que comparándola con Lima obtiene una proporción de 70 % a 30 %. • Guerra de precios Se dice que en un mercado como el nuestro, de 24 millones de personas, el consumo per cápita de electrodomésticos es bastante reducido en comparación con otros paÃ−ses de la región. Por ejemplo, anualmente se comercializan en lÃ−nea blanca unas 100 mil refrigeradoras y 105 mil cocinas, lo cual arroja una proporción insignificante si tomamos en cuenta los parámetros internacionales. Todos somos conscientes que los consumidores peruanos abandonamos, desde hace buen tiempo, aquel slogan que decÃ−a "caro, pero el mejor". Al igual que en otros paÃ−ses latinoamericanos, la "compra racional" se acentúa como única tendencia preponderante hoy más que nunca, debido a la difÃ−cil situación económica y a la necesidad de conseguir precios bajos, resignando incluso en varios casos, la calidad. Jorge Manrique Castro, gerente comercial de LG Electronics, afirma que como en todos los demás sectores comerciales, las empresas pertenecientes a su sector buscan colocarse dentro del mercado, recurriendo a estrategias tales como la conocida "guerra de precios". En general, según algunos ejecutivos, se estima que durante el último año se apreciaron descensos de hasta el 12 %. De acuerdo con Manrique, la que más sufre esta "guerra de precios" es la lÃ−nea marrón 6 (audio y video). AsÃ−, por ejemplo, el costo de los televisores de 14 pulgadas que antes se vendÃ−an en US$ 249 bajó a US$ 169. Manrique considera que el costo de los aparatos domésticos que se comercializan en el mercado peruano es probablemente uno de los más altos del continente debido a que la participación que tienen los impuestos en un bien importado es de aproximadamente 41 %. • Balance Comercial El mercado de electrodomésticos, durante el primer trimestre de este año, experimentó a consideración de Butrón, un ascenso de 7%. "Evidentemente hubieron rubros que subieron más que otros por motivos estacionales. En ese sentido, este verano estuvo muy cargado en lo que es lÃ−nea blanca, especÃ−ficamente en productos de refrigeración, mientras que la parte de electrónica obtuvo un resultado normal. Sin embargo, a medida que nos acercamos más al segundo semestre, advertimos que la velocidad de crecimiento está disminuyendo y esto es entendible por la cautela que tiene el consumidor en invertir o arriesgar en una compra a crédito, en vÃ−spera de un cambio de Gobierno.", manifiesta el ejecutivo de COLDEX. Javier Butrón confÃ−a que para finales del 2001, el sector, en unidades vendidas, logre un crecimiento de 11% o 12%, similar a lo alcanzado en los últimos dos años. "Estos resultados estarán definidos por la fuerza con que se desenvuelva la demanda en el segundo semestre del año. Tenemos pues ahÃ− las Fiestas Patrias y la campaña de Navidad, que sin duda son las más importantes". Por su parte el gerente comercial de LG Electronics, Jorge Manrique, el mercado de electrodomésticos crecerÃ−a entre 10% y 15%, con relación a igual perÃ−odo del año anterior, lo que en términos de facturación equivaldrÃ−a a unos US$ 240 millones. • COLDEX En relación sobre algunas empresas, COLDEX registrarÃ−a este año ventas, en el ámbito local, por US$ 32 millones y, en exportaciones, por US$ 12 millones. Es importante destacar que esta última cifra representarÃ−a un incremento de 15% con relación al 2000, debido al ingreso de la marca en los mercados de Venezuela, Colombia, Ecuador, además de su consolidación en Norteamérica (México) El Caribe (Trinidad y Tobago y República Dominicana), Centroamérica (Panamá) y Sudamérica (Bolivia y Chile). Entre los planes de la empresa se encuentra tanto el lanzamiento de nuevos modelos de cocinas como la presentación de una nueva lÃ−nea de refrigeración. • LG LG Electronics estima crecer en sus ventas en un 50% y facturar entre US$ 70 y US$ 75 millones. Las lÃ−neas de electrodomésticos que piensan innovar para este año el mercado son tanto las de audio y video como las de lavadoras y refrigeradoras. • SAMSUNG Samtronics del Perú, representante oficial de la corporación coreana Samsung, proyecta un incremento de 40 % en unidades vendidas y un nivel de ventas cercano a los US$ 70 millones al terminar el 2001, dentro de 7 un mercado general de US$ 220 millones de facturación en total. Según Fredy Gonzales, gerente general de Samtronics Perú, el 2000 fue para la empresa un año que no sólo sirvió para consolidar la posición de la marca en el mercado peruano, sino también de crecimientos en ventas importantes. En data telecom el crecimiento fue de 45 % y en artefactos electrodomésticos el incremento fue de 75 %, siendo las categorÃ−as de mayor crecimiento los televisores (65 %), refrigeradoras (82 %), lavadoras (85 %), microondas (116 %) y monitores (53%). • Cómo operan las empresas de electrodomésticos Podemos decir que en el mercado latino de los electrodomésticos, durante los últimos años hemos sido testigos de diversos fenómenos, desde la aparición de las nuevas tecnologÃ−as, pasando por la masificación de los productos digitales hasta llegar a la expansión de las industrias chinas que hoy acaparan este mercado. Las empresas de electrodomésticos no son las mismas que hace 10 años atrás y esto se debe porque a un cambio muy significativo que ha dividido las aguas en este rubro; hoy cuando decimos “empresa de electrodomésticos” podemos referirnos a dos tipos de entes distintos: estás los que fabrican dichos productos y aquellos que sólo los comercializan; en menor medida encontramos empresas que confeccionan y venden, este es el caso de las multinacionales como Phillips, Sony, Cannon, Panasonic y otras. Cuando nos adentramos a una tienda de electrodoméstico lo más probable es que nos encontremos con miles de artefactos electrónicos de diferente marca, tamaño, origen y diseño; es que en este tipo de negocios se oferta más de una alternativa. Pero si decidimos dirigirnos a un local de Sony, por ejemplo, lo único que encontraremos allÃ− serán productos elaborados por esta marca: desde cámaras digitales, reproductores de dvd, mp3, celulares, etc; todo allÃ− será Sony. En Buenos Aires, desde el año 2000 hasta el año 2007, se han establecido más de 150 comercios de marca propia lo que implica que, en un futuro no muy lejano, los intermediaros de los bienes electrónicos desparecerán. Uno de los inconvenientes que ha puesto un alto en la producción de los aparatos electrónicos de primera lÃ−nea es lo que se conoce como la “era China”; un gran caudal de electrodomésticos de esta nación llega a Latinoamérica dÃ−a tras dÃ−a lo que ha provocado el malestar de más de un ente. Muchos dirán “los productos chinos son baratos y por eso más convenientes”, pero esta idea es errónea; los bajos costos de los productos chinos han iniciado una competencia desleal que incluye a las tiendas de electrodomésticos actuales. à stas, debido al bajo precio, incluyen un gran número de productos chinos dejando de lado a los europeos o japoneses provocando asÃ− un gran déficit en estas empresas; algunos Estados, para contrarrestar este fenómeno han establecido normas de comercialización y un aumento a las importaciones provenientes de dicho paÃ−s. • Las empresas de electrodomésticos y la automatización Otro de los cambios particulares e inmediatos que padecen las empresas de electrodomésticos se relaciona con la tecnologÃ−a, en 1995 lo más avanzado que encontrábamos en esta tienda era una cafetera eléctrica; hoy las cámaras digitales, consolas de Playstation y los frigorÃ−ficos inteligentes son de habitual venta. El concepto de demótica se va arraigando cada vez más en las poblaciones latinas y es que el hogar digital ya está entre nosotros; debido a los últimos avances logrados ya podemos hablar de “viviendas inteligentes”. La demótica se refiere a la automatización y control de los sistemas domésticos y no sólo incluye a los electrodomésticos sino también a los sistemas de iluminación, climatización, a las persianas, las puertas, las ventanas, los toldos, los sistemas de riego, el suministro de agua y de gas, etc. Una empresa de electrodomésticos hoy debe estar preparada para este fenómeno inminente, se debe pensar en fabricar equipos que puedan integrarse a la vivienda de manera “inteligente”, ¿Qué quiere decir esto?; sencillamente que éstos deberán poder programarse de forma óptima y adaptarse al estilo de vida y costumbres de cada familia. Los porteros digitales que se comercializarán en no menos de 2 años podrán 8 desviar todas las llamadas del portero a los teléfonos de la dependencia o a un teléfono móvil multimedia externo. Las tiendas de electrodomésticos empezarán a comercializar los sistemas de monitorización los cuales transmiten imágenes en tiempo real a través de cámaras colocadas en las distintas habitaciones de la casa; también se venderán los sistemas de medición de consumo de agua, electricidad y gas. La demótica ofrece una infraestructura muy interesante gracias a la integración de todos los aparatos; este fenómeno representa el futuro y por eso las empresas de electrodomésticos deben prepararse no sólo para comercializar los aparatos inteligentes sino para contar con un equipo de profesionales que sea capaz de llevar a cabo las instalaciones de los mismos. • Importación de electrodomésticos en Uruguay La importación de electrodomésticos en Uruguay aumenta un 117% en doce meses: Montevideo.- La importación de electrodomésticos en Uruguay aumentó en doce meses un 117 por ciento, la de maquinaria y equipos, un 78,9, y la de automóviles y otros vehÃ−culos, un 76,3, según un estudio del Instituto Uruguay XXI publicado hoy. De acuerdo con los registros de los 12 meses cerrados el 29 de febrero pasado, Uruguay importó en ese periodo bienes por 5.804,6 millones de dólares. El gasto total de bienes de consumo duraderos (electrodomésticos) en el periodo de estudio (doce meses hasta el 29 de febrero) ascendió a 285,3 millones de dólares, frente a los 131,4 millones de un año atrás, según el informe que difunde hoy el diario "à ltimas Noticias". En la importación de maquinaria y equipos definidos como bienes de capital se invirtieron 625,4 millones de dólares. En importación de autos y otros vehÃ−culos de transporte para uso directo de los compradores o sus familias se gastaron 175,4 millones de dólares. • El sector de grandes electrodomésticos en Argentina En 2007 el mercado de lÃ−nea blanca superó los 3 millones de artefactos, correspondiendo el 40% a lavarropas, el 36% a heladeras y el 24% a cocinas a gas. En el sector operan alrededor de 60 firmas, que emplean en forma directa a unas 7.500 personas (Fedehogar). La mayor parte de las fábricas están localizadas en las provincias de Catamarca, Córdoba, Santa Fe, San Luis y provincia de Bs. As. En general, los fabricantes locales se especializan en un determinado tipo de artefacto. Por su parte, las filiales comerciales de las multinacionales ofrecen una amplia gama de productos, que mayormente importan de sus plantas productoras (que en la región están mayormente en Brasil). Las grandes cadenas de venta de artÃ−culos para el hogar (Garbarino, Frávega, Megatone, etc.) y los supermercados (Carrefour, Cencosud,Coto, etc.) concentran gran parte de las ventas del sector. Algunos de ellos compiten en el mercado con productos de marcas propias (que pueden ser importados o fabricados localmente). Entre 2003 y 2007 la producción de lÃ−nea blanca creció un 187%, alcanzando el último año el record histórico de 2,2 millones de unidades. En ese mismo perÃ−odo, el segmento de mayor crecimiento fue el de heladeras (330%), seguido por el de lavarropas (164%) y cocinas a gas (133%). Por su parte el consumo interno3superó el techo de los años ´90 con 3 millones de unidades (en 1993 se vendieron 2,5 millones 9 de artefactos). En los últimos años la participación de la producción nacional4sobre las ventas del sector ha crecido considerablemente, pasando en promedio del 55% durante los ´90 al 64% en el perÃ−odo 2003-07. La única excepción a esto fueron las heladeras, hecho que se explica mayormente porque en 2003 la multinacional Whirlpool dejó de fabricarlas para pasar a importarlas. En las cocinas fue en donde mayor participación ganó la industria local (74% vs. 43%), debido en gran medida al fuerte aumento de la construcción de viviendas. La recuperación económica y el crédito para consumo; las regulaciones al sector (licencias no automáticas para la importación); y las inversiones realizadas por las firmas locales, han sido algunos de los factores que han permitido el avance de los productos nacionales frente a los importados en el mercado interno. Pese al crecimiento evidenciado por las exportaciones en los últimos años, la balanza comercial del sector sigue siendo deficitaria (alcanzó los 213 millones de dólares en 2007).Por su parte, las importaciones crecieron fuertemente (pasaron de 79 millones de dólares en 2003 a 233 millones en 2007), acompañando la expansión del mercado interno y jugando un rol de complementación de la oferta local. Entre 2003 y 2007 los principales destinos de las exportaciones de lÃ−nea blanca fueron los paÃ−ses del Mercosur (83%), destacándose Uruguay con la mitad de los envÃ−os. A diferencia de los ´90, el escenario actual muestra una pérdida de participación de Brasil (67% vs. 9%) y un crecimiento de los envÃ−os a Uruguay y Chile. Del total de las ventas externas los lavarropas representaron el 64%, seguidos por heladeras con el 26% y luego por cocinas con el 10%. Con relación a los destinos por segmento, se observa que en cocinas se destacó Chile (80%); en lavarropas, Uruguay (69%) y en heladeras los socios del Mercosur tuvieron similares proporciones (alrededor del 30%). Tomando el perÃ−odo 2003-07, Brasil ha sido el principal origen de las importaciones, concentrando el 79% de las compras (lidera en todos los segmentos). Esto se explica mayormente porque en dicho paÃ−s se localizan las fábricas de las principales empresas transnacionales que operan en la Argentina. Del total de los artefactos importados, las heladeras representaron el 60%; los lavarropas el 30% y las cocinas el 10%. Durante la convertibilidad los orÃ−genes estaban más diversificados, explicando Brasil, Italia, España y República de Corea el 66% de las importaciones. Brasil es el principal exportador de lÃ−nea blanca de América del Sur y el tercero más importante del continente americano (detrás de Estados Unidos y México). Argentina representa, con un 38%, el primer destino de las colocaciones brasileras, seguida luego por la Federación Rusa, Venezuela, Paraguay, Chile y Bolivia. Los segmentos en donde el mercado argentino tiene mayor peso relativo en lavarropas (66% de las ventas externas) y en heladeras (42%). En cocinas es la única lÃ−nea en donde, con una participación del 16%, comparte el primer lugar con otro paÃ−s (Venezuela). En lo últimos cinco años la producción y las ventas del sector de lÃ−nea blanca viene creciendo en forma continua, alcanzando (ambas) en 2007 sus máximos valores históricos. Este fuerte aumento del nivel de actividad se explica fundamentalmente por la recuperación del mercado interno, la mejora del poder adquisitivo de la población y la disponibilidad de crédito para consumo. Si bien para 2008 las perspectivas de crecimiento son más moderadas, los fabricantes locales esperan seguir ganando participación en el mercado interno sobre todo en los segmentos de alta gama, que son aquellos que actualmente están siendo cubiertos mayormente por las importaciones. 10 • El Mercado de los Electrodomésticos en Canadá El mercado de electrodomésticos en Canadá está saturado. Según un estudio de Statistics Canadá, del 2001, el 80.7% de los canadienses posee una lavadora, el 79.5% una secadora, el 52.0% un lavavajillas, el 99.7% un frigorÃ−fico y el 91.3% un microondas. Pese a ello, el número de electrodomésticos vendidos aumenta año tras año, incrementando en 2003 un 5.4%, vendiéndose unas 4.804.474 unidades. De todos los electrodomésticos, el más comprado fue la vitrocerámica (18% más que en 2002) seguido de los hornos microondas (11.6%) y las cocinas a gas (8.4%). Esto puede deberse a varios factores: (1) la buena evolución de la economÃ−a canadiense, y por lo tanto niveles de renta disponibles más altos, (2) el boom del sector de la construcción residencial, (3) bajos tipos de interés que estimulan la compra de viviendas, (4) las medidas gubernamentales que incentivan la sustitución de viejos electrodomésticos por nuevos más eficientes en el consumo de energÃ−a y (5) las campañas de publicidad y la inversión en I + D de los fabricantes, que tratan de lanzar al mercado nuevas innovaciones que acortan el ciclo de vida de los aparatos. Las previsiones para este año son muy positivas, según los datos de la CAMA (Canadian appliance manufacturers association). El canal más utilizado sigue siendo el de los mayoristas, protagonizando unas ventas del 4.187.230 unidades, un 5.1% más que en 2002. El canal de la construcción protagonizó un incremento espectacular del 8%, con 617.244 unidades vendidas. Pese a su buena evolución, hay que destacar que la importancia de este canal es relativa, si se compara con el total de ventas. Además, se prevé una subida de tipos de interés, lo que va ha ralentizar el sector de la construcción residencial, esperando una disminución a partir de 2006, según datos de la Canadian Construcction Association. Por el lado de la oferta, el mercado aparente (2.106.388 miles CAD en 2001) es mayor que la producción local (1.583.601 miles de CAD). Por lo tanto, se importan electrodomésticos para atender la demanda doméstica. Lo que es más, en los últimos dos años, las importaciones se han visto favorecidas, debido a la fortaleza del dólar canadiense respecto al americano. Dichas importaciones provienen mayoritariamente de EE.UU. el 69.44% del total, China 14.82%, Corea del Sur 4.81% y Méjico 2.41%. Las empresas asiáticas están ganando cuota de mercado año tras año. Para evitar costes de transporte y el pago de aranceles, muchas de ellas se están implantando en Méjico, exportando sus productos a EE.UU. y Canadá beneficiándose del acuerdo NAFTA. El incremento de las importaciones, la fortaleza del dólar canadiense y la entrada de fabricantes asiáticos en el mercado hace cada vez haya más competencia, tendiendo los precios a la baja en los últimos dos años. Los fabricantes, tanto locales como extranjeros, están cada vez más concienciados en mejorar su productividad, realizar innovaciones de producto atrayentes y crear mayor valor añadido después de la venta, a través de una servicio post-venta óptimo que esté a la altura de las necesidades de sus clientes, para crear asÃ− lealtad de marca. Una vez esbozados los rasgos más singulares del sector, se puede concluir que sÃ− existe un mercado potencial para la empresa española. Entre los diez mayores exportadores de electrodomésticos a Canadá se encuentran tres paÃ−ses europeos (Alemania, Italia y Suecia), por lo que existe un nicho real para los electrodomésticos europeos. Si bien, tendrá que tener en cuenta la fuerte competencia existente, por lo que tendrá que determinar una estrategia de entrada en el mercado adecuada, realizando grandes campañas publicitarias para dar a conocer su marca, y un posicionamiento óptimo, producto de gama media alta de buena calidad y diseño europeo. Un posicionamiento en el segmento de la gama media-baja serÃ−a una lucha perdida contra los grandes fabricantes americanos, más competitivos pues no incurrirÃ−an en gastos de transporte y pago de aranceles. 11 Puede que la provincia de Québec sea la más adecuada para entrar en el mercado canadiense, dado que los electro-domésticos europeos están mejor valorados y son más abiertos a nuevos productos. En cuanto al canal a utilizar, lo más conveniente serÃ−a a través de distribuidores autorizados, visto que pese a que el canal de la construcción ha tenido una evolución excepcional este último año, las expectativas de crecimiento para el futuro no son tan alentadoras. No hay que olvidar, tampoco el crear servicio postventa óptimo, para no dañar la imagen de marca en el caso de que los electrodomésticos de estropeen, y no tener forma de repararlo en los mejores términos y tiempo de espera. En definitiva, un mercado difÃ−cil, competitivo y exigente, pero con un nicho potencial atrayente para el electrodoméstico europeo, si es introducido bajo un buen plan estratégico de penetración en el mercado. • Datos complementarios de interés Importación de Electrodomésticos vs. Crédito de Consumo en el Perú TeorÃ−a Económica Página 21 12