Los Estados Financieros de BAYER S.A. fueron interpretados sobre la... INFORME DE GERENCIA

Anuncio

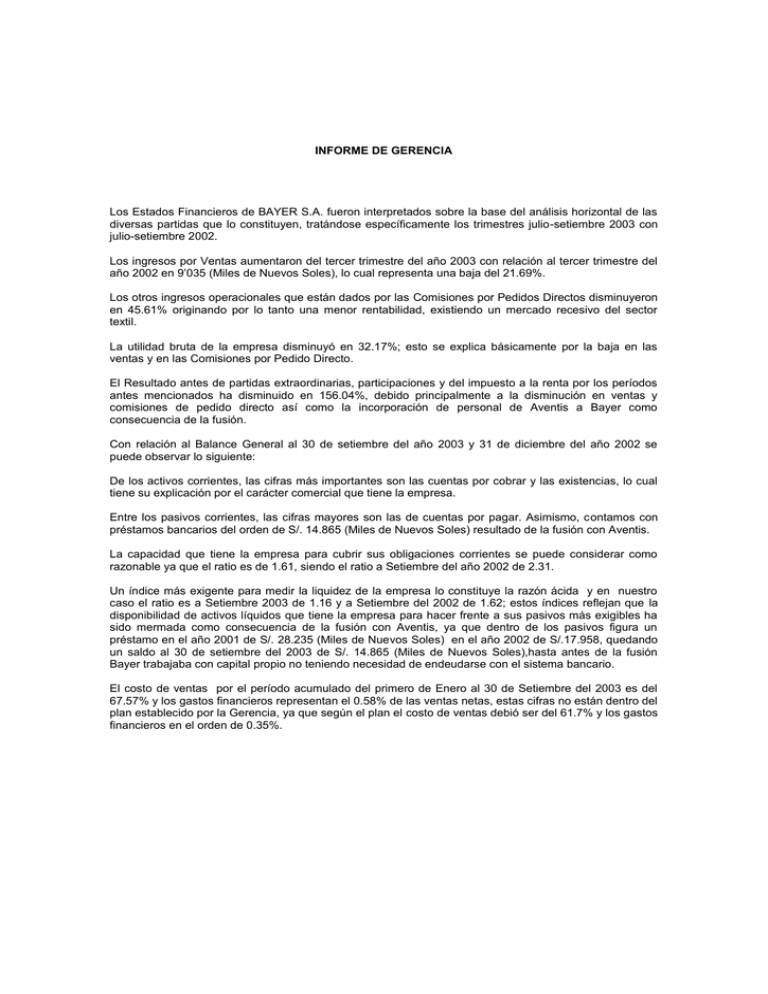

INFORME DE GERENCIA Los Estados Financieros de BAYER S.A. fueron interpretados sobre la base del análisis horizontal de las diversas partidas que lo constituyen, tratándose específicamente los trimestres julio-setiembre 2003 con julio-setiembre 2002. Los ingresos por Ventas aumentaron del tercer trimestre del año 2003 con relación al tercer trimestre del año 2002 en 9’035 (Miles de Nuevos Soles), lo cual representa una baja del 21.69%. Los otros ingresos operacionales que están dados por las Comisiones por Pedidos Directos disminuyeron en 45.61% originando por lo tanto una menor rentabilidad, existiendo un mercado recesivo del sector textil. La utilidad bruta de la empresa disminuyó en 32.17%; esto se explica básicamente por la baja en las ventas y en las Comisiones por Pedido Directo. El Resultado antes de partidas extraordinarias, participaciones y del impuesto a la renta por los períodos antes mencionados ha disminuido en 156.04%, debido principalmente a la disminución en ventas y comisiones de pedido directo así como la incorporación de personal de Aventis a Bayer como consecuencia de la fusión. Con relación al Balance General al 30 de setiembre del año 2003 y 31 de diciembre del año 2002 se puede observar lo siguiente: De los activos corrientes, las cifras más importantes son las cuentas por cobrar y las existencias, lo cual tiene su explicación por el carácter comercial que tiene la empresa. Entre los pasivos corrientes, las cifras mayores son las de cuentas por pagar. Asimismo, contamos con préstamos bancarios del orden de S/. 14.865 (Miles de Nuevos Soles) resultado de la fusión con Aventis. La capacidad que tiene la empresa para cubrir sus obligaciones corrientes se puede considerar como razonable ya que el ratio es de 1.61, siendo el ratio a Setiembre del año 2002 de 2.31. Un índice más exigente para medir la liquidez de la empresa lo constituye la razón ácida y en nuestro caso el ratio es a Setiembre 2003 de 1.16 y a Setiembre del 2002 de 1.62; estos índices reflejan que la disponibilidad de activos líquidos que tiene la empresa para hacer frente a sus pasivos más exigibles ha sido mermada como consecuencia de la fusión con Aventis, ya que dentro de los pasivos figura un préstamo en el año 2001 de S/. 28.235 (Miles de Nuevos Soles) en el año 2002 de S/.17.958, quedando un saldo al 30 de setiembre del 2003 de S/. 14.865 (Miles de Nuevos Soles),hasta antes de la fusión Bayer trabajaba con capital propio no teniendo necesidad de endeudarse con el sistema bancario. El costo de ventas por el período acumulado del primero de Enero al 30 de Setiembre del 2003 es del 67.57% y los gastos financieros representan el 0.58% de las ventas netas, estas cifras no están dentro del plan establecido por la Gerencia, ya que según el plan el costo de ventas debió ser del 61.7% y los gastos financieros en el orden de 0.35%. A continuación se muestran los indicadores financieros: LIQUIDEZ Razón Corriente Prueba Acida GESTION Costo de Ventas a Ventas Gasto Financiero a Ventas SOLVENCIA Endeudamiento Patrimonial RENTABILIDAD Rentabilidad Neta del Patrimonio Rentabilidad por Acción Rentabilidad de Ventas Netas Valor Patrimonial de cada Acción Representativa del Capital Valor Patrimonial de cada Acción de Inversión Al 30.09 2003 Al 30.09 2002 1.61 1.16 2.31 1.62 0.68 0.01 0.63 0.01 1.38 0.71 0.17 0.32 0.05 2.69 2.69 0.18 0.92 0.08 12.23 12.23 Adicionalmente, se trataron temas dirigidos al desarrollo del negocio por sectores, obteniéndose las siguientes conclusiones: La división Farmacéutica señaló que las ventas netas terminaron por debajo de lo planeado en 13.1%,teniendo un resultado operativo negativo, sin embargo el mismo se encuentra por debajo del plan 2003 en 26.0%,básicamente en el rubro publicidad ha habido un ahorro considerable. La división Consumo Popular precisó que las ventas netas acumuladas se encuentran por debajo de lo planificado en un 16.4%, teniendo un resultado operativo muy por debajo de lo planificado, esta variación se debe principalmente al ajuste de precio que hizo la casa matriz por la venta de la línea del producto Baygón . La división Health Care Animal Health manifestó que las ventas netas acumuladas se encuentran por debajo de lo planificado en 21.3%, teniendo un resultado operativo positivo de 44.2% por debajo del plan 2003. La división Health Care Productos Biológicos manifestó que sus ventas netas hasta el tercer trimestre llegaron a 243.000 Nuevos Soles con un resultado operativo positivo de 12.000 Nuevos Soles. La división Health Care Productos para Diagnósticos manifiesta tener sus ventas en 26.2% por debajo del plan 2003 con un resultado operativo negativo de 144.6% por debajo del plan. La división Agrícola manifestó que sus ventas netas están por debajo de lo planificado en 13.2% y su resultado operativo positivo está en 4.8% por debajo del plan 2003,asimismo informa que sigue la restricción de créditos por parte de las Instituciones Bancarias a los clientes. La división Cropscience Environmental Science precisó que sus ventas netas están por debajo del plan 2003 en un 22.6%,asimismo mantiene un resultado operativo positivo sin embargo éste está en 45.3% por debajo del plan 2003. La división Polymeros manifestó que sus ventas netas acumuladas están en un 17.8% por debajo del plan 2003 con un resultado operativo positivo, sin embargo éste se encuentra por debajo del plan en 14.0%. La división Químicos precisó que sus ventas netas están en un 44.6% por encima del plan 2003 y tiene un resultado operativo positivo del 93.1% en comparación con el plan 2003. Carlos Cornejo Gerente General Ricardo Landa Contador General