Informe sobre la reforma aduanera - IIDEE

Anuncio

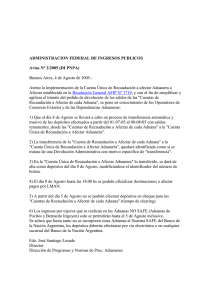

1 Bolivia: Lecciones de una Reforma Aduanera exitosa I. Estado de Situación Desde 1985 Bolivia asume un modelo de economía abierta de mercado, con resultados macroeconómicos buenos. A pesar de esto, el resultado en cuanto a crecimiento económico y sobretodo en generación de empleo no ha sido el necesario para acelerar la reducción de brechas sociales muy grandes. En cuanto al comercio exterior también hubo una gran reforma reduciendo los aranceles y simplificando su control. Estos se han aplicado a dos tipos de importaciones y se han ido reduciendo entre 1987 y la fecha. Los aranceles vigentes en 1987 oscilaban alrededor de 20% y a la fecha (2002) se ubican entre 0% y 5% para bienes de capital y 10% para el resto de bienes. Cabe resaltar que actualmente ya no es una tasa uniforme. Además del GA (Gravamen Arancelario), se cobra el IVA importación (Impuesto al Valor Agregado) (14.94%). Asimismo, el ICE (Impuesto al Consumo Específico), gravando a los cigarrillos y tabacos una tasa porcentual del 50%, a los vehículos automotores una tasa que oscila entre el 10% y el 18%; y a su vez, se aplica una tasa específica de 0.15 Bs/litro a las bebidas refrescantes, y una tasa específica de entre 0.3 a 1.2 Bs/litro para las bebidas alcohólicas. De igual manera, Bolivia cobra el IEHD (Impuesto Especial a los Hidrocarburos y sus Derivados) por la importación y comercialización en el mercado interno de hidrocarburos y sus derivados. La tasa específica de este impuesto en el 2002 por ejemplo para el Diesel Oil es de 0.66 Bs/litro. Bolivia evita el uso de obstáculos comerciales para - arancelarios y nunca ha adoptado medidas antidumping o de salvaguardia1; además, para mantener el carácter central de su política comercial consistente en el libre comercio de bienes y servicios, no aplica permisos o licencias previas2, salvo en aquellos casos en los que se compromete la salud de las personas, animales y la preservación de vegetales; la seguridad del Estado o el patrimonio artístico y cultural de la nación. Si bien la política comercial del país se ha basado en gran parte en la liberalización unilateral, las iniciativas multilaterales y regionales han desempeñado un importante papel de apoyo. Desde 1993 Bolivia ha concluido nuevos acuerdos con Chile, Cuba, el MERCOSUR y México. Bolivia ha continuado también participando en el proceso de integración de la Comunidad Andina. Dada la posición geográfica de Bolivia, la mayoría de esas iniciativas preferenciales tienen posibilidades de incrementar el comercio y la inversión. 1 Excepto por una salvaguardia a la importación de harina de trigo proveniente desde la Argentina, que se aplicó en Febrero de 2002, la cual suspende temporalmente la preferencia arancelaria otorgada al MERCOSUR para la harina de trigo. 2 La anterior aseveración se halla sustentada por el Decreto Supremo Nº 24440 de diciembre de 1996, que establece la libre importación y la inexistencia de licencias previas, cuotas de importación u otras medidas no arancelarias que afecten a la importación de mercancías comercializables. 2 Si bien el régimen comercial ha mejorado desde 1986 éste se vio obstaculizado en cierto modo por la debilidad administrativa persistente y la aplicación desigual de las leyes que afecta, en ocasiones, a esferas tales como la administración de aduanas, el uso de prescripciones técnicas, la aplicación de derechos de propiedad intelectual y normas sanitarias y fitosanitarias. También surgieron dificultades debido a la amplitud del sector informal3. Para hacer frente a esta debilidad, Bolivia encara, desde 1997, una segunda ronda de reformas para mejorar la institucionalidad e incorporar actividades informales. Una de las medidas principales para encarar esta reforma fue el cambio en la legislación aduanera. La antigua estructura normativa y legal de la Aduana, Ley de 1929, era muy compleja ya que constaba de 285 Decretos, 321 Resoluciones Ministeriales y 215 Resoluciones Administrativas. La reemplazó la nueva Ley de Aduanas No. 1990 del 28 de Julio de 1999, con el objetivo de hacer una profunda reforma institucional, atacar la corrupción y ordenar el marco legal imperante. Tanto antes como después de la nueva reforma aduanera, la recaudación por Tributos Aduaneros continúa teniendo un importante papel en los ingresos fiscales. Gráfico 1: a) % La evolución de la recaudación tributaria aduanera en los ingresos del TGN 40.00% 35.00% 30.00% 25.00% 20.00% 15.00% 10.00% 5.00% 0.00% % GA/Ing. TGN % IVA/Ing. TGN % ICE/Ing. TGN % IEHD/Ing. TGN % Rec aduanera./Ing. TGN 1994 1995 1996 1997 1998 1999 2000 Años b) La evolución de la recaudación tributaria aduanera en los ingresos tributarios del TGN % GA/Ing. Trib. TGN 50.00% % IVA/Ing. Trib. TGN % 40.00% 30.00% % ICE/Ing. Trib. TGN 20.00% % IEHD/Ing. Trib. TGN 10.00% 0.00% 1994 1995 1996 1997 1998 1999 2000 2001 % Rec aduanera./Ing. Trib. TGN Años Véase: www.wto.org, “Las políticas orientadas al exterior favorecen el crecimiento y el incremento del comercio en Bolivia”. 3 3 Como se observa en el gráfico 1 a), tanto antes como después de la reforma, los ingresos por la recaudación de tributos aduaneros, originados en el comercio exterior, representaron alrededor de entre 30 y 40% de los ingresos totales del TGN (Tesoro General de la Nación). Además se puede observar que el “pico” en la recaudación aduanera como porcentaje del total de ingresos, se dio entre los años 1996 y 1998 a causa del incremento en el volumen de las importaciones que requirió la construcción del gasoducto Bolivia-Brasil y la inversión de las empresas capitalizadas. En el gráfico 1 b), a su vez, muestra que los ingresos por la recaudación de tributos aduaneros son de alrededor de entre 35 y 45% de los ingresos tributarios del TGN, lo cual refleja el papel importante que tiene la recaudación aduanera sobre los ingresos tributarios. De entre la participación de los Tributos Aduaneros sobre el total de ingresos del TGN; el IVA importación es el impuesto que más relevancia tiene entre los ingresos fiscales ya que representa alrededor de 21%. Esto es previsible ya que este impuesto es cobrado a todas las importaciones definitivas de bienes y servicios, con una tasa del 14.94%. El segundo tributo aduanero de relevancia es el GA, representando alrededor de 8% de los ingresos fiscales totales, (Véase el gráfico 2). Gráfico 2: Participación % de los ingresos tributarios aduaneros sobre los ingresos del TGN (Año 2000) 2.56% 0.87% 7.83% % GA/Ing. TGN % IVA/Ing. TGN % ICE/Ing. TGN % IEHD/Ing. TGN 20.78% Sin embargo, para observar el comportamiento del sector aduanero se puede tomar en cuenta los indicadores de las tasas efectivas de recaudación de cada tributo aduanero, (véase gráfico 3). 4 Gráfico 3: Evolución de las tasas efectivas de los tributos aduaneros 25.00% % GA/Imp. 20.00% % IVA/Imp. % 15.00% % ICE/imp 10.00% % IEHD/imp 5.00% % Rec aduanera./import. totales 0.00% 1994 1995 1996 1997 1998 1999 2000 2001 Años La tasa efectiva es el valor de la recaudación de los tributos aduaneros de importación sobre el valor de las importaciones. Si una tasa efectiva del GA tiende a cero, puede significar que el país está liberalizando su comercio exterior. En la actualidad la tasa efectiva del GA es de alrededor de 5%, y la tasa efectiva agregada de todos los tributos aduaneros fluctúa alrededor de 21.4%. Después de la reforma aduanera de 1999, tanto la recaudación de los tributos aduaneros como las importaciones han disminuido4, pero el monto de decremento en las importaciones fue mayor al decremento de la recaudación, explicando de esta manera el aumento en las tasas efectivas de los tributos aduaneros después de dicha reforma. Pero para ser más exactos en cuanto a la interpretación de las tasas efectivas, se puede considerar a las importaciones imponibles en vez que las importaciones totales. La tasa efectiva agregada de todos los tributos aduaneros, considerando a las importaciones imponibles, actualmente es de alrededor del 22.14%5, siendo mayor a la registrada en el anterior caso ya que las importaciones imponibles son menores a las importaciones totales. El hecho de que las importaciones totales sean mayores a las importaciones imponibles es por causa de que existen a su vez importaciones exentas a pago de tributos aduaneros. La exención aduanera involucra a importaciones del sector diplomático, sector público y ONG´s. Entonces, el valor de recaudación de tributos aduaneros no percibidos en el año 2000, a causa de dichas exenciones, es de alrededor de 19 millones de dólares; donde la no recaudación por IVA importación es de alrededor de 10 millones de dólares, (véase cuadro 1). 4 5 Véase Anexo 1: Recaudación ordinaria de GAC, IVA, ICE, IEHD, Importaciones Ordinarias, PIB. Ibidem. 5 Cuadro 1: Ingresos no percibidos por exención (En miles de dólares) 1998 1999 2000 GAC 7,486 7,062 7,377 IVA 9,226 10,657 9,918 ICE 2,149 3,114 1,762 Total 18,861 20,833 19,057 Elaboración propia en base a datos de la Aduana Nacional de Bolivia, (2002) Después de observar los ingresos no percibidos por causa de las exenciones, vale la pena observar la evolución de las recaudaciones por tributos aduaneros, antes y después de la reforma aduanera de 1999, (véase gráfico 4). Gráfico 4: Evolución de la recaudación aduanera (como % del PIB) 6.00% 5.00% % 4.00% 3.00% % Rec. Aduanera/PIB 2.00% 1.00% 0.00% 1994 1995 1996 1997 1998 1999 2000 2001 Años Según el gráfico 4, claramente se observa dos efectos: antes y después de la reforma aduanera. Hasta el año 1998 la recaudación aduanera representaba alrededor de 5.7% del PIB por causa de que hasta ese año hubo una gran cantidad de importaciones de bienes de capital para la construcción del gasoducto Bolivia-Brasil y además por la inversión de las empresas capitalizadas, haciendo que la recaudación aduanera crezca de manera significativa. Pero, a partir de 1999, la recaudación aduanera disminuye, por un lado, por la crisis económica que reduce el monto de importaciones, por el proceso en sí de la reforma aduanera y además, por la disminución de las inversiones de las empresas capitalizadas, llegando a ser la misma de alrededor de 4.53% del PIB en el año 20016. II. La visión de los actores Según la metodología adoptada para el estudio, sugerida por el Banco Mundial para un estudio en diversos países, se han consultado tres tipos de actores: Los ideólogos y diseñadores de la reforma, los ejecutores de la reforma y los usuarios. Todos los actores están de acuerdo en sentido que la Reforma Aduanera ha sido exitosa sobretodo porque 6 Para más información acerca del valor de las importaciones, véase Anexo 1: Recaudación ordinaria de GA, IVA, ICE, IEHD, Importaciones Ordinarias, PIB. 6 se ha logrado limpiar una institución que estaba completamente atrapada por la corrupción durante décadas. En la reforma boliviana se ha aplicado una reingeniería total, un cambio radical desde la organización hasta la sustitución de recursos humanos. El cambio total del personal en la ANB pudo haber ocasionado un efecto negativo mayor en las recaudaciones, debido a la poca experiencia del nuevo personal y al cambio de los reglamentos. Muchos actores han identificado deficiencias y errores. Sin embargo, estos problemas no desmerecen el avance sustancial logrado a la fecha. Merece resaltarse el efecto negativo que según los exportadores tuvo la aplicación del sistema informático SIDUNEA++ que ocasiona retrasos en las devoluciones de impuestos. De acuerdo a las autoridades aduaneras, éste es más bien un problema fiscal. Ha habido un efecto perverso entre la reforma aduanera y el costo social de corto plazo que ésta ha ocasionado. En primer término, la reforma ha significado un costo social inmediato en muchas regiones que vivían del contrabando sobre todo por reducción de ingresos y empleo; y, por su parte, debido a la conflictividad social de la reforma, se han tomado medidas que han inhibido el avance de la reforma con la pretensión de no afectar a los pequeños comerciantes que viven del comercio minorista. Una preocupación evidente es la sostenibilidad de la reforma. En el aspecto financiero, de mantenerse la legislación actual, la ANB deberá requerir de apoyo del Tesoro General de la Nación para lograr cubrir sus costos. Esto significa que, de acuerdo a la Ley actual, la ANB no es sostenible financieramente. Existen varias opciones que están siendo estudiadas para lograr superar este problema. Desde la unificación de las entidades recaudadoras (SIN y ANB) hasta el cierre de la ANB, pasando por cambios en las fuentes de ingresos actuales de la ANB. Los cambios en las fuentes de ingreso se refieren a cobrar el 1% sobre total de importaciones o retener el 3% sobre el total de las recaudaciones en Aduana que incluyen IVA de importaciones, el ICE y el IEHD. En el anexo No. 8 se muestra un modelo de sostenibilidad que presenta las enormes dificultades de sostenibilidad que tiene al ANB, así como las posibles soluciones financieras. Pero vale la pena anticipar que las posibles soluciones financieras para que la reforma sea sostenible dependen en gran medida del flujo futuro de inversión extranjera directa al país que permitirá aumentar el monto de importaciones que, a su vez, generaran un mayor ingreso para la ANB en todos los escenarios posibles de sostenibilidad. De acuerdo a los datos observados en el modelo de sostenibilidad, la simple aplicación del 3% sobre el valor total de las recaudaciones que cobra la ANB no alcanza. La solución financiera de cobrar el 1% sobre el total de las importaciones sí permite tener sostenibilidad. 7 a. Los ideólogos de la Reforma Se logró un consenso contra la corrupción imperante en esta institución. A pesar que otras instituciones eran también consideradas corruptas en ese momento, la Aduana fue estigmatizada de forma tal que hubo un acuerdo general para su transformación total. Las estimaciones de contrabando realizadas entre 1997 y 1998 señalaban un nivel de evasión superior a los 800 M $us. anuales que se constituyó en una cifra de tal magnitud que superaba incluso a los recursos de ayuda externa. Por tanto era imprescindible resolver este problema ya focalizado. Lo paradójico es que esa cifra era una estimación muy genérica y no estaba basada en ningún estudio. Un estudio posterior más profundo elaborado por Xavier Nogales estimó una cifra global de $us. 500 millones anuales que fue considerada muy elevada. El Foro en el que se llegó a esta conclusión fue el denominado Dialogo Nacional desarrollado en 1997. Cuando se planeó la reforma no se tomó en cuenta en absoluto el costo social. Luego, como se verifica después, el conflicto social será una rémora para la reforma. El FMI jugo un papel destacado en este proceso de reforma puesto que en coordinación con el gobierno, formó un equipo e inició una tarea de formalizar una propuesta para una gran reforma que a la larga se cumplió, como había sido planificada. Un error de apreciación cometido en el proceso está referido a la estimación de los ingresos potenciales con la reforma. Las cifras calculadas fueron más elevadas que la realidad y a la larga dieron una visión de un rezago en el resultado de la reforma. El liderazgo del PRI fue relevante en el proceso. El PRI estuvo a cargo de la Vicepresidencia de la Republica entre 1997 y 2001. El actual Presidente, Ing Jorge Quiroga Ramírez junto al actual Ministro de la Presidencia Alberto Leyton, condujeron el proceso general. El PRI estuvo y está a cargo de toda la reforma institucional en el país y uno de sus mejores resultados es el conseguido con la reforma de aduanas. El Servicio Civil coordina muy de cerca el trabajo con el PRI y su tarea en esta reforma fue secundar el trabajo logrado en la reforma. La participación del sector privado fue amplia. El liderazgo privado lo tomó la CNC, CNDA, y la CNI (Cámara Nacional de Industrias), a la que luego se sumaron el resto de organizaciones privadas. La propuesta del sector privado estaba enfocada, además del tema de corrupción, a la lucha contra el contrabando, que afectaba seriamente la viabilidad de la industria nacional y de la empresa en su conjunto debido al alto grado de informalidad de la economía en Bolivia. Es necesario señalar algunas de las características de la Aduana Nacional en el pasado. Como se señaló anteriormente estaba catalogada como una de las instituciones más 8 corruptas del país. Se constituía en uno de los focos más grandes de corrupción gracias a la partidización. El partido de turno en el poder se hacia cargo de la institución y manejaba a su antojo. Obviamente el servicio estaba relacionado al grado retribución directa que se daba a los funcionarios, sin ninguna transparencia y los obstáculos eran superados con una coima. El personal “ad-honorem” era casi el 40%. No percibían ingresos de la aduana pero si cumplían un cupo, el resto era para ellos y para quienes los patrocinaban. Por ello, las recaudaciones no eran precisamente muy bajas. Había un cierto sentido de eficiencia pues cumplían con los presupuestos exigidos y el resto era un premio a esa eficiencia que no ingresaba al Estado. En la etapa previa a la ejecución de la reforma, el actor más importante fue el entonces Vicepresidente de la Republica a través del PRI. La figura de Amparo Ballivián aparece luego casi con la aprobación de la Ley y su aplicación. Sin duda, Amparo Ballivián es la figura clave de la reforma en su conjunto y sin su aporte es posible que los avances no hubiesen sido tan significativos. El Ministro de Hacienda Herbert Muller también fue un actor importante en el proceso pues el llevó adelante los consensos para la aprobación de la Ley y apoyó el proceso en su inicio. En su momento, en el proceso de estudio de la reforma se conformó el CNA que estaba presidido por el propio Presidente de la Republica y conformado por personeros del Ministerio de Hacienda, Comercio Exterior y del sector privado. Este Consejo apoyó el proceso y fue disuelto a tiempo de aprobar la Ley de Aduanas. Muchos actores del sector público y de la cooperación internacional consideran que el establecimiento de una institución autárquica para el manejo de un ente recaudador es un error pues no priorizan la recaudación sino el propio proceso de reforma. Luego, en el proceso de ejecución de al reforma han existido muchos problemas de coordinación entre la ANB y el MH que han afectado los resultados de la reforma aunque no de manera sustancial. b. Los ejecutores de la Reforma Gracias al apoyo de las autoridades principales de la ANB, de los principales ejecutivos, gerencias y personal técnico, se ha logrado conseguir la información que se detalla en el presente capítulo. Legislación y marco regulatorio Antes de la reforma aduanera se contaba con una estructura legal y normativa muy compleja, la Ley de 1929. En 1999 se promulga la nueva Ley de Aduanas No. 1990, la cual define un conjunto de reglas que cambian toda la legislación con nuevos procedimientos, regímenes, personal y estructura, entre otros. 9 Debe remarcarse que el vacío legal que produjo la nueva Ley, sin reglamentos durante casi un año e incompletos hasta la fecha, determinó limitaciones para la actuación de la ANB Sin embargo, la Reforma fue pensada e implementada con éxito tanto en lo institucional como en lo procedimental, pero tuvo dificultades en lo judicial ya que con la aplicación del nuevo Código de Procedimiento Penal y con las limitaciones jurídicas de la ley de aduanas, su concepción inicial de criminalizar el contrabando simplemente no se ha dado ya que hasta la fecha no se pueden aplicar las drásticas sanciones a un enorme sector poblacional cuya actividad principal es la informalidad. Manejo del Cambio El proceso completo empleado en la reforma fue en primera instancia la elaboración y aprobación de la Ley General de Aduanas promulgada el 28 de julio de 1999 y el Reglamento de la Ley de Aduanas, establecido mediante D.S. N° 25870 del 11 de agosto de 2000. Mediante esta nueva estructura de organización se realizó el Estudio de Sostenibilidad Financiero por una firma consultora seleccionada competitivamente. Dicho estudio vino a ser el insumo más importante para la elaboración y aprobación del ARI suscrito en fecha 06 de julio de 2001 entre la ANB, el Ministerio de Hacienda y la Unidad Técnica del PRI. Entre el principal objetivo que presenta el ARI, es el comprometer a la ANB a ejecutar y al Ministerio de Hacienda y a la Unidad Técnica del PRI a apoyar la implementación del Plan Estratégico del PROMA; además de comprometer los recursos financieros y la asistencia técnica del PRI y del Ministerio de Hacienda para asegurar la ejecución de la reforma institucional y su sostenimiento técnico y financiero entre otros. La ANB cuenta desde el inicio de su proceso de reforma con el apoyo de los siguientes organismos internacionales y países donantes bilaterales, a través de convenios de crédito y donación para los diferentes proyectos de la entidad (entre ellos el PRI): BM (Banco Mundial), BID (Banco Interamericano de Desarrollo), FMI, PNUD (Programa de las Naciones Unidas para el Desarrollo), CAF (Corporación Andina de Fomento), Fondo Nórdico de Desarrollo y Gobiernos de Dinamarca, Suecia, Países Bajos, Alemania y el Japón. El BM asesoró financiando la nueva gestión de Recursos Humanos y el BID financiando los nuevos Sistemas Tecnológicos Informáticos, entre los más importantes. Personal y aspectos salariales La reforma aduanera fue parte de un esfuerzo conjunto para reformar el servicio civil ya que la ANB es una de las instituciones piloto del PRI, que contempla la implantación del Servicio Civil como uno de sus componentes destinados a fortalecer la gestión pública y luchar contra la corrupción. 10 En cuanto a los Recursos Humanos, se hizo cambios en el personal aduanero los cuales demandaron casi dos años de convocatorias públicas a través de empresas privadas especialistas en contratación de personal. Antes de la reforma, la planta de personal fue de 591 puestos, el cual se incrementó a 734 puestos hasta 2001, año de la reforma aduanera. Se estima actualmente que alrededor del 90% de la planta de personal es producto de los procesos públicos de contratación. La reforma aduanera aplicó un nuevo régimen salarial en los distintos niveles de personal. Si deseamos cuantificar el incremento en el salario para los distintos niveles de personal, se puede decir que el incremento salarial para los funcionarios de la alta gerencia fue de alrededor de 73%, de entre 22% y 28% para los funcionarios de nivel medio y alrededor de 41% para el personal de apoyo. Se pasó de un salario máximo de 14 mil Bs. a 29 mil Bs. y de un salario mínimo de alrededor de 1,200 Bs. a 1,300 Bs. por mes. La normativa vigente no prevé el otorgamiento de bonos para recompensar el buen desempeño. En caso de un desempeño excelente el funcionario tiene derecho a la promoción horizontal (avanzar un grado salarial dentro del nivel correspondiente) e incentivos económicos grupales en base a metas prefijadas de acuerdo a las posibilidades presupuestarias de la Aduana Nacional de Bolivia. La reforma aduanera hizo que las prácticas de reclutamiento de personal sean públicas y con base a méritos, pero el plan de capacitación se espera que mejore con la propuesta de financiamiento del Banco Mundial, en el marco del Estatuto del Funcionario Público. Políticas sobre la corrupción y la integridad Todo el personal a tiempo de su ingreso a la Aduana Nacional debe suscribir la Declaración Jurada de Compatibilidad con la Función Aduanera, además de tener conocimiento del Código de Ética. Se puede decir que la corrupción es tomada en cuenta en la capacitación ya que hasta la fecha se han impartido cursos relativos al control de la corrupción, contrabando, lucha contra el fraude y además se ha previsto capacitación relacionada al Código de Ética vigente en la institución. La Ley General de Aduanas prevé, procesos civiles o penales como resultado de contravenciones o delitos aduaneros. Existe una Oficina de Ética en la que se sustancian los procesos administrativos internos y la posibilidad de recurrir a recursos de revocatoria ante la Máxima Autoridad Ejecutiva o ante la Superintendencia del Servicio Civil con recursos jerárquicos. Capacitación Desde que se implementó la Reforma Aduanera, los requerimientos educativos son más estrictos ya que se han establecido para cada tipo de cargo, agrupados en familias, un 11 conjunto de requisitos en función a las responsabilidades del cargo. Sin embargo, la capacitación es una tarea pendiente en el proceso, por cuanto entre 1999 y 2001 la ANB se ha concentrado en contratar personal y no fue posible encarar su capacitación como era deseable. Hasta la fecha, no existe una academia de capacitación aduanera mas bien la capacitación es externalizada a otras empresas que proveen la infraestructura necesaria. El funcionario debe cumplir obligatoriamente con un mínimo anual de horas de capacitación. El Plan Estratégico de Capacitación prevé un tiempo máximo para el cumplimiento de los planes individuales de capacitación. El cumplimiento de las obligaciones de capacitación se reflejará en la evaluación de desempeño. Los usuarios de los servicios de la Aduana Nacional como son los importadores, reciben capacitación para mejorar el uso de los servicios aduaneros. Además, las Compañías de Inspección Preembarque, dentro del alcance de sus contratos, han contemplado 320 horas/año de capacitación pasiva y activa (cursos y pasantías) para funcionarios de la ANB hasta fines del presente año. Cambios Administrativos Se puede decir que ha habido un cambio en la estructura administrativa aduanera, pero eso no quiere decir que la estructura actual sea definitiva, de hecho se está en un proceso de revisión de la estructura actual. En todo caso se ha avanzado de manera importante en el proceso de desconcentración en las gerencias. Tecnología de la Información Antes de la Reforma Aduanera de 1999, se usaba el llamado SARA, que básicamente es el registro de operaciones. Pero actualmente se usa el SIDUNEA++ que es un nuevo sistema informático que está siendo un factor importante en la transformación aduanera. Básicamente se escogió este nuevo sistema por su bajo costo, el apoyo técnico de la UNCTAD (Conferencia de las Naciones Unidas para el Desarrollo y el Comercio) y la posibilidad de beneficiarse de la experiencia de los países que usan este sistema. Ya que la implantación de este sistema es reciente, se sigue buscando una mejor y más eficiente utilización de los otros recursos como el personal. Basado en la Ley, el nuevo sistema tecnológico hizo posible adoptar la revisión física de sólo 20% del despacho aduanero siempre bajo el concepto de buena fe. En cuanto a las funciones que son automatizadas, se pretende que sea todo el proceso de ingreso y salida incluyendo el despacho. En la actualidad, se ha instalado el sistema para controlar el ingreso de mercancías desde Arica, tránsito hacia Bolivia y el despacho de importaciones en cualquiera de las aduanas del circuito Tambo Quemado-La Paz. 12 Aparte de la Aduana, los agentes despachantes, transportistas, bancos y exportadores podrán estar conectados con el sistema Tecnológico Informático. Aspectos de Valuación La reforma de la Aduana Nacional, en principio, ha “heredado” un sistema de valoración basado en la “Definición del Valor de Bruselas” cuya ejecución estuvo a cargo de dos empresas de PSI: SGS e Inspectorate. A partir de la reforma, y como consecuencia del vencimiento en los plazos para la Implementación del Acuerdo de Valoración de la OMC en Bolivia, la Aduana Nacional se halla inmersa en el cumplimiento de dos grandes objetivos: i) Implementar el Acuerdo de Valoración de la OMC, ii) Prescindir de los servicios de las empresas de inspección previa a la expedición (Verificadoras). Actualmente las empresas de PSI cobran una tarifa de 1.75% sobre el valor FOB de la mercancía por el servicio de valoración en todas las operaciones de importación; pero desde el momento que estas empresas dejen el ámbito nacional hasta Diciembre de 2002, se prevé que la ANB cobre una “tarifa retributiva” del 1% sobre el valor FOB de la mercadería. El método para determinar que bienes se inspeccionarán es el de Selección de Canales: Rojo, Amarillo y Verde. El rojo tiene inspección física y documental; el amarillo, solo inspección documental en tanto que el verde no requiere de ninguna inspección. El rojo y amarillo no deben exceder el 20% de las importaciones nacionales. Para todos los productos que ingresen por canal amarillo y rojo existen tablas de precios que permiten generar duda razonable para la revisión. Experiencia con el Pre - embarque Como ya se mencionó, hasta la fecha se utilizan a las compañías de Inspección PreEmbarque (SGS e Inspectorate) y básicamente es por la desconfianza en los valores declarados por los importadores. Según funcionarios del FMI, la contribución de las empresas PSI sobre la movilización de ingresos aduaneros es nula, sin embargo, las empresas aseguran que de no ser por ellas habría una caída importante en los ingresos. Además, las empresas consideran que es peligroso que dejen de hacer el servicio mientras la ANB no tenga todos los instrumentos técnicos para cumplir este cometido. En la importación, se supone que cuando la mercancía se presenta al país ya viene verificada y con su respectivo certificado para iniciar el despacho. Sin embargo, existe la posibilidad de que la inspección se haga después de que la mercancía ha llegado al país lo que genera atrasos considerables en el despacho. Existe un plan en ejecución, en que las verificadoras se quedan en Bolivia por este año. En dicho plan se establece que periódicamente se van dejando de inspeccionar una serie de capítulos del arancel a los que se le van sumando otros, según su importancia en la 13 recaudación, hasta llegar a eliminarlas en enero del 2003. Actualmente existen 48 capítulos que no requieren certificados de inspección En cuanto a las medidas que son necesarias para que la aduana funcione bien en ausencia de las compañías PSI se basan en el establecimiento de una estrategia para el control del valor basado en gran parte en el control ex post. Práctica con los procedimientos de importación (uso local) y exportación Los procedimientos tanto de importación y exportación han sido mejorados en términos de la nueva legislación y de la implantación del Sistema SIDUNEA. Sin embargo, en ambos, importación y exportación existen muchos resabios de los procedimientos viejos. Además, no es fácil introducir mejoras, si persisten contratos con recintos y verificadoras que obstaculizan el desarrollo de los nuevos procedimientos. Práctica con regímenes especiales de importación Según la legislación aduanera boliviana, las Zonas de Libre Comercio se denominan Zonas Francas y son de dos tipos: Comerciales (ZFC) e Industriales (ZFI). Existen en total 15 zonas francas, que se dividen en 12 comerciales, 2 industriales y una zona franca Comercial e Industrial. Las zonas francas comerciales operan en los siguientes sectores: automotriz, alimentos, bebidas sin y con alcohol, prendas de vestir, electrodomésticos, muebles para oficinas y hogar, insumos industriales, maquinaria y equipos industriales y otros. En cada zona franca industrial únicamente se halla operando un usuario en la siguiente actividad: Fábrica de muebles de madera, Fábrica de Tableros eléctricos. Es necesario remarcar a ZOFRAMAC en Puerto Suárez en la que se instalará una Termoeléctrica que será una de las más relevantes. De acuerdo a la legislación vigente, en zonas francas comerciales, las mercancías introducidas pueden permanecer sin límite de tiempo sin transformación alguna hasta el momento en que se les aplique los siguientes regímenes aduaneros: Importación a consumo, admisión con exoneración del pago de tributos aduaneros, reimportación de mercancías en el mismo estado, admisión temporal para reexportación en el mismo estado, admisión temporal para perfeccionamiento activo, trasbordo, reexpedición de mercancías. En zonas francas industriales las mercancías procedentes del extranjero y del resto del territorio nacional son sometidas a operaciones de perfeccionamiento pasivo, para ser importadas o reimportadas al territorio aduanero nacional o ser reexpedidas a territorio extranjero. En las zonas francas comerciales se realizan las siguientes operaciones: almacenaje, fraccionamiento de mercancías, conservación, manipulaciones ordinarias, ventas al por menor, remate de mercancías. 14 En las zonas francas industriales se efectúan operaciones de perfeccionamiento, con incorporación de bienes y servicios. Las mercancías procedentes de un país extranjero o de territorio aduanero nacional que son introducidas a una zona franca, gozan de la suspensión de los tributos de importación, mientras permanezcan en ella. La importación de mercancías desde zonas francas a territorio aduanero nacional están sujetas al pago de los tributos de importación como si se tratara de una importación desde terceros países. Las exportaciones no están gravadas para el pago de tributos y reciben una devolución impositiva como un porcentaje del valor FOB. La aduana, solamente certifica la salida de mercancías. La Aduana Nacional efectúa el control de ingreso y salida de mercancías, vehículos y personas. Dicho control se efectúa mediante documentos aduaneros (manifiesto de carga, factura comercial, documentos de embarque, etc.). Cabe hacer notar, que el control dentro de la zona franca es efectuado por el concesionario de la zona franca, que es la persona jurídica constituida como sociedad anónima, a la cual el Estado, a través del Ministerio de Comercio Exterior e Inversión y el Ministerio de Hacienda, otorgan en concesión el desarrollo y la administración de una zona franca En cuanto a la exención de tributos aduaneros están exentas del pago: Importación de mercaderías en virtud de Tratados o Convenios Internacionales o Acuerdos de Integración Económica; Importaciones realizadas por los miembros del Cuerpo Diplomático y Consular, o de los representantes de los organismos internacionales; entre otras. Desempeño de los Ingresos (Recaudaciones) Las recaudaciones de la ANB con la reforma han sido menores a las esperadas en sus presupuestos, a pesar de que en algunos casos se ha observado una mejora en la eficiencia. La crisis económica ha afectado la recaudación por la disminución de las importaciones. El efecto de la reforma pudo haber sido más efectivo si se priorizaba la contratación de personal en el área de fiscalización y si se agilizaban las reglamentaciones. En cuanto a la recaudación de tributos aduaneros, la fiscalización conjunta entre aduanas e impuestos internos es parte de los proyectos de fiscalización pero se ha retrasado porque Impuestos Internos recién ha iniciado su reforma. 15 Controles Aduaneros Para evaluar el proceso de la reforma en cuanto a la protección de la sociedad y el comercio legítimo, hasta la fecha no se pueden establecer indicadores precisos que garantice la mejora en eficiencia, protección y recaudación. Pero de acuerdo a indicadores secundarios, se estima que la reforma aduanera disminuyó el contrabando con respecto a un periodo antes de la misma. Estos indicadores son, entre otros, el número de procesos judiciales contra el contrabando en curso, el volumen de depósitos de mercaderías incautadas para remate y algunos precios de productos como cigarrillos y licores. Esta reducción es evidente en productos masivos y de mejor control como harinas y cigarrillos. Sin embargo, el comercio al por menor ha encontrado opciones de ingreso de mercaderías sin pago de tributos. También se han observado problemas con países limítrofes debido a cambios en su política económica como es el caso argentino, en que no se puede controlar el ingreso de mercaderías. Evaluación aduanera de desempeño y sostenibilidad En cuanto al suministro de datos de desempeño y avances de la reforma aduanera, existe un nexo entre la aduana con el sector privado y los usuarios del comercio exterior, mediante el Comité de seguimiento del PROMA, el Comité de Calidad y los contratos con la CNDA. El nivel de ayuda que recibe la reforma aduanera es muy buena de parte de los organismos internacionales pero no así del Ministerio de Hacienda en cuanto al cumplimiento con los compromisos asumidos con la ANB en distintos aspectos relacionados con la reforma aduanera. En todo caso ha decaído el intenso apoyo que recibía la reforma al principio. En cuanto a la sostenibilidad de la reforma, dependerá en gran medida del apoyo político del futuro gobierno. La reforma aduanera requiere como condición imprescindible que se aclare el monto y fuente de su financiamiento. Hoy con lo dispuesto para su funcionamiento no es sustentable. Para serlo se requiere o autorizar el uso de un cobro por valoración en reemplazo del que efectúan las empresas verificadoras o rediseñar la fuente de sus ingresos tomando en cuenta en dicho cálculo las recaudaciones del IVA importaciones y demás impuestos que están bajo responsabilidad de la Aduana Nacional. En cuanto a los riesgos más importantes para la sostenibilidad de las reformas se puede mencionar la interferencia política, la falta de apoyo, la carente coordinación entre el Ministerio de Hacienda y la ANB, el rediseño del presupuesto, el retiro de las verificadoras, el nivel de desgravación arancelaria entre otros; serán elementos centrales para el futuro de las recaudaciones aduaneras. 16 En cuanto a las áreas donde el progreso es deseable y obtenible se puede mencionar a la modificación de la Ley de Aduanas, la finalización de la automatización del control aduanero, el mejoramiento de la infraestructura aduanera en fronteras, la capacitación del personal y la manutención de la institucionalidad de la Aduana Nacional. c. Los usuarios de la Reforma Los usuarios en general están satisfechos con los resultados logrados con la reforma. Si bien existen críticas a la forma en que se ejecuta, o a algunas medidas operativas que no concuerdan con sus intereses, no existe ningún usuario que se manifieste en contra de esta reforma. La mayor parte de los empresarios entrevistados consideran que ha sido una reforma positiva para el país en general. Hay un criterio general en sentido de que se ha logrado erradicar la corrupción de esta institución y que se ha logrado consolidar una nueva institución cuyo resultado recién se los empieza a ver. Una queja relevante es la del sector exportador que ha sufrido un efecto directo del cambio del sistema informático en la ANB. No se han podido devolver montos significativos a los exportadores que han tenido que hacer ajustes en sus empresas. La situación referida a la corrupción en aduanas era tan grande y evidente que lo que ocurre actualmente ha significado un cambio radical. En el pasado la aduana era un botín de los partidos políticos, del que además aprovechaban los malos empresarios y los delincuentes comunes que vivían de este negocio. Mucho más considerando el alto grado informalidad de la economía. El cambio de prácticamente la totalidad de los empleados de la ANB ha significado un cambio radical en el manejo de la prebenda y la corrupción. Es evidente que este cambio tan grande ha tenido efectos también en la eficiencia en el servicio porque los nuevos empleados no cuentan con la experiencia necesaria. Este es un problema que se irá resolviendo paulatinamente. Los procedimientos utilizados actualmente se han ido incorporando de manera gradual, de acuerdo a la nueva Ley. En muchos casos se ha observado un cierto rezago en procedimientos que han afectado al servicio. Sin embargo, en la medida que se han ido conociendo, son adecuados y además participativos con el sector privado. En mas de un caso, los empresarios del sector han valorado el que la ANB les envíe borradores antes de aprobar reglamentos y acepte sus sugerencias y observaciones. Los tiempos estimados de despachos son los siguientes Cuando la ANB hace inspección manual: Terrestre: 4 a 5 días Aéreo 3 a 4 días 17 Cuando la ANB no hace inspección manual Terrestre Aéreo 72 horas 48 horas La ANB no hace publicaciones sobre este tema y todavía esta información no está sistematizada. En el proceso de la reforma ha habido una activa participación del sector privado. Su presencia en el Consejo Nacional de Aduanas en su momento ha sido gravitante, aunque en el momento de la aprobación de la Ley se hayan cambiado e ignorado algunos aspectos. Actualmente existe participación activa y es destacable la aplicación del Principio de Buena Fe. Concretamente ahora por Ley sólo se revisa aleatoriamente el 20% de las mercaderías. Antes se tenía que revisar la totalidad con poca transparencia y alta corrupción. Además ahora se implementa en algunos sectores empresariales como en el caso de la harina el criterio que el depósito de la propia empresa es valido para la ANB con sistemas estrictos de revisión y evaluación. Esta concepción en el pasado era inimaginable. En algunos sectores, no sienten que se haya dado ese cambio. Por el contrario, la fiscalización es excesiva y no aplica el principio de Buena Fe. Una preocupación especifica sobre el desempeño de la aduana esta referida al control del contrabando hormiga. Lamentablemente el Art. 4 de la Ley de Aduanas inhibe el control del comercio minorista interno. Las recomendaciones para mejora de parte del sector privado como usuarios del servicio son diversas. a. b. c. d. e. Mejorar coordinación con empresas que administran almacenes aduaneros. Cuidar los cambios de sistemas y que se ejecuten de forma paralela para no tener los problemas presentados con los exportadores. Ampliar el horario de atención a más de 8 horas diarias según la necesidad. Aplicar el principio de Buena Fe. Debe darse una solución al problema de contrabando hormiga pues la regulación permite y alienta la informalidad. Existe preocupación de parte del sector privado sobre la forma en que se pueda resolver la sostenibilidad de la ANB. El temor radica en que piensan que la mejor forma de financiar a esta entidad es cobrando mayores tasas o impuestos a los usuarios. 18 III. Logros y deficiencias de la reforma a. Resultados generales Luego de sólo dos años de aplicación, puede afirmarse que la reforma de la ANB ha sido exitosa. Ha sido un ejemplo en la reforma institucional del país. La reforma no ha concluido y requiere todavía de mucho apoyo para que se consolide de manera definitiva. Tiene desafíos y retos muy importantes desde encarar su sostenibilidad financiera hasta completar procedimientos imprescindibles y mejorar las recaudaciones a favor del fisco. El rol que ha desempeñado Amparo Ballivián ha sido muy positivo. La gestión del Directorio y de los Ejecutivos ha sido liderizada con firmeza en una reforma muy compleja que antes había fracasado en varias oportunidades. La solución propuesta para la sostenibilidad por el VMPT parece la más razonable. Financiar a la ANB con un porcentaje de los recursos que recauda incluyendo el GAC, el IVA importaciones, el ICE y el IEHD. Debe estudiarse el porcentaje que debería ser mayor al 3%, de acuerdo al análisis de sostenibilidad desarrollado. Alternativamente, el cobro del 1% sobre importaciones también permite la sostenibilidad de la ANB. No parece razonable encarar de inmediato la fusión del SIN con la ANB en tanto no se consoliden cada uno de los procesos de reforma. La reforma del SIN recién empieza. A mediano plazo puede pensarse en una única entidad recaudadora. Para ello deben darse pasos que permitan ese propósito desde ahora mismo. Han existido aspectos exógenos que han afectado su desempeño y que de no resolverse pueden poner en riesgo los resultados esperados. Entre estos se destacan la superación de la recesión económica, ajustes importantes en el funcionamiento de la justicia y una adecuada coordinación con el ente tutor que es el Ministerio de Hacienda. b. Indicadores principales Tiempos de despacho: Según la Aduana Nacional actualmente el tiempo de despacho de la revisión de las mercaderías que entran a territorio nacional puede tardar entre 36 hrs. a una semana. Los usuarios están satisfechos con la transparencia con la que se desarrolla el despacho. No existen datos procesados en que se verifique este indicador. Porcentaje de bienes inspeccionados: Antes de la reforma aduanera el 100% de los bienes eran supuestamente inspeccionados manualmente lo cual llevaba a que el proceso de nacionalización de la mercadería tardase demasiado tiempo. A partir de 1999 de acuerdo a la Ley de Aduanas No. 1990, Artículo 79, se hace un control físico de la mercadería de forma aleatoria mediante procedimientos informáticos; hasta un máximo del 20% de las declaraciones de mercancías presentadas al mes. 19 Recaudación de tributos aduaneros: Se llega a la conclusión que los ingresos por tributos aduaneros representan alrededor del 32% de los ingresos fiscales en el año 2000 (y 37.85% de los ingresos fiscales de 1997)7. Sin embargo, el desempeño aduanero puede ser medido a través de la evolución de las tasas efectivas de tributos aduaneros antes y después de la reforma. Gráfico 5: E v o lu c ió n d e la s ta s a s e fe c tiv a s d e lo s trib u to s a d u a n e ro s 2 5 .0 0 % % G A /Im p. 2 0 .0 0 % % I V A / Im p . % 1 5 .0 0 % % I C E / im p 1 0 .0 0 % % I E H D / im p 5 .0 0 % % R e c a d u a n e ra . /im p o rt . t o t a le s 0 .0 0 % 1994 1995 1996 1997 1998 1999 2000 2001 Años En el gráfico Nro. 5, claramente se puede observar que después de la reforma aduanera de 1999, tanto la recaudación de los tributos aduaneros como las importaciones han disminuido, pero el monto de decremento en las importaciones fue mayor al decremento de la recaudación, explicando de esta manera el aumento en las tasas efectivas de los tributos aduaneros después de dicha reforma. En sumas, a pesar de la recesión económica y la implementación de la reforma mermaron la recaudación aduanera se observa que el desempeño aduanero fue bueno por el aumento en las tasas efectivas. Tasas tarifarias y simplificación Como ya se mencionó en el Estado de Situación, después de que Bolivia implementó su modelo de economía abierta de mercado en 1986, tanto las tarifas para la importación de bienes de capital y otros bienes fueron las mismas a una tasa del 20%. Pero esta alícuota con el tiempo fue disminuyendo llegando a las tasas de 5 y 10% para la importación de 7 Véase Anexo 1: Recaudación ordinaria de GA, IVA, ICE, IEHD, Importaciones Ordinarias, PIB. 20 bienes de capital y otros bienes respectivamente8; en la actualidad estas tasas se siguen manteniendo pero tienden cada vez más a ser cercanas a cero9. IV. Lecciones aprendidas a. Para llevar adelante una reforma de esta envergadura, la decisión política debe ser clara y debe provenir del más alto nivel. En el caso boliviano hubo la decisión desde la cabeza del Poder Ejecutivo e incluyó la decisión del Congreso Nacional que aprobó una Ley por una mayoría de más de 2/3 que dio el marco jurídico y práctico para encarar la reforma. La sociedad percibió esta decisión, la validó, aceptó e incluso la aprobó y apoyó. Debe tenerse en cuenta que esta decisión debe ser de largo plazo y persistente puesto que es una reforma que toma años encararla. b. El liderazgo y la responsabilidad de la reforma deben estar muy bien precisados para lograr acountability. En el caso de Bolivia, Amparo Ballivián jugó un papel determinante en el proceso con el apoyo de su Directorio y ejecutivos principales. c. Es necesario tener una Visión y Estrategia de Implementación de una reforma tan compleja como la aduanera. En el caso boliviano se juntaron una visión de mejora administrativa con las mejores prácticas vigentes junto con una visión de lucha contra la corrupción. d. A pesar de tener visión y estrategia hay que cuidar los procesos. En el caso boliviano, los procesos administrativos y de cambio no estuvieron siempre bien enfocados; por ejemplo, el proceso de cambio de personal pudo haber sido más exitoso si se priorizaba el área de fiscalización sobre el resto; el costo de la transición al sistema SIDUNEA++ fue innecesariamente alto para algunos exportadores aunque las autoridades aduaneras señalan que este fue un problema fiscal y no de procesos. e. La presupuestación debe ser más cuidadosa para evitar generar expectativas fiscales elevadas, además de cuidar la sostenibilidad de la reforma en el mediano y largo plazo. El cuidado con un presupuesto muy ambicioso determina que se 8 Ver Anexo 3: La evolución de las tasas aduaneras vs. recaudación Ya que en el afán de potenciar aún más el libre comercio exterior, algunas importaciones de bienes de capital que antes contaban con un arancel del 5%, mediante el D.S. 25704 del 14 de Marzo de 2000, hayan bajado a un arancel del 0%; mermando de esta manera los ingresos de la Aduana Nacional por concepto de GA. 9 21 exija a esta reforma resultados tanto de gestión y apoyo al comercio exterior como resultados fiscales. f. Una evaluación del impacto social es necesaria para llevar adelante una reforma de esta magnitud. En el caso boliviano no se tomó ninguna precaución al respecto y la reforma tuvo un costo social elevado en un momento de crisis económica que exacerbó y profundizó la propia crisis. g. Una reforma aduanera es compleja y de largo plazo por lo cual es importante ser persistentes en su aplicación y lograr el apoyo para su sostenimiento. La reforma boliviana puede ponerse en riesgo si no se logra sostener el apoyo externo e interno.