imsa1q06

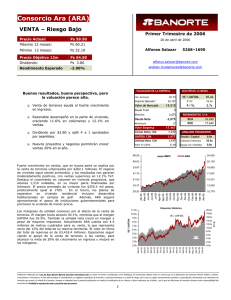

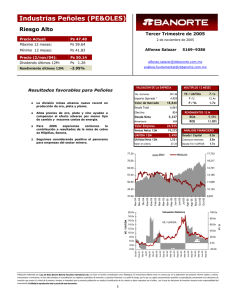

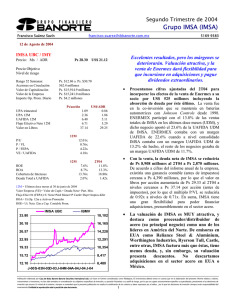

Anuncio

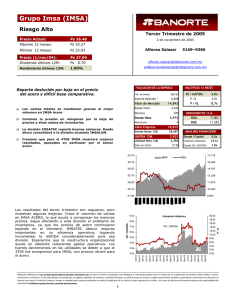

Grupo Imsa (IMSA) Riesgo Alto Primer Trimestre de 2006 Ps 37.30 Máximo 12 meses: Ps 38.55 Mínimo 12 meses: Ps 24.00 Precio (27/Abr/05): Ps 24.70 Dividendo últimos 12M: Ps Rendimiento últimos 12M: 64.50% 27 de abril de 2006 Alfonso Salazar [email protected] 3.34 aná[email protected] VALUACION DE LA EMPRESA Buen inicio de año para IMSA Fortaleza precios en demanda apoya 5268–1690 volúmenes y No. Acciones 560.03 Importe Operado * 6,931 Valor de Mercado 5.1x P /U 8.6x P / VL 1.2x 4,461 Efectivo 355 Deuda Neta RENDIMIENTOS 12 M 4,106 Minoritario ROA ROE 0 Valor Empresa Vemos riesgos a corto plazo por alza en costos, pero mejor perspectiva en el mediano y largo plazo. VE / UAFIDA 20,889 Deuda Total Buenos resultados en IMSA Acero. IMSATEC reporta como operaciones discontinuadas. MULTIPLOS 12 MESES 10.06% 11.39% 24,995 Ventas Netas 12M 38,903 UAFIDA 12M 4,918 Utilidad Neta 12M ANALISIS FINANCIERO Deuda / Capital 2,417 Valor en Libros 31.84 0.3x Cobertura Intereses 15.9x Deuda Tot / UAFIDA 0.9x 44.20 21,932 IBMV 6.5x Abr-06 Mar-06 Mar-06 Feb-06 Ene-06 Dic-05 Ene-06 10,718 Nov-05 21.60 Oct-05 12,587 Nov-05 25.37 Sep-05 14,456 Sep-05 16,325 29.13 Jul-05 32.90 Ago-05 18,194 Jun-05 36.67 Jun-05 20,063 Abr-05 40.43 May-05 Muy buen reporte para IMSA, que ahora incluye únicamente resultados de IMSA Acero. La parte correspondiente a IMSATEC (e IMSALUM) durante enero y febrero aparece como operaciones discontinuadas. El volumen de ventas del trimestre fue de 913 mil toneladas, creciendo 32.3% vs. 1T05 y 9.1% respecto al 4T05. Los altos volúmenes resultan de una fuerte demanda por acero para construcción y la mayor participación en otros usos industriales como automotriz, electrodomésticos, refrigeración y maquila. IMSA espera que continúe creciendo la demanda en varios de estos sectores, por lo que seguirá sus programas para incrementar la capacidad en México y Estados Unidos. Actualmente la demanda en México es tal que para cubrirla las exportaciones se han reducido de manera considerable. IMSA 20.0x Valuación Histórica 18.0x VE / UAFIDA 6.0x La importante mejora en los márgenes respecto al 1T05 se debe a la mayor estabilidad en los costos de inventarios, además del crecimiento en volumen y en precios para la mayoría de sus productos. Para compensar el alza de otros insumos como el zinc y el aluminio, la empresa comenzó una política de sobrecostos que espera continuar en el futuro. Como meta adicional, IMSA espera que su iniciativa de mejora continua le represente ahorros de al menos 2% de ventas. 16.0x 5.5x 14.0x VE / UAFIDA 5.0x 12.0x 4.5x 10.0x 4.0x P/U Precio Actual: 8.0x 3.5x 6.0x 3.0x 4.0x P/U 2.5x 2.0x 2.0x Mar-06 Dic-05 Sep-05 Jun-05 Mar-05 Dic-04 Sep-04 Jun-04 Mar-04 Dic-03 Sep-03 Jun-03 Dic-02 Mar-03 Sep-02 Jun-02 Dic-01 Mar-02 Sep-01 Jun-01 Mar-01 0.0x Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 1 Grupo Imsa (IMSA) Riesgo Alto Primer Trimestre de 2006 Precio Actual: Ps 37.30 Máximo 12 meses: Ps 38.55 Mínimo 12 meses: Ps 24.00 Precio (27/Abr/05): Ps 24.70 Dividendo últimos 12M: Ps Rendimiento últimos 12M: 64.50% RESULTADOS TRIMESTRALES Mar-06 27 de abril de 2006 Alfonso Salazar [email protected] 3.34 Mar-05 aná[email protected] ∆ Consideramos que el reporte es positivo, pero en el corto plazo vemos mayores presiones en los márgenes, motivadas por elevados costos de energía, planchón de acero, zinc y aluminio. Creemos que la huelga que vive Sicartsa tendrá más efectos negativos que positivos para IMSA. Sin embargo, a mediano y largo plazo seguimos viendo atractivo el panorama para la empresa. Dic-05 Millones de Pesos al 30 Sep 05 Ventas Netas 8,442 1,572 565 7,848 784 547 1,006 82 902 345 0 -50 0 237 12 222 78 0 -37 0 607 1.08 181 0.32 235.0% UPA UAFIDA (EBITDA) 1,320 540 144.5% Resultado Bruto Gastos de Operación Utilidad de Operación Costo Financiamiento Resultado Antes de Impuestos Impuestos Resultado Inversiones Permanentes Otros Interés Minoritario Utilidad Neta MARGENES Mar-06 Mar-05 7.6% 100.6% 3.4% 325.1% 581.0% 307.0% 343.8% 34.8% 0.76 ∆ 10,318 2,069 873 1,197 30 1,120 347 0 0 0 773 1.38 1,549 Dic-05 Margen Bruto 18.6% 10.0% 8.63% 20.1% Margen UAFIDA 15.6% 11.9% 6.9% 3.0% 8.76% 8.90% 15.0% 11.6% 7.2% 2.3% 4.88% 7.5% Margen Operativo Margen Neto RESUMEN DEL BALANCE Mar-06 5268–1690 Mar-05 Dic-05 Millones de Pesos al 30 Sep 05 Activo Total Activo Circulante Efectivo Cuentas por Cobrar Inventarios Activo Fijo (Neto) Activo Diferido Pasivo Total Pasivo Circulante Deuda CP Deuda LP Pasivo Diferido Otros Pasivos Capital Contable Capital Minoritario Capital Mayoritario 30,031 13,544 355 5,516 6,156 15,615 96 37,087 16,493 259 4,046 7,919 16,582 401 36,051 16,452 1,863 5,080 7,640 18,159 282 0 12,202 4,830 1,728 2,733 0 2,911 0 15,046 6,121 1,022 4,140 0 3,764 0 15,775 8,154 1,575 2,725 4,367 -1,046 0 17,829 0 17,829 0 22,041 0 22,041 0 20,276 0 20,276 Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 2