kimber3t06

Anuncio

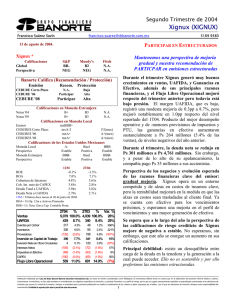

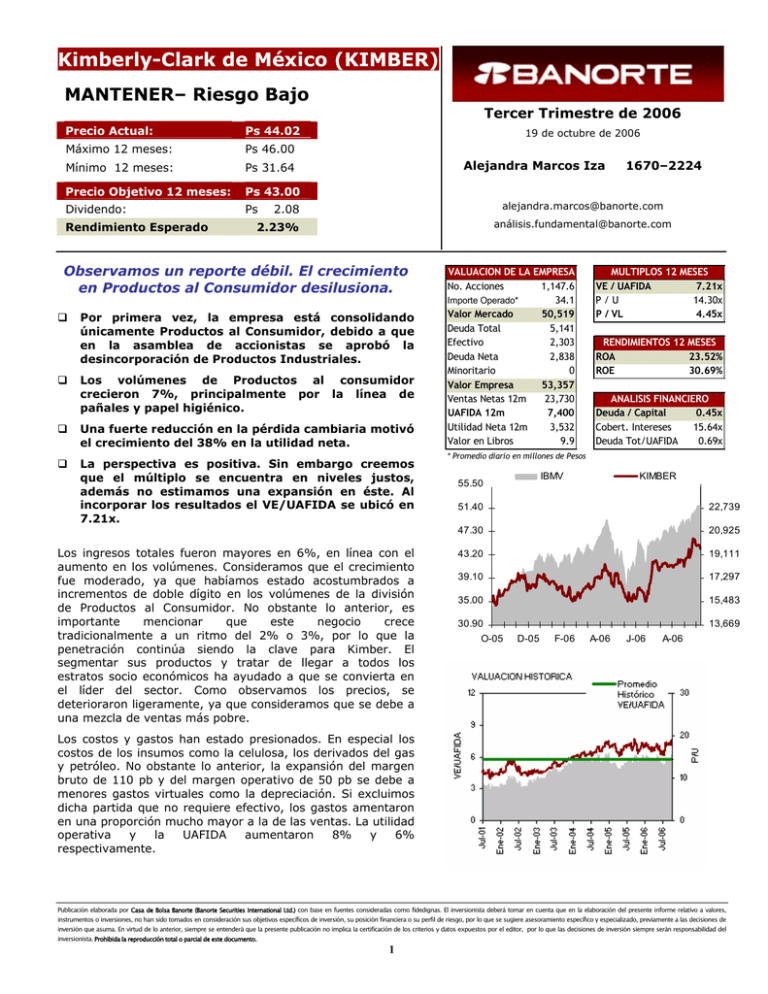

Kimberly-Clark de México (KIMBER) MANTENER– Riesgo Bajo Precio Actual: Ps 44.02 Máximo 12 meses: Ps 46.00 Mínimo 12 meses: Ps 31.64 Precio Objetivo 12 meses: Ps 43.00 Dividendo: Ps Rendimiento Esperado Tercer Trimestre de 2006 19 de octubre de 2006 Alejandra Marcos Iza [email protected] 2.08 aná[email protected] 2.23% Observamos un reporte débil. El crecimiento en Productos al Consumidor desilusiona. 1670–2224 Por primera vez, la empresa está consolidando únicamente Productos al Consumidor, debido a que en la asamblea de accionistas se aprobó la desincorporación de Productos Industriales. Los volúmenes de Productos al consumidor crecieron 7%, principalmente por la línea de pañales y papel higiénico. Una fuerte reducción en la pérdida cambiaria motivó el crecimiento del 38% en la utilidad neta. La perspectiva es positiva. Sin embargo creemos que el múltiplo se encuentra en niveles justos, además no estimamos una expansión en éste. Al incorporar los resultados el VE/UAFIDA se ubicó en 7.21x. Los ingresos totales fueron mayores en 6%, en línea con el aumento en los volúmenes. Consideramos que el crecimiento fue moderado, ya que habíamos estado acostumbrados a incrementos de doble dígito en los volúmenes de la división de Productos al Consumidor. No obstante lo anterior, es importante mencionar que este negocio crece tradicionalmente a un ritmo del 2% o 3%, por lo que la penetración continúa siendo la clave para Kimber. El segmentar sus productos y tratar de llegar a todos los estratos socio económicos ha ayudado a que se convierta en el líder del sector. Como observamos los precios, se deterioraron ligeramente, ya que consideramos que se debe a una mezcla de ventas más pobre. VALUACION DE LA EMPRESA No. Acciones 1,147.6 34.1 Importe Operado* Valor Mercado 50,519 Deuda Total 5,141 Efectivo 2,303 Deuda Neta 2,838 Minoritario 0 Valor Empresa 53,357 Ventas Netas 12m 23,730 UAFIDA 12m 7,400 Utilidad Neta 12m 3,532 Valor en Libros 9.9 MULTIPLOS 12 MESES VE / UAFIDA 7.21x P/U 14.30x P / VL 4.45x RENDIMIENTOS 12 MESES ROA 23.52% ROE 30.69% ANALISIS FINANCIERO Deuda / Capital 0.45x Cobert. Intereses 15.64x Deuda Tot/UAFIDA 0.69x * Promedio diario en millones de Pesos KIMBER IBMV 55.50 51.40 22,739 47.30 20,925 43.20 19,111 39.10 17,297 35.00 15,483 30.90 13,669 O-05 D-05 F-06 A-06 J-06 A-06 Los costos y gastos han estado presionados. En especial los costos de los insumos como la celulosa, los derivados del gas y petróleo. No obstante lo anterior, la expansión del margen bruto de 110 pb y del margen operativo de 50 pb se debe a menores gastos virtuales como la depreciación. Si excluimos dicha partida que no requiere efectivo, los gastos amentaron en una proporción mucho mayor a la de las ventas. La utilidad operativa y la UAFIDA aumentaron 8% y 6% respectivamente. Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 1 Kimberly-Clark de México (KIMBER) MANTENER– Riesgo Bajo Precio Actual: Ps 44.02 Máximo 12 meses: Ps 46.00 Mínimo 12 meses: Ps 31.64 Precio Objetivo 12 meses: Ps 43.00 Dividendo: Ps Rendimiento Esperado RESULTADOS TRIMESTRALES Tercer Trimestre de 2006 19 de octubre de 2006 Alejandra Marcos Iza [email protected] 2.08 aná[email protected] 2.23% 3T06 3T05 ∆ 2T06 (millones de pesos al 30 de Sep de 2006) Ventas Netas Resultado Bruto Gastos de Operación Utilidad de Operación Costo Financiamiento Resultado Antes de Impuestos Impuestos Subsidiarias No Consolidadas Gastos Extraordinarios Interés Minoritario Utilidad Neta UPA UAFIDA (EBITDA) MARGENES 4,835 2,042 719 1,323 11 1,313 469 0 -100 0 944 0.82 1,585 3T06 4,573 1,883 652 1,231 263 976 370 0 -80 0 686 0.60 1,501 3T05 5.7% 8.4% 10.2% 7.5% -95.7% 34.6% 26.6% #N/A 24.2% #N/A 37.7% 5.6% 6,353 2,519 854 1,665 162 1,393 522 0 0 0 872 0.76 1,997 2T06 Margen Bruto 42.2% 41.2% 39.7% Margen UAFIDA 32.8% 32.8% 31.4% Margen Operativo 27.4% 26.9% 26.2% Margen Neto 19.5% 15.0% 13.7% RESUMEN DEL BALANCE 1670–2224 Sep-06 Sep-05 Jun-06 Activo Total Activo Circulante Efectivo Cuentas por Cobrar Inventarios Activo LP Inmuebles, Planta y Equipo Activo Diferido y Otros 25,614 9,617 2,303 3,502 1,497 0 12,758 3,238 26,206 8,726 2,317 3,141 1,265 0 13,578 3,902 26,119 9,704 1,912 5,650 2,142 0 16,415 0 Pasivo Total Pasivo Circulante Deuda CP Pasivo Largo Plazo Deuda LP Pasivo Diferido Otros Pasivos 14,272 6,856 99 5,042 5,042 0 2,374 14,528 6,057 100 5,283 5,283 0 3,189 15,182 7,446 104 5,264 5,264 0 2,471 Capital Contable Capital Minoritario Capital Mayoritario 11,342 0 11,342 11,677 0 11,677 10,938 0 10,938 (millones de pesos al 30 de Sep de 2006) Es el segundo trimestre consecutivo que observamos un fuerte crecimiento en la utilidad neta. Esto se debió a la disminución en la pérdida cambiaria. En el trimestre se anunció la venta y desincoproración de la división de Productos Industriales. Se creará una nueva empresa llamada Control Celulósico Papelero (CCP), en la cual un fideicomiso integrado por Impulsora de Desarrollos Estratégicos y el fondo Eton Park tendrán el 60% y Kimber tendrá el 40% restante. El monto de la transacción fue de US $384 millones, los cuales Kimber los destinará a CAPEX, recompra de acciones y el pago de un dividendo extraordinario . Esperamos que se de a conocer el monto del dividendo una vez que la empresa reciba los recursos de la operación y que la Comisión Federal de Competencia otorgue su aprobación, que creemos será en noviembre. La perspectiva es positiva. Consideramos que hacia adelante los volúmenes de PROCON deberán de continuar creciendo por una mayor penetración, y que el aumento será por lo menos 9%. Estimamos que para finales de año los cambios en precios deberán ser positivos en términos reales, ya que la empresa comenzará a incrementarlos en el cuarto trimestre del año. Por lo anterior, esperamos un ligero aumento en el margen bruto y operativo. No obstante consideramos que la UAFIDA crecerá al mismo ritmo que los ingresos. Por otro lado, hay que señalar que la empresa está incursionando en el negocio de cuidados médicos (batas de doctores, catéteres, etc.) que en el largo plazo tenderá a ser una parte importante de la empresa. Nuestra recomendación es de MANTENER riesgo bajo con un precio objetivo de Ps. 43 más un dividendo de Ps. 2.08. Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 2