Amx2t06

Anuncio

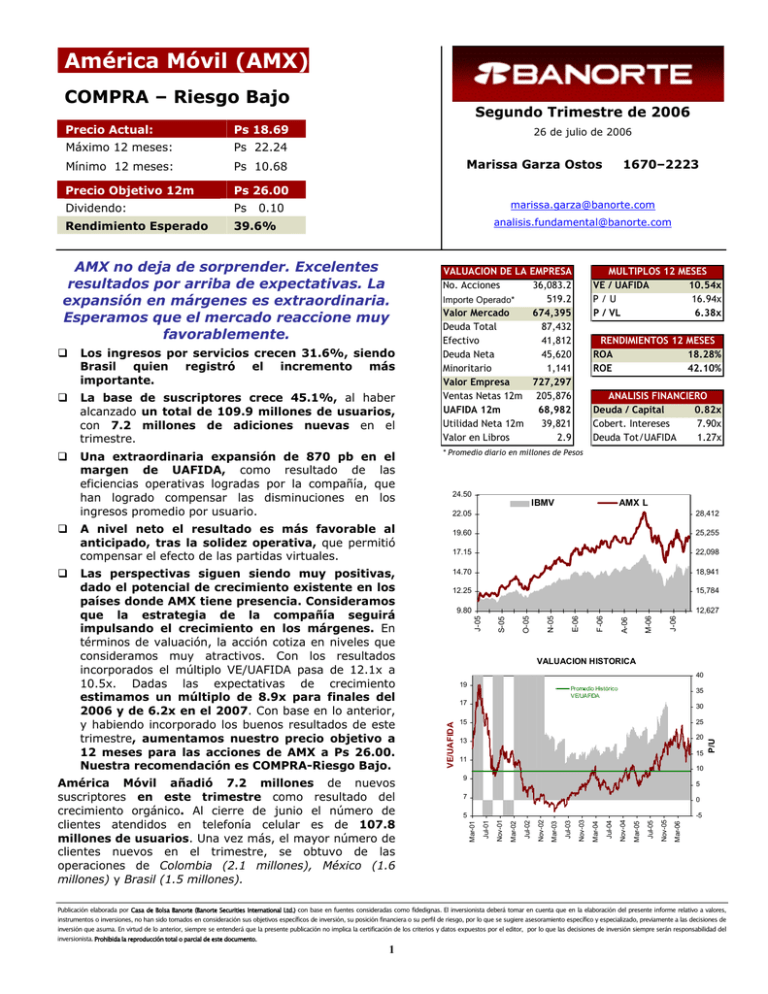

América Móvil (AMX) COMPRA – Riesgo Bajo [email protected] IBMV AMX L 19.60 25,255 17.15 22,098 14.70 18,941 12.25 15,784 9.80 12,627 A-06 M-06 J-06 28,412 VALUACION HISTORICA 40 Promedio Histórico VE/UAFIDA 35 17 30 15 25 13 20 15 11 P/U 19 10 9 5 Mar-06 -5 Jul-05 5 Nov-05 0 Nov-04 7 Mar-05 América Móvil añadió 7.2 millones de nuevos suscriptores en este trimestre como resultado del crecimiento orgánico. Al cierre de junio el número de clientes atendidos en telefonía celular es de 107.8 millones de usuarios. Una vez más, el mayor número de clientes nuevos en el trimestre, se obtuvo de las operaciones de Colombia (2.1 millones), México (1.6 millones) y Brasil (1.5 millones). ANALISIS FINANCIERO Deuda / Capital 0.82x Cobert. Intereses 7.90x Deuda Tot/UAFIDA 1.27x 22.05 S-05 Las perspectivas siguen siendo muy positivas, dado el potencial de crecimiento existente en los países donde AMX tiene presencia. Consideramos que la estrategia de la compañía seguirá impulsando el crecimiento en los márgenes. En términos de valuación, la acción cotiza en niveles que consideramos muy atractivos. Con los resultados incorporados el múltiplo VE/UAFIDA pasa de 12.1x a 10.5x. Dadas las expectativas de crecimiento estimamos un múltiplo de 8.9x para finales del 2006 y de 6.2x en el 2007. Con base en lo anterior, y habiendo incorporado los buenos resultados de este trimestre, aumentamos nuestro precio objetivo a 12 meses para las acciones de AMX a Ps 26.00. Nuestra recomendación es COMPRA-Riesgo Bajo. RENDIMIENTOS 12 MESES ROA 18.28% ROE 42.10% 24.50 Nov-01 A nivel neto el resultado es más favorable al anticipado, tras la solidez operativa, que permitió compensar el efecto de las partidas virtuales. MULTIPLOS 12 MESES VE / UAFIDA 10.54x P/U 16.94x P / VL 6.38x * Promedio diario en millones de Pesos J-05 Una extraordinaria expansión de 870 pb en el margen de UAFIDA, como resultado de las eficiencias operativas logradas por la compañía, que han logrado compensar las disminuciones en los ingresos promedio por usuario. Jul-01 La base de suscriptores crece 45.1%, al haber alcanzado un total de 109.9 millones de usuarios, con 7.2 millones de adiciones nuevas en el trimestre. Mar-01 Los ingresos por servicios crecen 31.6%, siendo Brasil quien registró el incremento más importante. VALUACION DE LA EMPRESA No. Acciones 36,083.2 519.2 Importe Operado* Valor Mercado 674,395 Deuda Total 87,432 Efectivo 41,812 Deuda Neta 45,620 Minoritario 1,141 Valor Empresa 727,297 Ventas Netas 12m 205,876 UAFIDA 12m 68,982 Utilidad Neta 12m 39,821 Valor en Libros 2.9 VE/UAFIDA AMX no deja de sorprender. Excelentes resultados por arriba de expectativas. La expansión en márgenes es extraordinaria. Esperamos que el mercado reaccione muy favorablemente. F-06 39.6% Jul-04 Rendimiento Esperado 1670–2223 [email protected] 0.10 Mar-04 Ps E-06 Dividendo: Nov-03 Ps 26.00 N-05 Precio Objetivo 12m Marissa Garza Ostos Jul-03 Ps 10.68 Mar-03 Mínimo 12 meses: 26 de julio de 2006 O-05 Ps 22.24 Jul-02 Máximo 12 meses: Segundo Trimestre de 2006 Nov-02 Ps 18.69 Mar-02 Precio Actual: Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 1 América Móvil (AMX) COMPRA – Riesgo Bajo Precio Actual: Ps 18.69 Máximo 12 meses: Ps 22.24 Mínimo 12 meses: Ps 10.68 Precio Objetivo 12m Ps 26.00 Dividendo: Ps Rendimiento Esperado 39.6% RESULTADOS TRIMESTRALES Segundo Trimestre de 2006 26 de julio de 2006 Marissa Garza Ostos [email protected] 0.10 2T06 2T05 Ventas Netas Resultado Bruto Gastos de Operación Utilidad de Operación Costo Financiamiento Resultado Antes de Impuestos Impuestos Subsidiarias No Consolidadas Gastos Extraordinarios Interés Minoritario Utilidad Neta UPA UAFIDA (EBITDA) 55,938 23,895 10,107 13,788 764 14,017 3,185 12 0 10 10,834 0.30 20,361 43,980 16,209 9,248 6,961 -3,444 10,713 2,488 -22 0 46 8,157 0.23 12,184 MARGENES 2T06 2T05 [email protected] ∆ 1T06 La UAFIDA crece un extraordinario 67.1% y se recupera el margen en 870 puntos base respecto al 2T05. Aumenta la eficiencia en los servicios de tiempo aire y vemos una positiva disminución en el subsidio en la venta de los equipos, lo que impulsa el crecimiento en los márgenes de la compañía. En este trimestre, con los ingresos por venta de equipo se recuperó casi el 61% del costo de los mismos, proporción muy similar a la observada el año anterior (arriba del 58% en el 1T06). (millones de pesos al 30 de junio de 2006) 27.2% 47.4% 9.3% 98.1% #N/A 30.8% 28.0% #N/A #N/A -79.4% 32.8% 67.1% 50,616 22,254 9,891 12,362 -968 13,399 3,472 21 0 24 9,925 0.28 18,310 42.7% 36.9% 44.0% Margen UAFIDA 36.4% 27.7% 36.2% Margen Operativo 24.6% 15.8% 24.4% Margen Neto 19.4% 18.5% 19.6% Jun-06 Jun-05 La utilidad neta crece un muy favorable 32.8%, impulsada principalmente por el crecimiento operativo. Las pérdidas cambiarias registradas y que contrastan fuertemente con las fuertes ganancias obtenidas hace un año, se vieron mitigadas con las ganancias monetarias obtenidas y las coberturas que mantiene la compañía. 1T06 Margen Bruto RESUMEN DEL BALANCE La estructura financiera se mantiene muy sólida y la generación de efectivo es abundante. Durante el trimestre invirtieron Ps 16,600 millones en la ampliación de sus redes, y Ps 3,400 millones en la recompra de 72 millones de acciones propias y dividendos en efectivo. La deuda con costo, neta del efectivo, disminuyó en Ps 5,650 millones respecto de marzo del 2006. Mar-06 (millones de pesos al 30 de junio de 2006) Activo Total Activo Circulante Efectivo Cuentas por Cobrar Inventarios Activo LP Inmuebles, Planta y Equipo Activo Diferido 276,524 214,919 91,875 61,116 41,812 23,402 30,936 23,130 14,404 10,796 593 778 123,044 96,792 61,013 56,233 244,114 70,652 23,649 30,859 11,682 556 113,911 58,994 Pasivo Total Pasivo Circulante Deuda CP Pasivo Largo Plazo Deuda LP Pasivo Diferido Otros Pasivos 169,677 130,633 82,152 63,505 13,541 10,628 73,891 52,030 73,891 52,030 10,000 7,579 3,634 7,519 148,123 81,937 21,539 53,379 53,379 9,340 3,467 Capital Contable Capital Minoritario Capital Mayoritario 106,847 1,141 105,706 84,286 829 83,457 1670–2223 La valuación de AMX nos parece muy atractiva. Al incorporar los resultados del trimestre, el múltiplo VE/UAFIDA disminuye de 12.1x a 10.5x, y con los resultados que estimamos para el 2006 y 2007, a niveles de 8.9x y 6.2x. Reiteramos nuestra recomendación de COMPRA. 95,991 1,037 94,954 Publicación elaborada por Casa de Bolsa Banorte (Banorte Securities International Ltd.) con base en fuentes consideradas como fidedignas. El inversionista deberá tomar en cuenta que en la elaboración del presente informe relativo a valores, instrumentos o inversiones, no han sido tomados en consideración sus objetivos específicos de inversión, su posición financiera o su perfil de riesgo, por lo que se sugiere asesoramiento específico y especializado, previamente a las decisiones de inversión que asuma. En virtud de lo anterior, siempre se entenderá que la presente publicación no implica la certificación de los criterios y datos expuestos por el editor, por lo que las decisiones de inversión siempre serán responsabilidad del inversionista. Prohibida la reproducción total o parcial de este documento. 2