Femsa2T11

Anuncio

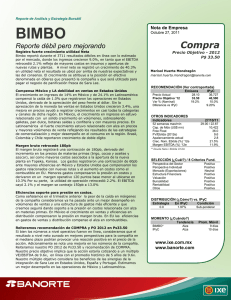

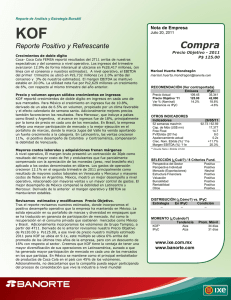

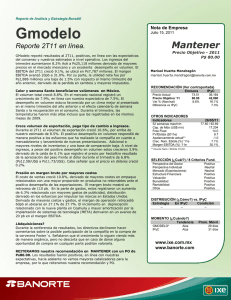

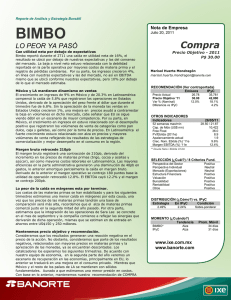

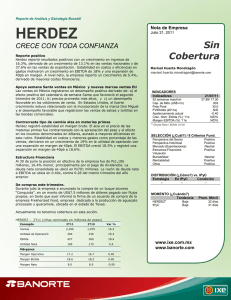

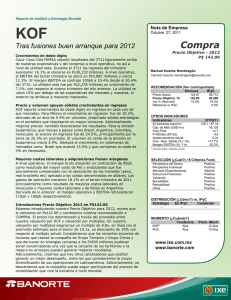

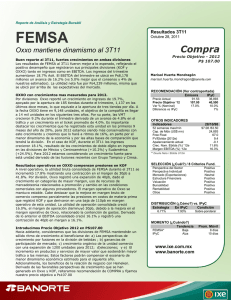

Reporte de Análisis y Estrategia Bursátil FEMSA Nota de Empresa Julio 21, 2011 Compra REPORTE POSITIVO: ¡QUE OXXO! Buen reporte al 2T11, fuertes crecimientos en ambas divisiones Los resultados de FEMSA fueron mejor a lo esperado a nivel operativo, reflejando el positivo desempeño que registraron sus principales divisiones (KOF y OXXO) tanto en ingresos como en EBITDA. Hacia adelante, consideramos que las divisiones de FEMSA mantendrán un sólido ritmo de crecimiento al beneficiarse de: a) La perspectiva favorable de recuperación en el consumo privado en México y Latinoamérica, que derivará un mayor volumen de ventas tanto en la división refrescos como en las ventas de la unidad comercio; b) Una mejor ecuación en precio y volumen; c) ganancia de participación de mercado en el segmento de bebidas; d ) la expansión de 1,150 unidades estimadas en OXXO para este año; e) El incremento en productos y servicios de mayor valor que sostendrán mayor tráfico a las mismas; e) Adicionalmente, los beneficios de la relación de negocio con Heineken. Derivado de las favorables perspectivas de crecimiento que se han generado en Oxxo y KOF, reiteramos recomendación de COMPRA y subimos nuestro precio objetivo a Ps92.00 desde Ps85.00. OXXO imparable abre 3.8 tiendas al día Los ingresos de FEMSA avanzaron 15.5% derivado del desempeño que registraron cada una de sus divisiones. Así, Oxxo reportó un crecimiento en ingresos de 20.3%, apoyado por la apertura de 342 tiendas durante el trimestre, 1,132 en los últimos doce meses, lo que equivale a la apertura de tres tiendas por día. A la fecha OXXO tiene en 8,963 unidades, cabe señalar que durante julio, la empresa celebró la apertura de su tienda 9,000, la expansión continúa y el objetivo de la compañía es llegar a 14 mil unidades en los siguientes cuatro años. Por su parte, las VMT crecieron 10.7% durante el trimestre derivado de un avance de 4.3% en el tráfico y un crecimiento en el ticket promedio de 6.1%. El resultado de la compañía se ubica por arriba del 7.7% que registraron las cadenas especializadas, afiliadas a la ANTAD. El clima, mayores precios en algunos productos como los cigarros y mejor desempeño en diversas categorías, favorecieron los resultados. En el caso de KOF, los ingresos crecieron 12.9%, como resultado de los crecimientos de doble dígito en ingresos en las divisiones de México (+10.8%) y Mercosur (+17.8%) y Latincentro (+11.05) (ver sobre KOF) Avanzan márgenes A nivel operativo, la utilidad bruta consolidada se incrementó 14.5% resultando en una contracción de 40pb en margen a 41.5%. Por división, Oxxo registró una expansión de 80pb, dado el crecimiento en categorías de mayor margen, uso de recursos de mercadotecnia relacionados a promoción y cambio en las condiciones comerciales con algunos proveedores. La mejora en margen bruto de comercio compenso parcialmente las presiones en costos de materia prima que registró KOF y que derivaron en una baja de 30pb en margen de esta unidad. La utilidad de operación consolidada creció 17.7%, el margen de operación avanzó 40pb, debido a la mejora en el margen operativo de Oxxo, relacionado la contención de gastos. Derivado de lo anterior el EBITDA consolidado creció 10.5% y registró una contracción de 30pb en margen a 14.8%. Baja utilidad neta 90.6% La utilidad neta retrocedió 90.6% a 2,747 millones debido a la alta base de comparación en el 2T10 que reflejó la inclusión de la ganancia por la transacción de la división cerveza. Precio Objetivo - 2011 P$ 92.00 Marisol Huerta Mondragón [email protected] RECOMENDACIÓN (Ver contraportada) Emisora IPyC Precio Actual Precio Objetivo ‘11 Var % (Nominal) Diferencia vs IPyC 78.78 92.00 16.7% OTROS INDICADORES Indicadores 52 semanas max/min Cap. de Mdo (US$ mn) Free Float FV/Ebitda (2011e) Apalancamiento actual Crec. Nom. Ebitda (%) ‘11e Margen EBITDA (%) ‘11e 35,781 42,000 17.6% -0.9% 26/05/11 80.00 / 56.91 10,422 67.0 10.8 -0.1 14.7% 17.0% ** Deuda Neta / Ebitda U12m SELECCIÓN (¿Cuál?) / 8 Criterios Fund. Perspectiva del Sector Perspectiva Individual Mercado (Exportaciones) Estructura Financiera Valuación Bursatilidad Rentabilidad Otros Positiva Positiva Neutral Positiva Positiva Positiva Positiva Positiva DISTRIBUCIÓN (¿Cómo?) vs. IPyC Estrategia En IPyC Condición 7.59% 7.80% MOMENTO (¿Cuándo?) Tendencia FEMSA* IPyC Alza Baja www.ixe.com.mx www.banorte.com Sobre-ponderar Prom. Móvil 24 días 31 días Nota de Empresa La utilidad neta por operaciones continuas se incrementó 7.1% a 4,066 millones incorporando la participación del 20% de FEMSA en la utilidad neta de Heineken del 1T11. La inversión en activo fijo se incremento a Ps2,960 millones de pesos en el 2T11, debido a que FEMSA comercio invirtió una mayor cantidad de recursos. Concepto Ventas 2T11 2T10 Var % 48,392 41,899 15.5 Utilidad de Operación 6,277 5,331 17.7 Ebitda 7,975 6,716 18.7 Utilidad Neta 2,747 29,216 -90.7 Margen Operativo 13.0 12.7 0.30 Margen Ebitda 16.5 16.0 0.50 Margen Neto 0.66 Márgenes 2 Nota de Empresa Desplegado del analista y accesos importantes del informe: Los analistas mencionados en este informe certifican por este medio que: 1) Todas las opiniones reflejan exactamente sus opiniones personales sobre los valores o emisores - empresas; y 2) No hay parte de remuneración asociada con sus ingresos relacionada directamente o indirectamente con las recomendaciones o las opiniones específicas expresadas en su análisis u opinión. Las recomendaciones de inversión se realizan en función de la expectativa de Banorte-Ixe Casa de Bolsa para el precio objetivo a fin del año en curso y cambia para el año siguiente en los meses de octubre salvo indicaciones específicas. Las recomendaciones en acciones a partir del rendimiento en la moneda de cada país son: Compra rendimiento superior a 20%); Neutral rendimiento entre el 5% a 20%) y Venta rendimiento menor a 5%. Directorio de Análisis Alfredo Thorne Director General [email protected] (55) 1670 - 1865 Delia Paredes Directora Ejecutiva Analisis y Estrategia [email protected] (55) 5268 - 1694 Manuel Guzmán Director de Análisis y Estrategia Económica [email protected] (55) 5268 - 9958 Katia Goya Subdirector Análisis y Estrategia [email protected] (55) 1670 - 1821 Alejandro Padilla Subdirector Análisis y Estrategia [email protected] (55) 1103 - 4043 Dolores Palacios Subdirector de Gestión [email protected] (55) 5268 - 4603 Juan Carlos Alderete Gerente Análisis y Estrategia [email protected] (55) 1670 - 4046 Julia Baca Gerente Análisis y Estrategia [email protected] (55) 1670 - 2221 Livia Honsel Gerente Análisis y Estrategia [email protected] (55) 1670 - 1883 Miguel Calvo Gerente de Análisis (Edición) [email protected] (55) 1670 - 2220 Alejandro Cervantes Analista Análisis y Estrategia [email protected] (55) 1670 - 2972 Lucía Martín Analista Análisis y Estrategia [email protected] (55) 5268 – 9900 x 48025 Janeth Quiroz Analista Análisis y Estrategia [email protected] (55) 5268 – 9900 x 48225 Francisco Rivero Analista Análisis y Estrategia [email protected] (55) 1103 - 4000 x 2612 Lourdes Calvo Editora [email protected] (55) 1103 - 4000 x 2611 Raquel Vázquez Asistente Dirección de Análisis y Estrategia [email protected] (55) 1670 - 2967 Carlos Ponce Director General Adjunto Análisis [email protected] (55) 5268 - 9963 Carlos Hermosillo Subdirector Análisis y Estrategia Bursátil [email protected] (55) 5268 - 9924 Georgina Muñiz Subdirector Análisis y Estrategia Bursátil [email protected] (55) 5268 - 9931 Manuel Jiménez Subdirector Análisis y Estrategia Bursátil [email protected] (55) 5004 - 1275 Astianax Cuanalo Subdirector Sistemas [email protected] (55) 5268 - 9967 Marisol Huerta Gerente de Análisis y Estrategia Bursátil [email protected] (55) 5268 - 9927 Rodrigo Heredia Siderúrgico / Minero [email protected] (55) 5268 - 9000 x 48029 Raquel Moscoso Comercio / Químico [email protected] (55) 5268 - 9000 x 48028 Idalia Yanira Céspedes Vivienda / Construcción [email protected] (55) 5268 - 9000 x 48227 José Itzamna Espitia Cemento/Aeropuertos [email protected] (55) 5268 - 9000 x 48066 Daniel Sánchez Edición Bursátil [email protected] (55) 5268 - 9000 x 48374 Claudia Quirós Asistente [email protected] (55) 5268 - 9000 x 48062 Miguel Angel Aguayo Subdirector de Análisis de Deuda Corporativa [email protected] (55) 5268 - 9804 Tania Abdul Massih Analista de Análisis de Deuda Corporativa [email protected] (55) 5004 - 1405 Hugo Armando Gómez Solís Analista de Análisis de Deuda Corporativa [email protected] (55) 5004 - 1340 Hector Gustavo Castañeda Analista de Análisis de Deuda Corporativa [email protected] (55) 5268 - 9000 - 48037 Marcos Ramírez Director General Banca Mayorista [email protected] (55) 5268 - 1659 Enrique Castillo Director General Banca Mayorista [email protected] (55) 5268 - 9902 Luis Pietrini Director General Banca Patrimonial Director General Banca Privada y Gestión de Activos Director General Corporativo y Empresas [email protected] (55) 5004 - 1453 [email protected] (55) 5268 - 9987 [email protected] (81) 8319 - 6895 Análisis Económico Análisis Bursátil Banca Mayorista Patricio Rodríguez Armando Rodal 3 Nota de Empresa Carlos Martínez Director General Banca Corporativa Transaccional Director General Banca de Gobierno Luis A. Alvarez Director General Ventas Institucionales Víctor Roldán 4 [email protected] (55) 5004 - 1454 [email protected] (55) 5268 - 1683 [email protected] (55) 5268 - 9790