Coca-Cola Femsa:

Anuncio

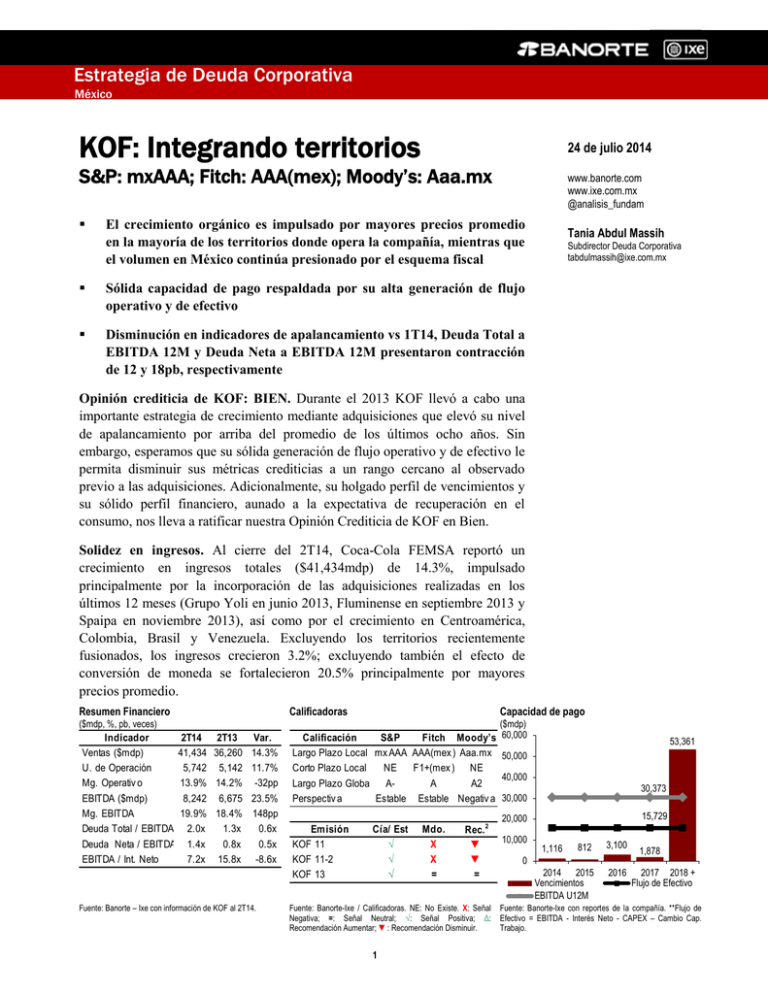

Estrategia de Deuda Corporativa México KOF: Integrando territorios 24 de julio 2014 S&P: mxAAA; Fitch: AAA(mex); Moody’s: Aaa.mx www.banorte.com www.ixe.com.mx @analisis_fundam El crecimiento orgánico es impulsado por mayores precios promedio en la mayoría de los territorios donde opera la compañía, mientras que el volumen en México continúa presionado por el esquema fiscal Sólida capacidad de pago respaldada por su alta generación de flujo operativo y de efectivo Disminución en indicadores de apalancamiento vs 1T14, Deuda Total a EBITDA 12M y Deuda Neta a EBITDA 12M presentaron contracción de 12 y 18pb, respectivamente Tania Abdul Massih Subdirector Deuda Corporativa [email protected] Opinión crediticia de KOF: BIEN. Durante el 2013 KOF llevó a cabo una importante estrategia de crecimiento mediante adquisiciones que elevó su nivel de apalancamiento por arriba del promedio de los últimos ocho años. Sin embargo, esperamos que su sólida generación de flujo operativo y de efectivo le permita disminuir sus métricas crediticias a un rango cercano al observado previo a las adquisiciones. Adicionalmente, su holgado perfil de vencimientos y su sólido perfil financiero, aunado a la expectativa de recuperación en el consumo, nos lleva a ratificar nuestra Opinión Crediticia de KOF en Bien. Solidez en ingresos. Al cierre del 2T14, Coca-Cola FEMSA reportó un crecimiento en ingresos totales ($41,434mdp) de 14.3%, impulsado principalmente por la incorporación de las adquisiciones realizadas en los últimos 12 meses (Grupo Yoli en junio 2013, Fluminense en septiembre 2013 y Spaipa en noviembre 2013), así como por el crecimiento en Centroamérica, Colombia, Brasil y Venezuela. Excluyendo los territorios recientemente fusionados, los ingresos crecieron 3.2%; excluyendo también el efecto de conversión de moneda se fortalecieron 20.5% principalmente por mayores precios promedio. Resumen Financiero ($mdp, %, pb, veces) Indicador 2T14 Ventas ($mdp) 41,434 U. de Operación 5,742 Mg. Operativ o 13.9% EBITDA ($mdp) 8,242 Mg. EBITDA 19.9% Deuda Total / EBITDA 2.0x Deuda Neta / EBITDA 1.4x EBITDA / Int. Neto 7.2x Calificadoras 2T13 36,260 5,142 14.2% 6,675 18.4% 1.3x 0.8x 15.8x Var. 14.3% 11.7% -32pp 23.5% 148pp 0.6x 0.5x -8.6x Fuente: Banorte – Ixe con información de KOF al 2T14. Capacidad de pago Calificación S&P Fitch Moody’s Largo Plazo Local mx AAA AAA(mex ) Aaa.mx Corto Plazo Local NE F1+(mex ) NE Largo Plazo Global AA A2 Perspectiv a Estable Estable Negativ a Emisión KOF 11 KOF 11-2 KOF 13 Cía/ Est √ √ √ Mdo. X X = Rec. 2 ▼ ▼ = Fuente: Banorte-Ixe / Calificadoras. NE: No Existe. X: Señal Negativa; =: Señal Neutral; √: Señal Positiva; Δ: Recomendación Aumentar; ▼: Recomendación Disminuir. 1 ($mdp) 60,000 53,361 50,000 40,000 30,373 30,000 15,729 20,000 10,000 812 3,100 2014 2015 Vencimientos EBITDA U12M 2016 1,116 0 1,878 2017 2018 + Flujo de Efectivo Fuente: Banorte-Ixe con reportes de la compañía. **Flujo de Efectivo = EBITDA - Interés Neto - CAPEX – Cambio Cap. Trabajo. Resultados por división. México y Centroamérica reportó ingresos totales por $19,047mdp, un crecimiento de 1.8% vs. 2T13 impulsado por la integración de Yoli. Excluyendo dicho factor, así como los efectos de conversión de moneda, los ingresos disminuyeron 2.1% resultado de una contracción de volumen originada por el incremento de precios para traspasar el impuesto especial de bebidas endulzadas en México. Por su parte, la división de Sudamérica arrojó ingresos totales por $22,386mdp, 27.6% por arriba del mismo periodo del año anterior, derivado de la integración de Fluminense y Spaipa en Brasil, así como por el crecimiento de los ingresos en Venezuela, Colombia y Brasil. Excluyendo ambas integraciones y los efectos de conversión de moneda los ingresos totales crecieron 44.7% resultado del precio promedio en Venezuela, Argentina y Brasil, y el crecimiento de volumen en Colombia, Venezuela y Brasil. Contención de costos y gastos. Al cierre del 2T14, como proporción de las ventas, los costos se ubicaron en 52.8%, prácticamente en línea con lo observado al 2T13. Esto resultado de menores costos de edulcolorantes y PET, compensado por la depreciación del tipo de cambio promedio de las monedas en la división de Sudamérica y el peso mexicano, aplicado al costo de las materias primas en dólares. Por su parte, los gastos como proporción de las ventas, también permanecieron en línea con el 2T13 ascendiendo a 33.3%. Excluyendo las adquisiciones y en moneda local, los gastos de operación decrecieron como porcentaje de ventas en la mayoría de los territorios. Resultados Operativos Estructura financiera ($mdp, %) 50,000 30% (x veces) 40,000 25% 30,000 20% 20,000 15% 18.0x 2.0x 1.5x 14.0x 1.0x 10.0x 10,000 2T13 Ventas 3T13 4T13 1T14 Margen Operativo 10% 2T14 Margen EBITDA Fuente: Banorte - Ixe con información de la BMV. 0.5x 6.0x 0.0x 2T13 3T13 4T13 EBITDA12M / Interes Neto12M Fuente: Banorte - Ixe con información de la BMV. Efectos mixtos en márgenes. Ante un escenario en el que la empresa logra contener el crecimiento de los costos y gastos, pero se enfrenta a un ambiente desafiante para el negocio, los márgenes presentan un comportamiento mixto. Al 2T14, la utilidad operativa ($5,742mdp) y el EBITDA ($8,242mdp) aumentaron 11.7% (vs. 14.3% de los ingresos) y 23.5% respectivamente; sin embargo, excluyendo la integración de nuevos territorios el crecimiento ascendió a 6.6% y 17.4%, respectivamente. Bajo este escenario, el margen de operación se ubicó en 13.9%, mientras que el de EBITDA ascendió 19.9%, 32pb y 148pb respecto al mismo trimestre del año anterior, respectivamente. KOF eleva apalancamiento por adquisiciones efectuadas en 2013. Al 2T14, la Deuda Total de KOF ascendió a $60,267mdp, 59.5% por arriba de lo reportado al 2T13, pero en línea con 1T14. Dicho incremento obedece principalmente a la colocación de $2,500mdd ($38,848mdp aprox) de deuda en 2 1T14 2T14 Deuda Neta / EBITDA los mercados internacionales cuyos recursos fueron destinados para refinanciar créditos previamente adquiridos. Dichos créditos fueron contraídos con el fin de financiar las adquisiciones del 51% de Coca-Cola Bottlers Philippines (CCBPI, $8,800mdp aprox.), la de Grupo YOLI ($8,800mdp aprox.), así como la de Spaipa en Brasil ($24,748mdp aprox.). Así, al cierre de 2T14 el indicador de Deuda Total a EBITDA se ubicó en 2.0x vs 1.3x en 2T13. Por su parte, el índice de Cobertura (EBITDA 12M/Intereses Netos) fue de 7.2x vs 15.8x del año anterior. Al cierre de junio 2014 el costo promedio de la deuda de KOF fue de 7.71% vs. 7.54% al 1T14. KOF inicia desapalancamiento. Al 2T14, el indicador de apalancamiento neto (Deuda Neta a EBITDA 12M) comienza a fortalecerse por el efectivo generado por la compañía ($19,235mdp al 2T14), ascendiendo a 1.4x desde 1.63x al 4T13 y 1.55x al 1T14. Hacia adelante, con la integración de los territorios adquiridos y la generación propia de KOF, esperamos que el indicador regrese a los niveles observados en años anteriores, en donde en promedio oscilaba 0.53x (promedio últimos 4 años). Capacidad de pago Evolución de la deuda financiera ($mdp) 60,000 53,361 ($mdp) 70,000 60,000 50,000 50,000 40,000 30,373 40,000 30,000 30,000 20,000 15,729 10,000 1,116 812 3,100 0 2014 Vencimientos 2015 2016 Flujo de Efectivo 20,000 56,875 58,755 58,338 3,586 1,872 1,928 4T13 1T14 Deuda CP 2T14 10,000 1,878 2017 29,786 36,066 2018 + EBITDA U12M Fuente: Banorte-Ixe con reportes de la compañía. **Flujo de Efectivo = EBITDA - Interés Neto CAPEX – Cambio Cap. trabajo 0 7,994 8,524 2T13 3T13 Deuda LP Fuente: Banorte - Ixe con información de la BMV. Sólida capacidad de pago. Al 2T14, KOF mantiene un holgado perfil de vencimientos con 3.2% de sus obligaciones ($1,928.3mdp) a un plazo de un año o menos, el resto es a largo plazo (más del 80% vence en 2018 o más adelante, Ver gráfica Capacidad de Pago). Por su parte, la generación de EBITDA U12M totalizó en $30,373mdp y su posición de efectivo ascendió a $19,235mdp, por lo que en nuestra opinión KOF será capaz de cubrir sus vencimientos en el mediano plazo siendo todos sus vencimientos más próximos deuda bancaria. Calificaciones El 13 de diciembre de 2013, Fitch ratificó las calificaciones de Coca-Cola Femsa en escala global en „A‟ y en escala nacional de largo y corto plazo en „AAA(mex) / F1+(mex)‟, todas con perspectiva estable. Las calificaciones de KOF se fundamentan en su fuerte capacidad de generación de flujo libre de efectivo, sólida posición financiera, amplia flexibilidad financiera, y excelente posición de negocio. Adicionalmente incorporan la relación estratégica de KOF con The Coca Cola Company y la expectativa de Fitch que las métricas crediticias de la compañía se fortalecerán en los siguientes años tras sus recientes adquisiciones. La expectativa de Fitch contempla que los indicadores 3 de deuda total a EBITDA y deuda neta a EBITDA de KOF se fortalecerán en los próximos dos años en niveles cercanos a 1.5x y 1.3x, respectivamente. El 4 de septiembre de 2013, Moody's cambió la perspectiva de Coca-Cola FEMSA a negativa de estable y afirmó las calificaciones senior quirografaria de „A2‟ y en Escala Nacional de México de „Aaa.mx‟. De acuerdo con el comunicado, la perspectiva negativa surgió por la deuda adicional en la que incurrió KOF por $2,000 millones de dólares para fondear la adquisición del embotellador brasileño Spaipa Industria Brasileira de Bebidas. Por otro lado, la perspectiva negativa refleja los riesgos de la actual estrategia de adquisición de KOF y la expectativa de que el apalancamiento permanecerá por arriba del rango aceptable para la calificación por algún tiempo. El 5 de julio de 2013, Standard & Poor’s confirmó las calificaciones de CocaCola Femsa de largo plazo en escala global y nacional en „A-‟ y „mxAAA‟, respectivamente. La perspectiva en ambas escalas es estable. Las calificaciones se fundamentan en el perfil crediticio individual de KOF, en combinación con el respaldo implícito de The Coca-Cola Company (TCCC) a través de su participación accionaria de 28.1% en KOF. Drivers para posibles movimientos en la calificación de KOF: Fitch: Las calificaciones podrían presionarse si los niveles de apalancamiento de KOF en los próximos 18 a 24 meses se encuentran por arriba de los niveles esperados por Fitch o si se presenta un cambio significativo en la estructura de capital de la compañía en el largo plazo. Fitch no anticipa acciones positivas de calificación para la compañía en el mediano plazo luego de sus recientes adquisiciones. Moody’s: La perspectiva podría estabilizarse en los próximos 12 a 18 meses si la compañía logra integrar a Spaipa mientras mantiene su rentabilidad y generación de flujo de efectivo en línea con los niveles actuales, específicamente con un margen EBITDA ajustado por arriba de 15% y un indicador de Flujo de Efectivo Retenido (RCF por sus siglas en inglés) a Deuda neta de más de 35%. Asimismo, para estabilizar las calificaciones, la compañía necesitaría mostrar una tendencia de desapalancamiento en línea con su plan, incluyendo alcanzar un indicador de deuda bruta/EBITDA de 1.75x para el cierre de 2014 (2.0x al 2T14). No es factible un alza en la calificación en el corto plazo debido al apalancamiento pro forma de la adquisición de Spaipa, entre otras. Se podría provocar una baja si no se reduce el apalancamiento por debajo de 2.0x o si no se incrementa la cobertura de intereses por arriba de 6.0x (7.2x al 1T14) para el cierre de 2014. Standard & Poor’s: Podría bajar sus calificaciones si: i) el apalancamiento de la compañía se incrementa de manera tal que el índice de deuda total a EBITDA aumente a más de 2.0x (2.0x al 2T14), ii) si se desacelera su generación de flujo de efectivo ($15,729mdp, 1.5% superior vs U12M junio 2013), iii) si disminuye el nivel de respaldo implícito, o iv) si los activos del garante como porcentaje del 4 total de activos no se mantienen por arriba de 50% (50% a diciembre 2012). Es posible un alza de calificación (en escala global) una vez que la agencia tenga una visión más clara respecto a la integración de la operación en Filipinas y revalúe el perfil de riesgo de negocio de la compañía. En espera de la revisión de la perspectiva por parte de Moody’s. Como resultado de la estrategia de crecimiento de Coca-Cola Femsa el apalancamiento ha presentado incrementos considerables. Sin embargo, las agencias no han tomado acciones negativas directamente sobre las calificaciones bajo la expectativa que la incorporación del flujo y la consolidación de las empresas adquiridas propicien una mayor generación de flujo y por ende el desapalancamiento de la compañía. Por lo tanto, estimamos que en el corto plazo las calificaciones podrían permanecer estables a la expectativa del fortalecimiento en las métricas crediticias, así como en el impulso que tome el consumo generado principalmente por el ejercicio del gasto público y una gradual recuperación económica en los países donde KOF opera. En el caso de la perspectiva negativa de Moody‟s, no descartamos que en los próximos trimestres la podría revisar a Estable, tomando en cuenta la estabilidad en los márgenes de la compañía, la estrategia de desapalancamiento que mantiene y su sólida generación de flujo. Recomendación Considerando nuestra opinión crediticia (“BIEN”), la cual se basa en la fortaleza del perfil financiero y de la liquidez de Coca-Cola Femsa, así como en los resultados reportados al 2T14 y las calificaciones en escala global y nacional por parte de S&P, Fitch y Moody‟s, emitimos las siguientes recomendaciones apoyadas en el “relative value”: Tasa Variable Mantenemos nuestra recomendación en “DISMINUIR” la emisión KOF 11 (TIIE 28), pues su spread se encuentra por debajo de la curva de comparables. Adicionalmente su precio se encuentra ligeramente arriba de par en $100.10 y su spread se ha contraído 2pb en los últimos tres meses, mientras que el total de muestra se contrajo en promedio 3pb. Tasa Fija Ratificamos nuestra recomendación en “DISMINUIR” las emisiones KOF 112 debido a que su rendimiento se encuentra ligeramente debajo de la curva de emisiones comparables y el precio limpio se ubica $14.36ps arriba de par. Para el bono KOF 13 modificamos nuestra recomendación a “MANTENER” desde “DISMINUIR” ya que a pesar de que el rendimiento se ubica ligeramente debajo de la curva de comparables su precio esta $6.5ps debajo de par. Destaca que su spread se ha elevado 23.5pb en los últimos tres meses. 5 Cabe mencionar que las emisiones KOF 11-2 y 13 contemplan la amortización total anticipada en cualquier fecha. Esto puede representar un riesgo para el inversionista en el caso de que las emisiones se encuentren arriba de par (KOF 11-2: $114.36 y KOF 13: $93.48 al 24 de julio 2014). KOF – Información de mercado ($mdp, $pesos, %, pb) F e c ha V e nc . C irc . 11-abr-16 2,500 TIIE28 + 0.13% 3.4 05-abr-21 2,500 FIJA : 8.27% 9 1KO F 13 3,214 12-may-23 7,500 Fuente: Banorte - Ixe con información de Valmer. FIJA : 5.46% E mis ió n 9 1KO F 11 9 1KO F 11- 2 D xV 627 2,447 T a s a de Int e ré s C po n VN A ( %) V a r. ( pp) Y ie ld ( %) S pr ( %) 1M 1Q 100 100.10 3.4 0.1 0pb -2pb mxA A A /A aa.mx /A A A (mex)/ D IS M IN UIR 8.3 100 114.36 5.7 0.5 0.0pb 5.5 100 93.48 6.4 0.9 0.0pb 23.5pb mxA A A /A aa.mx /A A A (mex)/ M A N T E N E R Valor relativo: Tasa Fija (Años por vencer, %) (Años por vencer, %) 0.7 8.0 0.5 7.0 Yield (%) 0.3 91ARCA09-4 -0.1 -0.3 - 1.5 91KOF11 3.0 91AC13 91AC11 91ARCA10-2 Sobretasa vs. TIIE 28 (pb) Valor relativo: TIIE 28 0.1 6.0 0pb S &P / M o o dy’ s / F it c h 91AC13-2 91KOF13 6.0 5.0 R e c o me nd. mxA A A /A aa.mx /A A A (mex)/ D IS M IN UIR 91ARCA10 91AC11-2 91KOF11-2 91ARCA09-5 4.0 4.5 C a lif ic a do ra s P re c io Limpio 91ARCA09-3 3.0 7.5 - Años por Vencer Fuente: Banorte - Ixe con datos de Valmer al 24 de julio 2014. Viñetas Gris: AAA; Viñetas Rojas: Emisiones de KOF. Viñetas negras: Arca Continental 6 2 4 Duración 6 8 10 Fuente: Banorte - Ixe con datos de Valmer al 24 de julio 2014. Viñetas Gris: AAA; Viñetas Rojas: Emisiones de KOF. Viñetas negras: Arca Continental. KOF – Información financiera ($mdp) Balance General Total Activos Caja Cx C Inv entarios Activ os fijos netos Otros activos Total Pasiv os Pasiv os Circulantes Pasiv os Largo Plazo Otros Pasiv os Total Capital 2012 2013 166,103 23,234 9,329 8,103 42,517 82,920 61,275 29,550 24,775 6,950 104,828 216,665 15,306 9,958 9,130 51,785 130,486 99,512 32,398 56,875 10,239 117,153 Estado de Resultados Ventas 145,891 Costo de Ventas 78,183 Gastos Generales 45,969 Utilidad (Pérdida) antes de otros 21,739 Ingresos Otros Ingresos y (Gastos) Neto -516 Resultado de Operación 21,223 CIF -1,245 Intereses Pagados 1,948 Intereses Ganados 420 Resultado Neto may oritario 13,213 U12M 2T13 3T13 4T13 218,663 178,657 194,079 216,665 19,235 19,929 23,765 15,306 8,173 6,613 7,419 9,958 8,972 7,886 8,240 9,130 51,174 42,327 45,562 51,785 131,109 101,903 109,092 130,486 104,757 70,345 81,558 99,512 34,492 33,696 36,412 32,398 58,338 29,786 36,066 56,875 11,927 6,863 9,080 10,239 113,906 108,313 112,521 117,153 150,556 160,876 80,329 85,938 49,338 52,714 y 20,889 Gastos, Neto 22,224 -164 -35 20,724 22,189 -3,694 -5,189 3,302 4,965 641 742 11,262 11,009 1T14 2T14 213,749 19,078 7,861 8,075 49,257 129,478 105,008 35,149 58,755 11,104 108,741 218,663 19,235 8,173 8,972 51,174 131,109 104,757 34,492 58,338 11,927 113,906 36,260 19,075 12,043 5,142 -84 5,057 -1,087 675 112 2,807 37,494 19,919 12,512 5,063 -3 5,060 -457 623 220 2,954 43,240 23,322 13,309 6,609 -44 6,565 -1,902 1,497 207 3,066 38,708 20,811 13,088 4,809 25 4,834 -1,221 1,430 233 2,310 41,434 21,886 13,806 5,742 -12 5,730 -1,609 1,416 82 2,679 Flujo de Efectivo Utilidad de Operación Depreciación y Amort. EBITDA Interés neto EBITDA- Intereses Capital de trabajo Capex Flujo de Efectivo 21,223 5,910 27,617 1,527 26,090 1,117 10,453 16,754 20,724 6,895 27,784 2,661 25,123 344 11,871 13,596 22,189 8,149 30,373 4,223 26,150 981 11,402 15,729 5,142 1,533 6,675 563 6,112 35 2,698 3,448 5,063 1,747 6,810 403 6,408 -688 3,643 2,076 6,609 1,945 8,554 1,290 7,264 26 3,602 3,687 4,809 1,958 6,767 1,196 5,571 1,286 1,650 5,207 5,742 2,500 8,242 1,334 6,908 357 2,506 4,758 Deuda y Caja Deuda CP Deuda LP Deuda Total Caja Deuda Neta 5,139 24,775 29,914 23,234 6,680 3,586 56,875 60,462 15,306 45,156 1,928 58,338 60,267 19,235 41,551 7,994 29,786 37,780 19,929 23,643 8,524 36,066 44,590 23,765 20,825 3,586 56,875 60,462 15,306 45,156 1,872 58,755 60,627 19,078 44,564 1,928 58,338 60,267 19,235 41,551 18.1x 1.1x 0.2x 0.6x 0.4x 10.4x 2.2x 1.6x 0.8x 0.5x 7.2x 2.0x 1.4x 0.9x 0.5x 15.8x 1.3x 0.8x 0.6x 0.4x 15.3x 1.6x 0.7x 0.7x 0.4x 10.4x 2.2x 1.6x 0.8x 0.5x 8.3x 2.1x 1.5x 1.0x 0.5x 7.2x 2.0x 1.4x 0.9x 0.5x Razones Financieras EBITDA / Interés Neto (12m.) Deuda Total / EBITDA (12m.) Deuda Neta / EBITDA (12m.) Pasiv o / Capital Pasiv o / Activ o Fuente: Banorte - Ixe con información de la BMV. Descripción de la Compañía Coca-Cola FEMSA produce y distribuye productos de las marcas de The CocaCola Company en México (centro, incluyendo la ciudad de México y el Sureste y Noreste de México), Guatemala (la ciudad de Guatemala y sus alrededores), Nicaragua, Costa Rica, Panamá, Colombia (la mayoría del país), Venezuela, Brasil (São Paulo, Campiñas, Santos el estado de Mato Grosso do Sul, parte del estado de Goias y parte del estado de Minas Gerais), Argentina (capital federal de Buenos Aires y sus alrededores) y Filipinas, además de agua embotellada, jugos, tés, isotónicos, cerveza y otras bebidas en algunos de estos territorios. 7 Anexo 1. Metodología de Recomendación La Metodología desarrollada por Análisis de Deuda Banorte-IXE parte de tres criterios esenciales: 1. El “Fundamento” (¿en qué invertir?). En el “Fundamento” se analiza el riesgo crediticio del emisor y/o la fortaleza de la estructura de pago de la emisión. Dicho análisis se resume en las Opiniones Crediticias definidas por el área de Análisis de Deuda Banorte-Ixe. Las Opiniones Crediticias NO pretenden ser una calificación crediticia sino que parten de un análisis interno cuyo fin es orientar al inversionista sobre la capacidad de pago y flexibilidad financiera del emisor/emisión. Las Opiniones Crediticias utilizadas en el Análisis de Deuda Privada de Banorte-IXE significan: • Sobresaliente: El resultado de la empresa y/o fideicomiso puede considerarse como histórico y no hay signos de debilidad que obstaculicen un crecimiento saludable en el largo plazo. Indicadores por arriba del sector. • Bien: Los resultados se encuentran por encima de las expectativas. La fortaleza tanto operativa como financiera nos permite mantener las expectativas de funcionalidad en el largo plazo. Casi todos los indicadores se encuentran por arriba del sector. • Estable: Algunos resultados se encuentran por encima de las expectativas, y dan evidencia del saludable desempeño y entorno actual de la empresa y/o fideicomiso. Algunos indicadores se encuentran por arriba del sector. • Vulnerable: Los resultados son aceptables, no obstante han sufrido deterioro en algunos indicadores. No hay evidencia suficiente de que la fortaleza financiera y operativa podrá ser afectada en el corto plazo. Algunos indicadores se encuentran por abajo del sector. • Pobre: Los resultados están por debajo de las expectativas y dan evidencia de debilidades que no podrán ser corregidas en el corto ni en el mediano plazo. Los indicadores se deterioran y tienen perspectiva de seguir por debajo del sector. 2. El “Valor Relativo” ¿cuándo invertir?. Independientemente de la estrategia de tasas fijas, udizadas y revisables, nuestra metodología incorpora un análisis del Valor Relativo vs. Opinión Crediticia de la empresa. Trimestralmente se cruza la información de la Opinión Crediticia vs. el spread o premio1 que pagan las emisiones comparables en tasa y calificación, sustentando las recomendaciones2 de “AUMENTAR”, “MANTENER” o “DISMINUIR”. Las definiciones de Sobresaliente y Bien incorporan una posible mejora en la calidad crediticia de la emisión/emisor por lo que técnica y teóricamente la recomendación sería AUMENTAR en la mayoría de los casos, en vista de que 8 el spread de la emisión podría disminuir al mejorar el riesgo crediticio, repercutiendo en una plusvalía de la posición. La definición Estable supone estabilidad en la calidad crediticia del emisor/emisión por lo que no se esperarían cambios importantes en el precio de las emisiones, fortaleciendo nuestra recomendación de MANTENER. Sin embargo en esta Opinión Crediticia, el análisis de “relative value” será el ponderador de la recomendación. Es decir, considerando estabilidad en el riesgo crediticio de emisiones comparables, técnicamente la recomendación sería AUMENTAR cuando la emisión muestre un rendimiento superior a la curva de emisiones comparables, por otra parte sería DISMINUIR si la emisión cuenta con un rendimiento por debajo de la curva. Las definiciones Vulnerable y Pobre parten de una perspectiva negativa del emisor/emisión y/o industria que podrían resultar en un deterioro de la calidad crediticia provocando un efecto adverso en el precio, por lo que técnica y teóricamente la recomendación sería DISMINUIR. 3. La “Diversificación” ¿cuánto invertir?. Al tener los títulos de deuda un riesgo específico a su nivel de calificación, si se desea mantener rendimientos sostenibles en el tiempo debe de existir Diversificación. Historial de Recomendación de Emisora (12 meses) Emisora Fecha Opinión Crediticia KOF 24-07-2014 Bien KOF 05-05-2014 Bien KOF 26-02-2014 Bien KOF 24-07-2013 Bien KOF 24-04-2013 Bien Historial de Recomendación de Emisiones (12 meses) Emisiones Fecha Opinión Crediticia / Recomendación 91KOF11 24-07-2014 Disminuir 91KOF11 05-05-2014 Disminuir 91KOF11 26-02-2014 Disminuir 91KOF11 24-07-2013 Disminuir 91KOF11 24-04-2013 Disminuir Emisiones Fecha Opinión Crediticia / Recomendación 91KOF11-2 24-07-2014 Disminuir 91KOF11-2 05-05-2014 Disminuir 91KOF11-2 26-02-2014 Disminuir 91KOF11-2 24-07-2013 Disminuir 91KOF11-2 24-04-2013 Mantener Emisiones Fecha Opinión Crediticia / Recomendación 91KOF13 24-07-2014 Mantener 91KOF13 05-05-2014 Disminuir 91KOF13 26-02-2014 Disminuir 91KOF13 24-07-2013 Disminuir 91KOF13 24-04-2013 Nd 9 Certificación de los Analistas. Nosotros, Gabriel Casillas Olvera, Delia María Paredes Mier, Katia Celina Goya Ostos, Livia Honsel, Alejandro Padilla Santana, Alejandro Cervantes Llamas, Julia Elena Baca Negrete, Juan Carlos Alderete Macal, Miguel Angel Calvo Domínguez, Santiago Leal Singer, Rey Saúl Torres Olivares, Manuel Jiménez Zaldívar, Víctor Hugo Cortes Castro , Marisol Huerta Mondragón, Marissa Garza Ostos, Idalia Yanira Céspedes Jaén, José Itzamna Espitia Hernández, María de la Paz Orozco, Tania Abdul Massih Jacobo, Hugo Armando Gómez Solís, certificamos que los puntos de vista que se expresan en este documento son reflejo fiel de nuestra opinión personal sobre la(s) compañía(s) o empresa(s) objeto de este reporte, de sus afiliadas y/o de los valores que ha emitido. Asimismo declaramos que no hemos recibido, no recibimos, ni recibiremos compensación distinta a la de Grupo Financiero Banorte S.A.B. de C.V por la prestación de nuestros servicios. Declaraciones relevantes. Conforme a las leyes vigentes y los manuales internos de procedimientos, los Analistas tienen permitido mantener posiciones largas o cortas en acciones o valores emitidos por empresas que cotizan en la Bolsa Mexicana de Valores y que pueden ser el objeto del presente reporte, sin embargo, los Analistas Bursátiles tienen que observar ciertas reglas que regulan su participación en el mercado con el fin de prevenir, entre otras cosas, la utilización de información privada en su beneficio y evitar conflictos de interés. Los Analistas se abstendrán de invertir y de celebrar operaciones con valores o instrumentos derivados directa o a través de interpósita persona, con Valores objeto del Reporte de análisis, desde 30 días naturales anteriores a la fecha de emisión del Reporte de que se trate, y hasta 10 días naturales posteriores a su fecha de distribución. Remuneración de los Analistas. La remuneración de los Analistas se basa en actividades y servicios que van dirigidos a beneficiar a los clientes inversionistas de Casa de Bolsa Banorte Ixe y de sus filiales. Dicha remuneración se determina con base en la rentabilidad general de la Casa de Bolsa y del Grupo Financiero y en el desempeño individual de los Analistas. Sin embargo, los inversionistas deberán advertir que los Analistas no reciben pago directo o compensación por transacción específica alguna en banca de inversión o en las demás áreas de negocio. Actividades de las áreas de negocio durante los últimos doce meses. Actividades de las áreas de negocio durante los últimos doce meses. Grupo Financiero Banorte S.A.B. de C.V., a través de sus áreas de negocio, brindan servicios que incluyen, entre otros, los correspondientes a banca de inversión y banca corporativa, a un gran número empresas en México y en el extranjero. Es posible que hayan prestado, estén prestando o en el futuro brinden algún servicio como los mencionados a las compañías o empresas objeto de este reporte. Casa de Bolsa Banorte o sus filiales reciben una remuneración por parte de dichas corporaciones en contraprestación de los servicios antes mencionados. En el transcurso de los últimos doce meses, Grupo Financiero Banorte S.A.B. de C.V., no ha obtenido compensaciones por los servicios prestados por parte de la banca de inversión o por alguna de sus otras áreas de negocio de las siguientes empresas o sus filiales, alguna de las cuales podría ser objeto de análisis en el presente reporte. Actividades de las áreas de negocio durante los próximos tres meses. Casa de Bolsa Banorte Ixe, Grupo Financiero Banorte o sus filiales esperan recibir o pretenden obtener ingresos por los servicios que presta banca de inversión o de cualquier otra de sus áreas de negocio, por parte de compañías emisoras o sus filiales, alguna de las cuales podría ser objeto de análisis en el presente reporte. Tenencia de valores y otras revelaciones. Grupo Financiero Banorte S.A.B. de C.V. no mantiene inversiones, al cierre del último trimestre, directa o indirectamente, en valores o instrumentos financieros derivados, cuyo subyacente sean valores, objeto de recomendaciones, que representen el 1% o más de su cartera de inversión de los valores en circulación o el 1% de la emisión o subyacente de los valores emitidos. Ninguno de los miembros del Consejo, directores generales y directivos del nivel inmediato inferior a éste de Casa de Bolsa Banorte Ixe, Grupo Financiero Banorte, funge con algún cargo en las emisoras que pueden ser objeto de análisis en el presente documento. Los Analistas de Grupo Financiero Banorte S.A.B. de C.V. no mantienen inversiones directas o a través de interpósita persona, en los valores o instrumentos derivados objeto del reporte de análisis. Guía para las recomendaciones de inversión. Referencia COMPRA MANTENER VENTA Cuando el rendimiento esperado de la acción sea mayor al rendimiento estimado del IPC. Cuando el rendimiento esperado de la acción sea similar al rendimiento estimado del IPC. Cuando el rendimiento esperado de la acción sea menor al rendimiento estimado del IPC. Aunque este documento ofrece un criterio general de inversión, exhortamos al lector a que busque asesorarse con sus propios Consultores o Asesores Financieros, con el fin de considerar si algún valor de los mencionados en el presente reporte se ajusta a sus metas de inversión, perfil de riesgo y posición financiera. Determinación de precios objetivo Para el cálculo de los precios objetivo estimado para los valores, los analistas utilizan una combinación de metodologías generalmente aceptadas entre los analistas financieros, incluyendo de manera enunciativa, más no limitativa, el análisis de múltiplos, flujos descontados, suma de las partes o cualquier otro método que pudiese ser aplicable en cada caso específico conforme a la regulación vigente. No se puede dar garantía alguna de que se vayan a lograr los precios objetivo calculados para los valores por los analistas de Grupo Financiero Banorte S.A.B. de C.V, ya que esto depende de una gran cantidad de diversos factores endógenos y exógenos que afectan el desempeño de la empresa emisora, el entorno en el que se desempeña e influyen en las tendencias del mercado de valores en el que cotiza. Es más, el inversionista debe considerar que el precio de los valores o instrumentos puede fluctuar en contra de su interés y ocasionarle la pérdida parcial y hasta total del capital invertido. La información contenida en el presente reporte ha sido obtenida de fuentes que consideramos como fidedignas, pero no hacemos declaración alguna respecto de su precisión o integridad. La información, estimaciones y recomendaciones que se incluyen en este documento son vigentes a la fecha de su emisión, pero están sujetas a modificaciones y cambios sin previo aviso; Grupo Financiero Banorte S.A.B. de C.V. no se compromete a comunicar los cambios y tampoco a mantener actualizado el contenido de este documento. Grupo Financiero Banorte S.A.B. de C.V. no acepta responsabilidad alguna por cualquier pérdida que se derive del uso de este reporte o de su contenido. Este documento no podrá ser fotocopiado, citado, divulgado, utilizado, ni reproducido total o parcialmente sin previa autorización escrita por parte de, Grupo Financiero Banorte S.A.B. de C.V. 10 GRUPO FINANCIERO BANORTE S.A.B. de C.V. Directorio de Análisis Gabriel Casillas Olvera Director General Análisis Económico [email protected] (55) 4433 - 4695 Directora Ejecutiva Análisis y Estrategia Subdirector Economía Nacional Subdirector Economía Internacional Gerente Economía Internacional Gerente Economía Internacional [email protected] [email protected] [email protected] [email protected] [email protected] (55) 5268 - 1694 (55) 1670 - 2972 (55) 1670 - 1821 (55) 1670 - 2221 (55) 1670 - 1883 Gerente Economía Regional y Sectorial [email protected] (55) 1670 - 2220 Analista Analista (Edición) Asistente Dir. General Análisis Económico Asistente Dir. Ejecutiva Análisis y Estrategia [email protected] [email protected] [email protected] [email protected] (55) 1670 - 2957 (55) 1103 - 4000 x 2611 (55) 1670 - 2967 (55) 5268 - 1613 [email protected] (55) 1103 - 4043 [email protected] (55) 1103 - 4046 [email protected] (55) 1103 - 2368 Director de Análisis Bursátil Análisis Técnico Conglomerados / Financiero / Minería / Químico Alimentos / Bebidas/Comerciales Aeropuertos / Cemento / Fibras / Infraestructura Analista [email protected] [email protected] (55) 5004 - 1275 (55) 5004 - 1231 [email protected] (55) 5004 - 1179 [email protected] (55) 5004 - 1227 [email protected] (55) 5004 - 1266 [email protected] (55) 5004 - 5262 Subdirector Deuda Corporativa Gerente Deuda Corporativa Gerente Deuda Corporativa [email protected] [email protected] [email protected] (55) 5004 - 1405 (55) 5004 - 1340 (55) 5004 - 1437 Director General Banca Mayorista Director General Banca Patrimonial y Privada Director General Corporativo y Empresas Director General Banca Corporativa Transaccional [email protected] [email protected] [email protected] (55) 5268 - 1659 (55) 5004 - 1453 (81) 8319 - 6895 [email protected] (55) 5004 - 1454 Carlos Eduardo Martinez Gonzalez Director General Banca de Gobierno [email protected] (55) 5268 - 1683 René Gerardo Pimentel Ibarrola Director General de Administración de Activos y Desarrollo de Negocios [email protected] (55) 5268 - 9004 Análisis Económico Delia María Paredes Mier Alejandro Cervantes Llamas Katia Celina Goya Ostos Julia Elena Baca Negrete Livia Honsel Miguel Alejandro Calvo Dominguez Rey Saúl Torres Olivares Lourdes Calvo Fernández Raquel Vázquez Godinez Julieta Alvarez Espinosa Estrategia de Renta Fija y Tipo de Cambio Alejandro Padilla Santana Juan Carlos Alderete Macal Santiago Leal Singer Director Estrategia de Renta Fija y Tipo de Cambio Gerente Estrategia Tipo de Cambio Analista Estrategia de Renta Fija y Tipo de Cambio Análisis Bursátil Manuel Jiménez Zaldivar Victor Hugo Cortes Castro Marissa Garza Ostos Marisol Huerta Mondragón José Itzamna Espitia Hernández María de la Paz Orozco García Análisis Deuda Corporativa Tania Abdul Massih Jacobo Hugo Armando Gómez Solís Idalia Yanira Céspedes Jaén Banca Mayorista Marcos Ramírez Miguel Luis Pietrini Sheridan Armando Rodal Espinosa Victor Antonio Roldan Ferrer 11