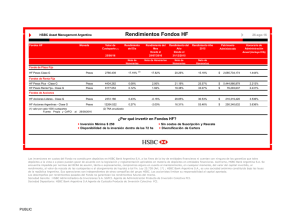

Disciplinas de Mercado: Marzo 2015

Anuncio