WTO Sec 13 s

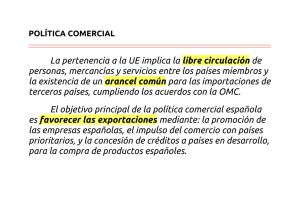

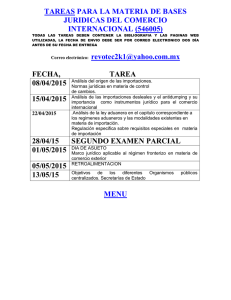

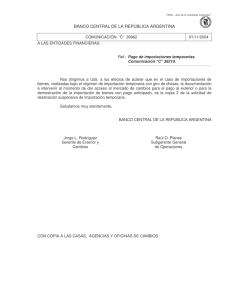

Anuncio