Ejercicios de Costos diferenciales

Anuncio

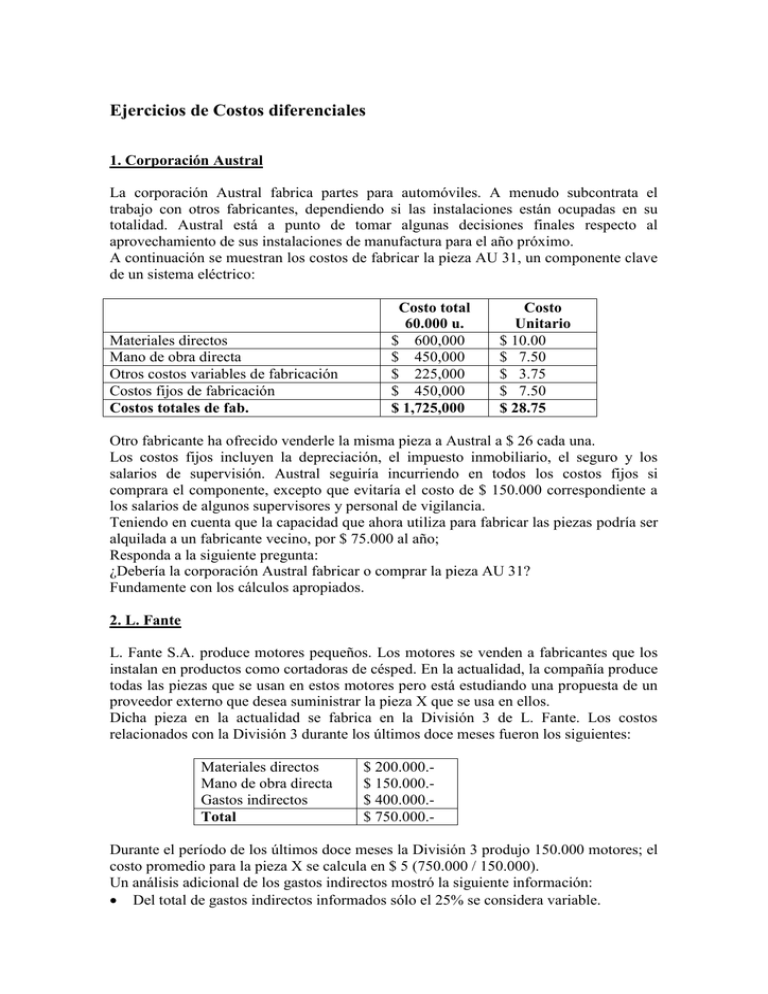

Ejercicios de Costos diferenciales 1. Corporación Austral La corporación Austral fabrica partes para automóviles. A menudo subcontrata el trabajo con otros fabricantes, dependiendo si las instalaciones están ocupadas en su totalidad. Austral está a punto de tomar algunas decisiones finales respecto al aprovechamiento de sus instalaciones de manufactura para el año próximo. A continuación se muestran los costos de fabricar la pieza AU 31, un componente clave de un sistema eléctrico: Materiales directos Mano de obra directa Otros costos variables de fabricación Costos fijos de fabricación Costos totales de fab. Costo total 60.000 u. $ 600,000 $ 450,000 $ 225,000 $ 450,000 $ 1,725,000 Costo Unitario $ 10.00 $ 7.50 $ 3.75 $ 7.50 $ 28.75 Otro fabricante ha ofrecido venderle la misma pieza a Austral a $ 26 cada una. Los costos fijos incluyen la depreciación, el impuesto inmobiliario, el seguro y los salarios de supervisión. Austral seguiría incurriendo en todos los costos fijos si comprara el componente, excepto que evitaría el costo de $ 150.000 correspondiente a los salarios de algunos supervisores y personal de vigilancia. Teniendo en cuenta que la capacidad que ahora utiliza para fabricar las piezas podría ser alquilada a un fabricante vecino, por $ 75.000 al año; Responda a la siguiente pregunta: ¿Debería la corporación Austral fabricar o comprar la pieza AU 31? Fundamente con los cálculos apropiados. 2. L. Fante L. Fante S.A. produce motores pequeños. Los motores se venden a fabricantes que los instalan en productos como cortadoras de césped. En la actualidad, la compañía produce todas las piezas que se usan en estos motores pero está estudiando una propuesta de un proveedor externo que desea suministrar la pieza X que se usa en ellos. Dicha pieza en la actualidad se fabrica en la División 3 de L. Fante. Los costos relacionados con la División 3 durante los últimos doce meses fueron los siguientes: Materiales directos Mano de obra directa Gastos indirectos Total $ 200.000.$ 150.000.$ 400.000.$ 750.000.- Durante el período de los últimos doce meses la División 3 produjo 150.000 motores; el costo promedio para la pieza X se calcula en $ 5 (750.000 / 150.000). Un análisis adicional de los gastos indirectos mostró la siguiente información: Del total de gastos indirectos informados sólo el 25% se considera variable. De los costos fijos, $ 150.000 representan una asignación de los gastos indirectos generales de fábrica. Otros $ 100.000 de los gastos indirectos fijos, en realidad se podrían evitar si se suspende la fabricación propia de la pieza. El saldo de los gastos indirectos actuales, $ 50.000, es el sueldo del gerente de la división. Si se suspende la fabricación propia de la armadura del arrancador el gerente de la División 3 será transferido a la División 2 con el mismo sueldo. En caso contrario, se contrataría a alguien del exterior por $ 40.000. Responda a las siguientes preguntas: 1) L. Nano, un proveedor confiable, ha ofrecido suministrar las piezas X a $ 4 por unidad. ¿Conviene aceptar la oferta externa? 2) ¿Cambiaría, su respuesta al requerimiento 1 si la compañía pudiera utilizar el espacio de fábrica que quedara libre para almacenamiento y, al hacerlo, evitara el pago de $ 50.000 por cargos de almacenaje en el exterior en que incurre en la actualidad? 3. El Aguante La División Sports de El Aguante S.A. fabrica y vende cuatro líneas de producto relacionadas. La tabla que se adjunta presenta un estado de resultados por líneas de producto para el año terminado el 31/12/X7, el cual muestra una pérdida para la línea de equipo de basket. Una pérdida similar está proyectada para 19X8. Rentabilidad por línea de producto - 19X7 (en miles) Ventas Costo Prod. Vend.: Mat. Prima MO y Gs. Variables Gs. Fab. Fijos Util. Bruta Gs. Venta: Variables Fijos Gs. Administración Total Contribución Prod. Futbol 2,200 Prod. Basket 1,000 Prod. Hockey 1,500 Prod. Varios 500 Total 400 800 350 650 175 400 275 150 300 600 100 500 90 60 50 300 965 1,860 775 1,600 450 100 48 598 52 200 50 24 274 -124 300 100 36 436 64 100 50 12 162 138 1,050 300 120 1,470 130 5,200 Los costos de fabricación de los productos para Basket, son los siguientes: Costos variables Mat. Primas Mano de Obra Gs. Fab. Var. Suministros 60 Energía 110 Otros 30 Subtotal gs. fab. Subtotal c.v. 175 200 200 575 Gs. Fab. Fijos Supervisión (1) Depreciación (2) Alquiler planta (3) Otros (4) Subtotal c.f. 30 115 105 25 275 Total costos fab. 850 (1) Los costos de supervisión incluyen salarios y beneficios sociales de los supervisores encargados de cada línea de producto. (2) La depreciación de maquinaria y equipo es cargada a la línea de producto en la cual la maquinaria es usada. (3) La planta está en leasing. El leasing es cargado a las líneas de producto sobre la base de los metros cuadrados ocupadas por cada una. (4) Los otros gastos de fabricación fijos son los costos de administración de la planta y son discrecionalmente asignados por una decisión gerencial. Nota: los inventarios se mantienen siempre constantes. El gerente de El Aguante ha solicitado un estudio de rentabilidad de la línea de productos para Basket, para determinar si la línea debería ser discontinuada. Los departamentos de Marketing y de contabilidad han preparado los siguientes datos adicionales para ser usados en el estudio: a) Si la línea de Basket es discontinuada, la compañía perderá aproximadamente un 10% de las unidades vendidas en cada una de las otras líneas. b) El equipo usado en la fabricación de estos productos es bastante especializado. Su valor de venta en el estado actual es de $ 105.000 y su vida útil restante de cinco años. Este equipo no puede usarse en ninguna otra parte de la compañía. c) El espacio de la planta ocupado por la línea de productos de Basket podría ser separado del resto de la planta y alquilado en $ 175.000 por año. d) Si la línea es discontinuada, el supervisor de los productos de Basket será despedido. De acuerdo a la política de la compañía, recibirá una indemnización de $ 5.000. Conteste a la siguiente pregunta: ¿Sin tener en cuenta efectos impositivos ni el valor tiempo del dinero, debería El Aguante discontinuar la línea de productos para Basket? Fundamente su respuesta con cálculos apropiados y argumentos cualitativos. 4. ManTel Ud. es el Controller de la empresa de telefonía ManTel y sus superiores le han pedido que presente un informe con un análisis económico sobre la conveniencia de introducir en el mercado de líneas punto a punto una nueva tecnología, para la cual la inversión principal ya ha sido realizada. Esta nueva tecnología, de fibra óptica, brinda un importante aumento en la capacidad de transmisión y de voz y datos y una sensible mejora en la calidad de la comunicación. Todo ello permitiría cobrar un mayor precio por el servicio. Algunos competidores ya están ofreciendo la nueva tecnología. La participación de mercado de ManTel en ese mercado es del 60% (de las líneas instaladas). El número de líneas actuales de ManTel es de 10.000, cobrando un abono fijo de $ 300 mensuales por cada una, que no sufriría cambios en los próximos años. El crecimiento del mercado de líneas punto a punto se estima en 1.000 nuevas líneas por año. Si ManTel no introduce la nueva tecnología, se prevé una pérdida de terreno frente a la competencia, por lo cual sólo se podrá capturar un 40% de ese crecimiento. En caso de decidir introducir la nueva tecnología, se presentan dos escenarios: 1) Ofrecer el nuevo servicio con una tarifa de $ 800 mensuales, que estaría a la par de los precios promedios de la competencia; con este valor se estima poder captar el 60% del crecimiento del Mercado, logrando así mantener la participación actual. Además, se lograría que, en los próximos dos años, el 40% de los clientes actuales se pase al nuevo servicio. 2) Salir al mercado con un abono de $ 550, por debajo de la competencia; de esta manera se lograría que el crecimiento de mercado aumente a 1.500 nuevas líneas por año, del cual se podría captar el 80%. Además, un 50% de los clientes actuales se pasaría a la nueva tecnología en los próximos dos años. Tanto para el crecimiento del mercado como para el traspaso de los clientes actuales al nuevo servicio se puede considerar que los incrementos se producen de manera pareja durante el año y durante el transcurso de cada mes (por ejemplo, si hay 2.000 nuevas líneas en dos años, el promedio de todo el período sería de 1.000 líneas nuevas). Otros datos: Los costos variables mensuales son de $ 50 por línea, independientemente de la tecnología aplicada. Los gastos comerciales por línea vendida pasarían de $ 800 a $ 1.200 si se implementa la nueva tecnología (los cambios de clientes actuales a la nueva tecnología no generan gastos comerciales). Si se implementa la nueva tecnología, se debería ocupar un local que actualmente está alquilado a terceros por la suma de $ 10.000 mensuales. Dado que la decisión a tomar sería incorporada en el Plan Bianual de introducción de nuevos productos, su informe debería exponer el resultado diferencial total que tendrá cada alternativa en el Estado de Resultados de ManTel de los próximos dos años. (Se recomienda presentar los números en miles). 5. Coll Coll S.A. es una empresa que fabrica maquinaria industrial. Tradicionalmente, algunas de las máquinas herramientas utilizadas en su proceso de producción se habían fabricado en la propia empresa. Sin embargo, el Controller de Coll se preguntaba si no sería conveniente comprarlas a Bruselas S.A., un proveedor externo que había hecho una oferta inferior al costo de fabricación. Concretamente, la oferta era de $ 10.000.000 por las máquinas necesarias para el año siguiente, mientras que los costes de producirlas en la empresa eran los siguientes: Materias Primas Mano de Obra directa Mano de Obra indirecta Gs. Variables de fabricación Gs. Fijos de fabricación $ 6.000.000 $ 2.000.000 $ 1.000.000 $ 600.000 $ 1.000.000 Notas: Mano de Obra directa representa el personal que se contrata para este tipo de trabajo exclusivamente, por contratos temporarios. La Mano de Obra indirecta se asigna a los productos en proporción a la mano de obra directa. En caso de discontinuar la fabricación, se podría prescindir –sin indemnizaciones- de un supervisor que cuesta $ 200.000 por año. Los Gs. fijos de fabricación incluyen amortizaciones de máquinas directamente afectadas a esta producción de $ 300.000 anuales. Estas máquinas no tienen valor de venta en el estado actual. El espacio utilizado para esta producción podría ser sub-alquilado a terceros, por un monto de $ 400.000 anuales. Cuando el Controller estaba por tomar su decisión, apareció otro proveedor, Re-Pollo S.A., que ofreció cobrar $ 9.000.000 por los mismos equipos, pero con la condición de que pudiera hacerlo en la fábrica de Coll –en el mismo espacio que usaba actualmente para ello-. De aceptar esta oferta, Coll no se ahorraría totalmente el supervisor mencionado, sino que le haría un contrato por la mitad del tiempo y del costo, para controlar que la producción llevada a cabo por Re-Pollo se desarrolle de la manera deseada y sin aumentar riesgos para Coll. Pregunta: ¿Cuál es la mejor alternativa que tiene Coll para disponer de las máquinas herramientas necesarias para el próximo año? 6. Rosario, Inc. Una división de Rosario, Inc., hace un componente electrónico para sus altavoces. El proceso de fabricación del componente es una parte de un sistema de producción “justin-time” muy automatizado. Toda la mano de obra se considera como un costo indirecto y todos los gastos indirectos se consideran como fijos respecto al volumen de producción. Los costos de producción para 150.000 unidades del componente son: Materiales directos Gastos indirectos de fabricación Mano de obra indirecta Insumos Costo asignado de ocupación Costo total $300.000 $80.000 30.000 40.000 150.000 $450.000 Una pequeña compañía local ha ofrecido proporcionar los componentes a un precio de $2.30 cada uno. Si la división discontinuara la producción del componente, ahorraría dos terceras partes del costo de los insumos y $30.000 en costos de mano de obra indirecta. Todos los demás costos por gastos indirectos seguirán siendo iguales. El gerente de la división usa habitualmente para decidir el análisis de costos variables y contribución marginal. Según su análisis, considera mejor continuar fabricando el componente porque el costo variable de $2.00 es menor que la oferta de $2.30. 1. Calcule el costo relevante de (a) fabricar y (b) comprar el componente. ¿Cuál alternativa es menos costosa y por cuánto? 2. ¿Cuáles son los factores cualitativos que podrían tener influencia sobre la decisión de fabricar o comprar el componente? 7. La Cuarta Seguros En abril de 2004, Roger Rowe, presidente de La Cuarta Compañía de Seguros estaba preparando una reunión con Brian Bradley, director de La Cuarta Data (LCD), una empresa subsidiaria que se había creado tres años antes para realizar el procesamiento de datos de la compañía de seguros y, a la vez, para vender servicios informáticos a otros usuarios y así no sólo absorber los gastos del dpto. de sistemas sino también generar beneficios netos para la compañía. Sin embargo, hasta el momento LCD no había conseguido cerrar ni un mes con beneficios. Bradley pensaba que sólo era una cuestión de tiempo, pero Rowe creía que había que hacer algo inmediatamente para tratar de reducir la sangría de recursos que esa situación provocaba. La empresa matriz y la subsidiaria realizan operaciones recíprocas, pagando cada compañía los servicios que recibe de la otra como si fueran independientes. Por los servicios que LCD presta a la empresa matriz, cobra $ 80.000 mensuales fijos. Por otra parte, La Cuarta factura a LCD una parte proporcional de los costos del local (alquiler y vigilancia) y otros servicios corporativos. La capacidad de LCD se mide en hs. de computadora; en total dispone de 500 hs. netas mensuales, de las cuales destina 200 hs. a La Cuarta y el resto las ofrece a clientes externos, cobrando $ 400 la hora. Como las hs. facturadas a terceros son de aprox. 120 hs. mensuales, tiene una capacidad ociosa de unas 180 hs. El servicio que ofrece LCD a los usuarios es de 24 hs. los 7 días (7 x 24), lo que supone tres turnos de operación. Una de las alternativas que analizaba Rowe es la de convertir a LCD en un Centro de Costos, dejando de ofrecer servicios a clientes externos: así se reducirían muchos costos: por ej. los gastos comerciales y podría reducir la operación a dos turnos, ya que La Cuarta no requiere un servicio 7 x 24. En base al estado de resultados mensual promedio que se adjunta, con las aclaraciones necesarias, se solicita: 1) Calcule el punto de equilibrio en horas de computación de LCD, desde el punto de vista de Bradley. 2) Preparar un informe de ingresos y costos diferenciales, desde el punto de vista de Rowe, considerando un horizonte de corto plazo y que las únicas alternativas posibles son: a. Continuar igual que ahora b. Cerrar LCD y tercerizar totalmente el procesamiento de datos c. Realizar el procesamiento de datos en la empresa, pero no ofrecer el servicio a terceros (LCD quedaría como un Centro de Costos) En función del resultado aconsejar qué hacer con LCD. Estado de resultados mensual promedio Ingresos Ventas a La Cuarta Ventas externas Total ingresos Gastos Costos del local: - alquiler Costos de equipo: - cuota leasing - amortiz. Muebles y ut. - mantenimiento - energía Sueldos y salarios: - operaciones - desarrollo - ventas Varios: - promoción de ventas - servicios corporativos 40,000 48,000 88,000 4,000 Nota 1 50,000 10,000 3,000 2,600 Nota 2 Nota 3 Nota 4 Nota 5 15,000 6,000 8,000 Nota 6 Nota 7 Nota 8 4,000 6,400 Nota 9 Nota 10 Total gastos 109,000 Resultado Neto -21,000 Nota 1: monto asignado por La Cuarta en proporción al espacio utilizado; liberar dicho espacio no genera ahorro de costos ni ingresos por usos alternativos. Nota 2: se trata del contrato por la provisión de los equipos de computación, cuyo plazo de vigencia restante es de 2 años y no puede ser rescindido. Los equipos en leasing no pueden ser realquilados ni usados para otras actividades. Nota 3: los muebles y útiles podrían ser vendidos al mercado por un valor similar a su valor residual contable. Nota 4: son gastos relativamente proporcionales a la cantidad de turnos de operación. Nota 5: incluye una parte fija de $ 1000 y un costo variable de $ 2,5 por hora. Nota 6: costo de cubrir los 3 turnos de operación; en caso de eliminar un turno, se reducirían proporcionalmente, con un costo de indemnizaciones de $ 24.000. Nota 7: son costos fijos de desarrollo de los sistemas utilizados. Nota 8: personal que se dedica a buscar y atender a los clientes externos. Nota 9: gs. realizados para buscar nuevos clientes. Nota 10: importe facturado por La Cuarta por asignación de gastos centrales a una tasa de $ 20 por hora facturada por LCD a todos sus clientes. 8. Escuela de Negocios Boreal Horacio García, controller de la Escuela de Negocios Boreal, está analizando con Néstor Corvalán, Director del Dpto. de Caza y Pesca de la ENB si conviene lanzar un nuevo curso de posgrado de Cetrería, dirigido a gerentes de empresas. El curso tendría 40 hs. de duración, distribuidos en 10 tardes de 4 hs. de clase cada una y sería dictado y coordinado por profesores del Dpto. de Caza y Pesca de la ENB. En el siguiente cuadro se proporcionan datos de ingresos y costos estimados para dicho Posgrado: Precio del curso Nro. de inscriptos estimado Gastos de publicidad Material de estudio Coffee-breaks Retribución Coordinador Retribución profesores Retribución secretaria Canon Universidad Distribución de ganancias $ 800 25 (capacidad máxima del aula) $ 1.500 $ 40 por inscripto $ 3 por alumno, por tarde de clase $ 4.000 totales $ 200 por hora de clase $ 1.300 totales (1) 20% de los ingresos (2) 50% para ENB, 50% para el Dpto. de Caza y Pesca (3) Notas: (1) Se trata de un precio de transferencia de la ENB al Posgrado, ya que en realidad la secretaria cobra un sueldo fijo mensual y no recibirá ningún monto adicional por hacer este trabajo. (2) El canon es un porcentaje que cobra la ENB por uso del espacio y por la provisión de servicios de apoyo (administración, sistemas, mantenimiento, etc.) al Posgrado. (3) Es decir, tomando al Posgrado como Centro de Beneficios, el 50% del resultado neto se distribuirá como retribución adicional a los integrantes del Dpto. de Caza y Pesca. Si en vez de dar ganancia se produce una pérdida, la misma debería ser soportada por los profesores del Dpto. (se le descuenta de su retribución). (4) No se puede variar el precio sin producir una caída proporcional en la demanda. Calcule el resultado diferencial del Posgrado desde la perspectiva de Horacio García.